Optioner

Alla analyser, artiklar och övrig information på denna webbplats presenteras endast för informationsändamål. Inget av innehållet ska tolkas som professionell finansiell rådgivning, investeringsrekommendationer eller uppmaningar att köpa eller sälja värdepapper. Vi är inte registrerade som finansiella rådgivare enligt svensk lagstiftning, och vårt innehåll faller därför inte under reglerna för finansiell rådgivning till konsumenter.

Investeringsbeslut bör grundas på noggrann analys och professionell rådgivning från kvalificerade finansiella experter. Vi rekommenderar starkt att du konsulterar en oberoende finansiell rådgivare innan du fattar viktiga investeringsbeslut. Kom ihåg att alla investeringar medför risker - ditt kapital kan både växa och minska i värde, och det finns ingen garanti för att du får tillbaka dina ursprungliga investeringar. Tidigare resultat säger inget om framtida avkastning.

Genom att använda denna webbplats accepterar du att vi inte kan hållas ansvariga för eventuella ekonomiska förluster eller skador som kan uppstå baserat på informationen här.

På den här sidan så rekommenderar vi en del produkter och tjänster som vi själv gillar. Det kan vara böcker, tidningar eller nätbanker (IG, Avanza eller Nordnet till exempel). Ibland när vi rekommenderar något så får vi en provision och det är så vi drar in pengar för att ha resurser att driva sajten vidare.

Vi tycker att det är mycket viktigt att stå för det vi rekommenderar så sajten innehåller endast länkar till företag och tjänster som vi tycker är riktigt bra.

Innehållet i denna artikel

- Optioner enkelt förklarat

- Exempel på optionsaffärer

- Viktigt att tänka på

- När används optioner?

- Covered call – en vanlig optionsstrategi

- Aktie och indexoptioner – skillnaden

- Månads & veckooptioner

- Måste man vänta till lösendagen?

- Skillnaden mellan optioner och terminer

- Skillnaden mellan optioner och CFD

- Handla med optioner – Ett exempel från IG (tidigare IG Markets)

- Frågor och svar

Optioner är finansiella instrument som bygger på kontrakt. istället för att man köper en underliggande tillgång, exempelvis en aktie eller ett index, så skrivs ett kontrakt mellan optionens utfärdare och köpare. Kontraktet styr köparens och utfärdarens rättigheter. Själva kontraktet “märker du inte av” eftersom det hanteras av din nätmäklare.

Väldigt förenklat:

– Köpa en köpoption = tjäna pengar om underliggande tillgång går upp

– Köpa en säljoption = tjäna pengar om underliggande tillgång går ner

– Utfärda en köpoption = tjäna pengar om underliggande tillgång går ner eller står still.

– Utfärda en säljoption = tjäna pengar om underliggande tillgång går upp eller står still.

Optioner enkelt förklarat

En option har följande beståndsdelar:

- Priset på optionen / premien = det pris köparen betalar till utfärdaren för optionen

- Lösendatum = det datum då optionen går till lösen

- Lösenpris = det pris som som köparen har rätt att köpa eller sälja den underliggande tillgången till

Köpare och säljare av optioner

- Köparen av en option betalar en premie (optionens pris) till den som utfärdat optionen. Köparen äger då rätten, men inte skyldigheten, att köpa eller sälja den underliggande tillgången till ett förutbestämt pris på ett förutbestämt datum.

- Den som utfärdar optionen inkasserar en premie (optionens pris) och är skyldig att köpa eller sälja den underliggande tillgången till ett förutbestämt pris på ett förutbestämt datum.

Köpa/utfärda – köpoption/säljoption

Köpa en köpoption = Köparen betalar en premie till utfärdaren för att äga rätten, men inte skyldigheten, att köpa en tillgång till ett förutbestämt pris på ett förutbestämt datum. Köparen kommer då att tjäna pengar om den underliggande tillgången går upp över optionens lösenpris. Köpoptioner heter calls på engelska.

Köpa en säljoption = Köparen betalar en premie till utfärdaren för att äga rätten, men inte skyldigheten att sälja en tillgång till ett förutbestämt pris på ett förutbestämt datum. Köparen kommer då att tjäna pengar om den underliggande tillgången går ner under optionens lösenpris. Säljoptioner heter puts på engelska.

Utfärda en köpoption = Utfärdaren inkasserar en premie för den utfärdade köpoptionen och är nu skyldig att sälja den underliggande tillgången till ett förutbestämt pris på ett förutbestämt datum. Om optionen inte går upp över optionens lösenpris kommer utfärdaren att tjäna pengar på den premie som erhållits.

Utfärda en säljoption = Utfärdaren inkasserar en premie för den utfärdade säljoptionen och är nu skyldig att köpa den underliggande tillgången till ett förutbestämt pris på ett förutbestämt datum. Om optionen inte går ner under optionens lösenpris kommer utfärdaren att tjäna pengar på den premie som erhållits.

Optioner kan du handlar via IG.com/sv och i videon nedan går de igenom hur du handlar optioner via deras plattform. De kallar sina optioner för vanilla-optioner men det är egentligen helt vanliga optioner.

Exempel på optionsaffärer

1 st option motsvarar 100 st underliggande, exempelvis aktier eller index.

Exempel 1: Köpa en köpoption

Volvos aktie står i 115 kr i detta exempel. Du köper 1 st köpoption med Volvo-aktien som underliggande tillgång.

– Optionens pris (premien) är 6 kr

– Optionen har ett lösenpris 120 kr

– Optionens lösendatum är om 1 månad

När du köper optionen dras premien (6 kr x 100 st = 600) kr från ditt konto. Du har alltså satsat totalt 600 kr på denna affär. Du kan inte förlora mer än så, oavsett utfall.

Om 1 månad har du rätten, men inte skyldigheten att köpa 100 st Volvo-aktier för 120 kr styck. Om aktien står lägre än 120 kr på lösendagen kommer din option att förfalla eftersom den är blir värdelös. Om aktien står högre än 120 kr på lösendagen kommer din option att lösas in.

Om Volvo står i 130 kr kommer du att få köpa 100 st volvo-aktier för 120 kr styck men aktien står i 130 kr så du har tjänat 10 kr per aktie. Du betalde ju dock en premie för optionen så din nettovinst blir 4 kr per aktie.

Varje option motsvarar ju 100 st aktier så din vinst blir 4 kr x 100 = 400 kr.

Om Volvo står i 160 kr på lösendagen kommer du att tjäna 40 kr per aktie, dvs 40 kr x 100 st = 4 000 kr. Om man räknar bort premien på 600 kr du betalade har du gjort en vinst på 3400 kr.

Det innebär att du fått 466 % i avkastning på dina investerade 600 kr. Detta på bara en månad.

Exempel 2: utfärda en köpoption

Volvos aktie står i 115 kr i detta exempel. Du utfärdar 1 st köpoption med Volvo-aktien som underliggande tillgång.

– Optionens pris (premien) är 6 kr

– Optionen har ett lösenpris 120 kr

– Optionens lösendatum är om 1 månad

När du utfärdar optionen inkasserar du premien (6 kr x 100 st = 600) kr in på ditt konto.

Om 1 månad är du skyldig att sälja 100 st Volvo-aktier för 120 kr styck. Om aktien står lägre än 120 kr på lösendagen kommer optionen att förfalla som värdelös och du får behålla premien som du inkasserat. Om aktien står högre än 120 kr på lösendagen kommer din option att lösas in.

Om din utfärdade option löses in måste du sälja 100 st volvo-aktier för 120 kr st. Om du äger volvo-aktierna redan så kommer de automatiskt att lämnas över till optionens köpare. Om du inte äger några volvo-aktier så kommer din aktiemäklare att köpa in 100 st volvo-aktier åt dig som sedan levereras till optionens köpare.

Om Volvo står i 130 kr kommer du att vara tvungen att sälja 100 st volvo-aktier för 120 kr styck men aktien står i 130 kr så du har förlorat 10 kr per aktie. Du inkasserade ju dock en premie för optionen så din nettoförlust blir 4 kr per aktie. Varje option motsvarar ju 100 st aktier så din förlust blir 4 kr x 100 = 400 kr.

Om Volvo står i 160 kr på lösendagen kommer du att förlora 40 kr per aktie, dvs 40 kr x 100 st = 4 000 kr. Om man räknar bort premien på 600 kr du inkasserade har du gjort en förlust på 3400 kr.

Som utfärdare av optioner kan dina förluster bli obegränsat stora om om den underliggande tillgången går åt fel håll för dig. Var extremt försiktig om du skall utfärda optioner och se till att du har 100% koll på vad du gör innan du börjar utfärda.

Viktigt att tänka på

Att köpa optioner är inte särskilt riskfyllt, du vet då exakt hur mycket du kan förlora. Att utfärda optioner är däremot väldigt riskfyllt eftersom förlusterna kan bli oändligt stora. Du riskerar till och med att bli skuldsatt om förlusterna blir så stora så att de överstiger pengarna du har på ditt konto.

När används optioner?

Man köper optioner för att kunna ta en position med en liten insats och begränsad risk. Många köper optioner för att kunna göra stora vinster med den hävstång som skapas med optioner. Optioner köps även ofta som hedge. Man vill hedga bort risk från en annan investering.

Man utfärdar oftast optioner för att kunna tjäna pengar när man tror att priset på en tillgång kommer stå still. Det finns även många strategier som bygger på utfärdade optioner.

Covered call – en vanlig optionsstrategi

Den mest använda optionsstrategin är covered call. En covered call innebär att man utfärdar köpoptioner mot sitt innehav.

Exempel:

Du äger 100 st volvo-aktier och aktien står i 115 kr i detta exempel. Du tror inte att aktien kommer stiga märkvärt i pris under kommande månad så du utfärdar en köpoption mot dina Volvo-aktier. Du får då in en premie på ditt konto. Om du får rätt så kommer du att får behålla dina aktier och du får behålla hela den inkasserade premien. Om du får fel kommer du att tvingas att sälja dina volvo-aktier för 120 kr st men behålla premien. Du har då missat lite av aktiens uppgång.

Aktie och indexoptioner – skillnaden

Aktieoptioner och indexoptioner fungerar på samma sätt men med ett undantag. När en aktieoption går till lösen så skall aktier levereras mellan parterna. Indexoptioner är istället kontant-lösta. Det innebär att man räknar ut hur mycket den ena parten är skyldig den andra och löser det via en kontant transaktion istället. Om en indexoption går till lösen så får du alltså pengar istället för att du får den underliggande tillgången.

Månads & veckooptioner

Det finns både vanliga optioner (månadsoptioner) och veckooptioner (weeklies).

- Vanliga optioner = lösedagen är alltid den 3:e fredagen i månaden

- Veckooptioner = lösendag varje fredag

Måste man vänta till lösendagen?

Nej, du kan sälja din inköpta optioner när du vill under löptiden. Om du har utfärdat optioner kan du köpa motsvarande option och på så vis nolla din position.

Du kan även förtidslösa optioner. Det innebär att köparen av optionen kan begära att lösa in sina optioner i förtid, när som helst under löptiden. Detta är viktigt att ha i åtanke om man är utfärdare av optioner.

Skillnaden mellan optioner och terminer

Likheten mellan optioner och terminer är att de ger rätten att köpa en tillgång på ett förutbestämt datum.

Skillnaden är att optionen ger rätten, men inte skyldigheten, till köp/försäljningen. Detta medan terminen kräver detta.

Skillnaden mellan optioner och CFD

Likheten mellan optioner och CFD är att handel sker med hävstång och exponering kan ske mot en marknad utan att underliggande tillgång behöver ägas.

CFD är ett avtal vars värde helt avgörs av skillnaden mellan öppningskurs och stängningskurs. Kontraktet binder parterna att ”utbyta skillnaden i värdet på underliggande marknad”. Det är här helt till den som öppnat avtalet kan välja när det ska stängas. Så länge som inte stop-loss används finns ingen tydlig risknivå, dvs hur stor förlust som kan ske. CFD har ett begränsat utbud av hävstångsnivåer.

Option är ett kontrakt som ger köparen rätten att köpa/sälja tillgången till ett förutbestämt värde en förutbestämd tidpunkt. Värdet beror på underliggande tillgång, marknadens volatilitet och förfallodatum. En köpt option kan säljas i förväg men kan aldrig behållas efter förfallodatum. En köpt option har alltid en förutbestämd risknivå, dvs hur stort belopp som kan förloras. Optioner har ett stort utbud av hävstångsnivåer – i likhet med turbowarranter.

Handla med optioner – Ett exempel från IG (tidigare IG Markets)

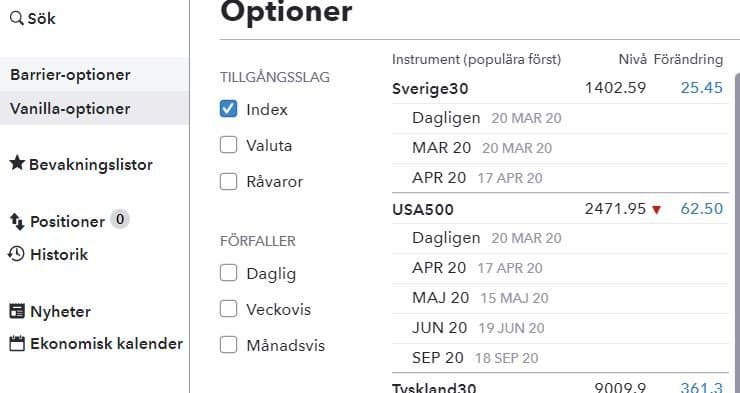

I detta exempel sker handel med vanilla-optioner på IG. Handel kan se lite annorlunda ut beroende på vilken handelsplats som används. Däremot är grunden och optionernas uppbyggnad lika.

- Välj underliggande tillgång

Välj Vanilla-option i menyn till vänster (datorvy). Välj sedan vilken underliggande tillgång som optionen ska gälla för. I detta exempel väljs ”Index” varpå detta visas för en rad olika marknader. Under Sverige30 finns tre optioner att välja på beroende på dess förfallodag, dvs Daglig, En månad eller flera månader.

När APR + årtal väljs presenteras alla tillgängliga optioner på Sverige30 med förfallodatum i april. I detta exempel väljs en köpoption med lösenpris på 1390. (Se bild nedan)

Det svarta strecket med pilar på bägge sidor markerar nuvarande värde på index. I detta väljs alltså en köpoption med lösenpris mycket när nuvarande kurs. Detta med förhoppningen att kursen ska öka fram till april. Ett kontrakt kommer alltså kosta 94,03 kr.

TIPS: Öppna ett gratis demokonto på IG först. Prova att handla med 100 000 kr i låtsaspengar till du känner dig helt trygg med hur optioner fungerar.

- Välj antal kontrakt

Hos IG-Market är det möjligt att köpa delar av ett kontrakt. Skulle 0,5 kontrakt tecknas skulle premien alltså bli 94,03/2=47,15. Vid handeln betalas ett courtage som i detta fall blev 0,1 kr (ca 0,1 % av premien).

- Hur ändras värdet?

I läget där handel kan ske – klicka på i:et upp i höger hörn. Där presenteras optionens uppbyggnad och därmed hur den kommer att påverkas i värde i förhållande till marknaden.

En punkt betyder – Optionen i exemplet öppnades på index 1390. På denna option är 1 punkt samma sak som 1 indexpunkt. Optionen köptes när index var på 1390. Vid 1391 har index ökat en punkt.

Värde av en punkt – Denna option har värde av 1 kr per punkt. Går index upp till 1391 kommer värdet öka på optionen med 1 kr. Detta per kontrakt.

Giltighetstid – Vilket datum som optionen förfaller. I detta fall det datum som optionen ger rätten till att köpa index30 till 1390.

Vad händer om….

- Kursen är 10 % högre när optionen förfaller

Kursen skulle i detta fall vara på 1529 vilket är 139 punkter upp. Då varje punkt är värd 1 kr skulle värdet ökat med 139 kr.

- Kursen är 10 % lägre

Kursen skulle i detta fall vara på 1251. Eftersom optionen gav rättigheten (ej skyldigheten) att köpa index på 1390 blir den värdelös. Förlusten är 92,43 kr.

- Under tiden fram till förfallodatum

Optionen har ett löpande värde fram till förfallodatumet. Värdet avgörs av underliggande tillgångens värde men även av volatiliteten på marknaden samt hur länge det är kvar till förfallodatum.

- Stänga i förväg

Sker saker på marknaden som innebär att du inte längre vill behålla positionen i optionen? Det går alltid att sälja den i förväg. Detta till dess marknadsvärde.

På bilden nedan visas innehavet som köptes ovan. dvs. en option som köptes för 92,43 kr. Till höger finns ”Stäng” som innebär att optionen stängs i förväg med aktuell förlust/vinst.

TIPS: Investering i vanilla-optioner ska enbart genomföras med pengar du har råd att förlora. Köps en option kan hela premien gå förlorad.

Vad avgör premien (priset) på en option?

Det som avgör storleken på premien är nivån på underliggande marknad i förhållande till optionens lösennivå, tid kvar till lösendag samt volatilitet på den underliggande marknaden.

Hur rör sig underliggande marknad?

Den underliggande marknaden påverkar värdet och premien på optionen.

Stor sannolikhet att optionen förfaller med högt värde = högre premie

- Mäts i Deltavärde

Delta påvisar hur känslig som optionen är för de värdeförändringar som sker på underliggande marknad. Värdet visar därmed hur priset ändras i förhållande till en punkts rörelse på marknaden.

När förfaller den?

Ju längre tid det är kvar till förfallodagen desto större kursändringar kan förväntas på den underliggande tillgången. Det påverkar därmed sannolikheten att värdeförändringar hinner ske till ägaren av optionens fördel. På detta sätt påverkas premien av förhållandet mellan lösenpriset och underliggande tillgångens värde samt tid kvar till förfallodag.

- Mäts i Theta

Theta är värdet som tar hänsyn till slutdatumet för optionen. Därmed visar den optionens nedgång i värde ju närmare som förfallodatumet det är. Med högt Theta-värde innebär det att sannolikheten är hög att värdet minskar i förhållandet till kvarvarande tid.

Hur stor volatilitet har marknaden?

Volatiliteten visar på hur stor risk/chans det är till större kursförändringar. En tillgång som har mycket stor volatilitet kan förväntas ha större värdeförändringar och därmed ha större chans att ta sig till en nivå som gynnar ägaren av kontraktet. Detta påverkar främst premien på optioner som för tillfället har ett värde som är missgynnsamt för kontraktsinnehavaren.

- Vega

Värdet på Vega påvisar optionens känslighet för volatilitet på underliggande tillgångens värde. Därmed visar detta värde hur värdet på optionen förändras i förhållande till en procents ändring i volatiliteten.

Risker

- Förlora premien vid köp av optioner

Att köpa en option innebär en tydlig risknivå. Du kan förlora premien som betalas när optionen köps. Men aldrig mer än så. Utöver premien betalas ett mindre courtage vid köp/sälj av en option. Däremot är denna summa extremt mycket mindre än själva premien.

- Riskera att förlora större summor vid utfärdande av optioner

Att utfärda (sälja) optioner innebär större risk än att köpa dem. Här finns nämligen ingen förutbestämd risknivå. Vid försäljning får du premien av köparen – men tvingas sälja optionen till förutbestämt pris på fastställt datum. Vid stora kursändringar kan detta innebära mycket stor förlust. Av denna anledning använder marknadsplatser säkerhetskrav för att en säljoption ska få öppnas.

Håll dig till att köpa (och stänga) optioner till du är helt insatt i hur dessa fungerar. De har en tydligare och begränsad risknivå.

- Svårt att förstå prissättningen

Det är svårare att förstå prissättningen på en option mot exempelvis CFD-kontrakt. Se rubriken ”Premien” för en förklaring av vad som påverkar priset. Handla aldrig med värdepapper som du inte helt och hållet förstår.

- Lockas till stor hävstång och hög risk

Fördelen med optioner är hävstångseffekten som kan uppnås. Allt för många lockas däremot av den höga avkastning som går att få – utan att vara införstådd med den mycket höga risken.

Ordbok

At the money – Lösenpriset är exakt samma som underliggande tillgång

Break-even – Nivå på underliggande marknad som måste nås för att varken förlust eller vinst ska ske på förfallodatum.

Bull Call Spread – Önskar du betala en mindre premie på en köpoption? Köp en köpoption på marknaden och sälj därefter en köpoption på samma marknad som har högre lösenpris. Därmed kan premien du får vid försäljningen användas för att delvis betala köpoptionen.

På detta sätt minskas kostnaden för premien – men även möjlig avkastning. Detta kallas för en Bull Call Spread.

Courtage – Avgiften som tas ut vid köp eller försäljning av en option.

In the money – När lösenpriset på en köpoption är under värdet på underliggande tillgång kallas det för att optionen är ”in the money”. På samma sätt gäller att en säljoption som är över värdet på underliggande marknad är ”in the money”. Eftersom dessa optioner är mer värda kommer även premien bli högre.

Innehavare / Utfärdare – Vid köp av option är du innehavare. Vid försäljning är du utfärdare

Lång vagga – Genom att teckna en köp- och en säljoption på exakt samma marknad skapas ”lång vagga”. Vid ökad volatilitet kommer totala värdet öka varpå de kan säljas med en total vinst.

Lösenpriset – Priset på underliggande tillgång som köparen har rätt att köpa till på förfallodagen.

Married Put – Att köpa säljoptioner på en tillgång som du redan äger kallas för Married Put. Det är därmed en hedge mot nedgång på marknaden. Vid en nedgång ökar optionerna i värde och du hedgar innehavet. Vid uppgång kan enbart premien på optionerna förloras.

Out of the money – Out of money är motsatsen till in the money.

Premie – Den avgift som betalas för att få rätten att köpa/sälja underliggande tillgång på förutbestämt datum.

Realvärde – Mellanskillnaden mellan lösenpriset samt aktuellt marknadspris på underliggande tillgång.

Tidsvärde – Premiens nivå består av realvärdet (se ovan) samt tidsvärdet. Tidsvärdet speglar främst tiden som är kvar till optionen förfaller.

Vanilla-option – En klassisk option utan några extra tillägg eller funktioner. Detta i motsats mot exotisk option. Kallas därmed ibland för enbart option.

Frågor och svar

Vilka tillgångar kan vanilla-optioner handlas på?

Optioner kan handlas mot aktier, råvaror, index m.m. Utbudet varierar mellan olika handelsplatser.

Vad kostar det?

Spread och courtage uppkommer vid handel. När optioner köps kan maximal förlust bli premien. När optioner säljs (ställs ut) finns ingen övre förlustgräns om detta inte är begränsat av handelsplatsen.

Optioner känns för krångliga – vad ska jag välja istället?

Känns det svårt att greppa hur optionen prissätts och hur investering sker bör du undvika att investera. Vi rekommenderar att börja med CFD. Önskas ytterligare hävstång är turbowarranter enklare i sin struktur än optioner. Med dem finns även en tydlig risknivå oavsett om köp- eller sälj sker.

Inga kommentarer än