Investering i råvaror inom energi kan ske av flera olika syften. Exempelvis för att exponera sitt kapital mot ett växande världsbehov av energi eller skapa god diversifiering i portföljen. Investering kan även ske för att uppnå en hedge vid inflation eller för att kortsiktigt utnyttja volatiliteten.

Beroende på vilken energiråvara som investering önskas ske i finns olika alternativ. Här presenteras vad energiråvaror är, exempel på faktorer som påverkar dess pris samt olika investeringsvägar.

Artikelns innehåll

Så investerar du i energiråvaror

Beroende på vilka råvaror som investering önskas ske i finns olika alternativ. Antingen kan investering ske direkt i priset på råvaran eller i företag som gynnas av högre världsmarknadspriser.

Investera i priset på råvaran

I vissa energiråvaror går det att investera i världsmarknadspriset. Det gäller primärt olja, gas och kol.

Främst sker handel i oljepriset vilket även innebär att det finns flest alternativ för investeraren att köpa olika värdepapper, både med och utan hävstång, som följer oljepriset. Exempelvis kan investering i priset ske via certifikat och CFD.

Genom att köpa aktier i bolag inom energisektorn sker exponering mot:

- En växande energisektor – inte minst ny energi

- Råvarupriset och/eller elpriset

- Bolagets styrning – Bolagsrisk uppstår inte om investering sker direkt i råvaran

Med aktier skapas alltså en ”indirekt” investering i energiråvaror. Generellt gynnas exempelvis oljebolag av en högre oljepris men bolagsrisken innebär att priser på råvara och aktie inte alltid följs åt. Dessutom kan geopolitiska konflikter påverka bolagens möjlighet att tjäna pengar.

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Fördelen med aktiefonder är att en riskspridning sker mot bolag inom en viss sektor – i detta fall energisektorn. Däremot finns nästan alltid begränsningar för vilka företag som fondbolagen får investera i utifrån deras etiska policy och investeringsstrategi. De flesta fonder, med inriktning mot energi, har valt bort företag som är verksamma inom hantering av fossila bränslen.

Exempel på fonder inom råvaror och energi är:

- BGF World Energy A2 – Investerar i bolag inom energisektorn, främst olja och gas.

- Handelsbanken Ny Energi – Investerar i bolag inom exempelvis alternativa energikällor, energieffektivisering samt miljöteknik.

- Swedbank Transition Energy A – Investerar I bolag inom ”hållbar energiomställning”.

Erbjudande:

Hos både Avanza.se & Nordnet.se behöver du inte betala några fondavgifter överhuvudtaget så länge du har under 50 000 kr i samlat sparande på kontot.

Öppna konto hos båda aktörerna för att utnyttja deras erbjudanden till max. Då slipper du fondavgifterna för ett dubbelt så stort investerat belopp.

Det är gratis att öppna konto hos både Avanza och Nordnet

Erbjudandet gäller för alla kunder med maximalt 50 000 kr på kontot. Har du 100 000 kr kan du alltså sätta in 50 000 kr hos Avanza och 50 000 kr hos Nordnet och därmed investera totalt 100 000 kr i fonder och inte behöva en enda krona i fondavgifter.

Så här skriver Nordnet:

0 kr i courtage och fondavgifter. Ge ditt sparande en flygande start. Nordnet bjuder på courtaget och återbetalar alla dina fondavgifter upp till att du nått 50 000 kr i samlat kapital.

Så här skriver Avanza:

Vi vet hur viktigt det är att få en bra start på sitt sparande. Därför får du som ännu inte kommit över 50 000 kr i sparande hos oss tillbaka alla (ja, alla!) fondavgifter. Det sker helt automatiskt, oavsett vilka fonder du väljer. Dessutom handlar du aktier från 0 kr.* En bättre start på ditt sparande kan du inte få.

ETF:er

ETF:er är börshandlade fonder vars innehav kan bestå av allt från aktier till råvaror. En del är inriktade mot just energisektorn och kan exempelvis ha som mål att följa ett index inom denna sektor. Att investera i en ETF kan därmed vara ett sätt att exponera sitt kapital mot ett flertal råvaror utan att äga den aktuella tillgången.

Vad är energiråvaror?

Energiråvaror är samtliga råvaror som primärt används inom energisektorn. Främst handlar det om olja, gas och kol men det finns även andra råvaror inom detta segment.

Även om socker och majs kan användas för att framställa etanol så är det inte energiråvara. Detta utifrån att dess primära användningsområde inte är energi utan livsmedel.

⭐ Handla råvaror & gör teknisk analys via IG

IG.com/sv erbjuder en app och en plattform som är mycket bra för:

✅ Gratis att öppna konto

✅ Teknisk analys i app & på pc-plattformen

✅ Ta position för uppgång eller nedgång

✅ Investera i råvaror, index, krypto osv

✅ Handla med eller utan hävstång

✅ Prova på med ett kostnadsfritt demokonto

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Olika råvaror inom energi

Energiråvaror kategoriseras utifrån energikälla och hur utvinning sker. Den energi som utvinns ur dessa råvaror kommer från värme, elektricitet eller mekanisk energi.

Den största skillnaden, för dig som investerare, är hur investering kan ske i dessa energislag. När energin är lagrad i råvaran kan handel ske med råvaran varpå ett världsmarknadspris uppstår. Därmed finns även certifikat och andra värdepapper som speglar dess pris. Exempelvis är det lätt att investera i priset på olja eller gas.

Vid mekanisk energi (vind och vatten) finns ingen råvara att prissätta. Istället behöver investering ske direkt i de bolag som är verksamma inom denna sektor. Det innebär att även bransch- och bolagsrisk uppstår.

Fossila bränslen

Fossila bränslen har länge varit den dominerande energikällan. Detta utifrån att kol, olja och naturgas användas över hela världen till allt från uppvärmning till drivmedel. Men med teknisk utveckling inom miljövänligare alternativ, samtidigt som allt fler länder försöker fasa ut fossila bränslen, minskar succesivt användningen

Investering i dessa råvaror kan ske via flera olika slags värdepapper. Klicka på respektive råvara för att läsa mer om dem samt olika investeringsalternativ.

Biobränsle

Biobränsle utvinns från organiskt material. En av de mest vanliga energikällorna inom denna kategori är etanol som bland annat används till drivmedel. Biobränsle kan förekomma både i gas, flytande och fast form.

- Ved, Träavfall, Pellets

- Etanol, Metanol

- Biodiesel

- Biogas

Önskas investeringar ske inom denna kategori kan aktier köpas i bolag som är aktiva inom exempelvis biobränslen. Någon marknad för att investera i priset på exempelvis etanol finns inte.

Kärnbränsle

Kärnbränsle är isotoper som är klyvbara och därmed möjliga att använda för att skapa kärnenergi. Det är uran, plutonium och torium och av dessa är uran dominerande för användning inom kärnkraftverk.

Till skillnad mot andra energiråvaror går det inte att köpa certifikat, eller andra värdepapper, som följer priset på uran. Orsaken är att hanteringen av uran är extremt reglerad och att fondbolag därmed inte får köpa råvaran. Istället kan investering ske i bolag som är aktiva inom uranframställning då deras vinst tydligt är kopplad till priset på uran. Exempel på företag är Cameco, Energy Fuels och Uranium Energy.

Vattenkraft

I Sverige är vattenkraft den största energikällan. Det gör även att Sverige inte är lika beroende av olja och naturgas som många europeiska länder. I likhet med vindkraft är det en energiråvara som uppstår av rörelse (mekanisk energi). Detta i motsats mot både fossila och biobränslen där energin uppstår vid förbränning.

Önskas investering ske i vattenkraft sker detta i aktier i bolag inom denna sektor. Det kan vara allt från stora energibolag till start-ups som forskar kring olika sätt att ta vara på vattenenergi.

Vindkraft

Vindkraft är en växande energikälla över hela världen – inte minst i länder med lång kust som exempelvis Sverige.

Investeringar sker primärt i bolag inom denna sektor. Detta i bolag som utvecklar och bygger vindkraftverk eller driver dessa anläggningar.

Övriga

Utöver de större energikällorna så som fossila bränslen, vatten- och vindkraft och biobränslen finns en rad övriga energikällor. Exempelvis geotermisk energi, bergvärme och vågkraft. Förhoppningar finns att nya energikällor ska kunna användas för att snabbare fasa ut användandet av fossila bränslen.

Varför investera i energiråvaror?

- Diversifiering

Som med alla råvaror kan investering i energiråvaror ske för att skapa en mer diversifierad portfölj. Det bör däremot inte ses som en långsiktig investering då råvaror inte är värdeskapande på samma sätt som aktier är.

- Ökad efterfrågan

Med ökad befolkningsmängd samt modernisering och urbanisering ökar behovet av energi succesivt. Den tekniska utvecklingen pekar tydligt på ett ökat energibehov.

- Politisk vilja att satsa på förnybara energikällor

I flera länder finns stark politisk vilja att bygga ut förnybara energikällor. Det är en bransch som ofta gynnas av politiska beslut och som därmed har lättare att finansiering osv.

- Undvika bolagsrisk

Som visas ovan kan investering ske i priset på de energiråvaror som förbränns och på det sättet skapar energi. Detta så som kol, olja och gas. Det går exempelvis att investera i certifikat vars pris speglar prisutvecklingen på naturgas. På detta sätt undviks den bolagsrisk som uppstår vid investering i aktier.

Vid en tro om att priset på naturgas kommer gå upp är det alltså säkrare att köpa certifikat i gaspriset än att investera i bolag inom denna sektor.

- Hedge i portföljen

Kraftigt ökade råvarupriser, framförallt inom energi, skapar högre kostnader för de flesta företag. Detta då energiråvaror används inom allt från tillverkning och transport till uppvärmning. Dessutom är det ofta en bidragande orsak till inflation i ett land vilket i sin tur medför högre räntor. Med andra ord blir energiråvaror en hedge mot börsen. När priset på dessa råvaror snabbt går upp – går ofta börsen ner.

⭐ Handla råvaror & gör teknisk analys via IG

IG.com/sv erbjuder en app och en plattform som är mycket bra för:

✅ Gratis att öppna konto

✅ Teknisk analys i app & på pc-plattformen

✅ Ta position för uppgång eller nedgång

✅ Investera i råvaror, index, krypto osv

✅ Handla med eller utan hävstång

✅ Prova på med ett kostnadsfritt demokonto

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Vad styr priset på energiråvaror?

Långsiktigt är det utbud och efterfrågan som påverkar priset på råvaror – oavsett om det är olja och gas eller vete och majs. Däremot sker även stor spekulation i dessa tillgångar vilket gör att små förändringar på världsmarknaden mycket snabbt kan återspeglas i världsmarknadspriset.

Utbud

Exempel på faktorer som påverkar utbudet är:

- Krig och konflikter

- Handelskrig

- Nya råvarufyndigheter

- Naturkatastrofer

Efterfrågan

Exempel på faktorer som påverkar efterfrågan är:

- Befolkningsmängd

- Urbanisering

- Ökad teknikanvändning

- ”Straffskatter” och andra politiska begränsningar

Exempel – När efterfrågan ökar

Råvaror som helt, eller delvis, har samma användningsområde kommer att påverkas av varandras pris. Om exempelvis oljepriset går upp kan efterfrågan öka på alternativa energikällor – en efterfrågan som påverkar priset uppåt.

Exempel – När utbudet minskar

Som med alla råvaror påverkas priset utifrån nationella och internationella konflikter. Detta oavsett om det är krig eller ekonomiska sanktioner mellan olika länder. Det kan innebära en minskad produktion eller att handeln stoppas. Oavsett minskas utbudet på världsmarknaden varpå priset kan gå upp kraftigt.

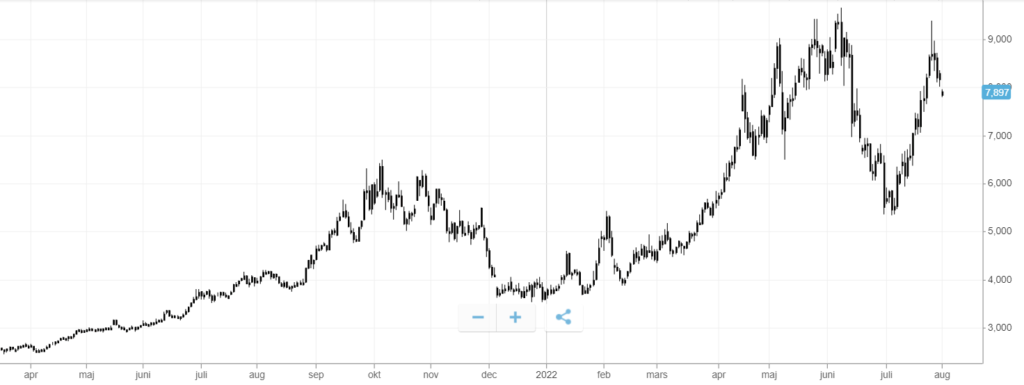

Ett exempel på detta är när Ryssland kraftigt minskade sin försäljning av gas till Europa efter att EU utsatt Ryssland för ekonomiska sanktioner vid invasionen av Ukraina. Priset på gas gick kraftigt upp (lågt utbud) samtidigt som inte bara gasmarknaden påverkades utan hela elmarknaden.

(Priset på naturgas, från Etoro. I slutet av februari 2022 invaderade Ryssland Ukraina och priset började kraftigt att klättra)

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.