Skuldsättningsgrad är ett av de nyckeltal som används för att mäta ett företags finansiella ställning. Nyckeltalet jämför storleken på ett företags skulder med företagets egna tillgångar, det egna kapitalet. Det kan användas av dig som investerare för att avgöra hur stor risk en investering i bolaget är.

Artikelns innehåll

Så beräknas skuldsättningsgraden

För att beräkna ett företags skuldsättningsgrad så används förenklat följande formel.

Skuldsättningsgrad = Totala Skulder\Eget Kapital

Om beräkningen av nyckeltalet blir större än 1 så innebär det att skulderna är större än det egna kapitalet. Blir beräkningen mindre än 1 så är det egna kapitalet större än skulderna. Formeln här ovan är som sagt en förenkling av beräkningen och egentligen så används justerade skulder och justerat eget kapital för att få en korrekt beräkning. På engelska kallas detta nyckeltal för debt/equity.

Skuldsättningsgraden har en koppling till företagets soliditet (Eget Kapital/Tillgångar) som är ett nyckeltal som mäter hur stor del det egna kapitalet är av alla tillgångar som företaget har.

Fördjupning av beräkningen

Formeln här ovan är en förenkling av idén bakom nyckeltalet S/E och egentligen används följande beräkning av nyckeltalet.

Skuldsättningsgrad = (Justerade skulder)/(Justerat eget kapital)

- Justerade skulder = Skulder + Skatt på obeskattade reserver

- Justerat eget kapital = Eget kapital + ((1 – bolagsskatt) x Obeskattade reserver)

- Bolagsskatten ligger 2018 på 22 %.

- Obeskattade reserver är vinster som företaget ännu inte betalat skatt för.

Det finns även analytiker som diskuterar om de kortfristiga skulderna skall tas med eller inte i beräkningarna. Detta då dessa kan vara mindre summor. Företaget kan även ha möjlighet att enklare klara av dem om de har tillräckligt med likvida medel.

I klippet kikar Nordnet närmare på skuldsättning och hur man skall tänka kring den.

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

🔗 Etoro.com/sv – Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv.

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

🔗 Sigmastocks.se – ISK-konto där du låter deras aktierobot välja ut aktier åt dig.

Väljer ut aktier med hjälp av algoritmer.

Minsta insättning = 1 kr.

Exempel på beräkning av skuldsättningsgrad

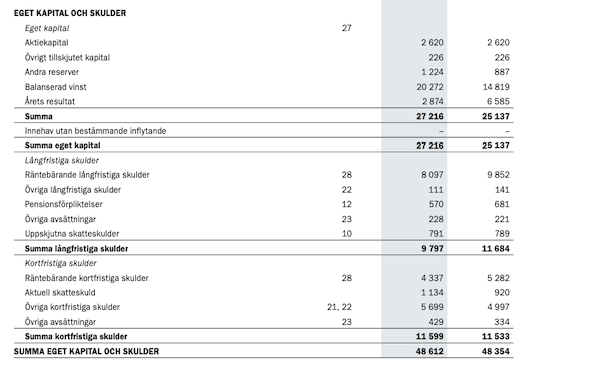

För att visa ett exempel på hur man kan beräkna ett företags skuldsättningsgrad så använder vi i det här fallet Trelleborgs balansrapport. Årsredovisningen är från 2017 och får utgöra en grund för att du själv skall kunna göra en liknande beräkning.

Här ser vi att det egna kapitalet är 27 216 MSEK (miljoner svenska kronor). Skulderna är uppdelade på långfristiga skulder och kortfristiga skulder och de är tillsammans 9 797+11 599 = 21 396 MSEK.

Så skuldsättningsgraden för Trelleborg är 21 396 / 27 216 ≈ 0,79.

Skuldsättningsgraden är alltså mindre än 1 vilket innebär att det egna kapitalet är större än skulderna.

Att tolka nyckeltalet vid aktieanalys

Det är viktigt att veta att det inom många branscher finns stora behov att låna pengar kontinuerligt för att kunna sköta verksamheten. Exempel på sådana branscher är t.ex. tillverkningsindustrin där det är vanligare med högre skuldsättningsgrad än inom exempelvis konsultbranscher. Ibland krävs det helt enkelt mycket kapital för att investera i maskiner och teknik som sedan långsamt betalar av sig.

Med det sagt så är det ändå så att ett företag generellt är känsligare för sämre tider om skuldsättningsgraden är hög. Oavsett hur det går för konjunkturen och företaget så måste företaget alltid betala sina skulder. Det finns alltid en gräns för hur länge ett företag klarar att hålla ut i sämre tider och är skulderna höga så minskar denna tid. Samtidigt kan ett företag klara av sina skulder om intäkterna är bra. Om företaget har stabila intäkter som fortsätter att växa kontinuerligt så klarar också företaget att betala av sina skulder. Den stora risken är om företaget både har höga skulder och dåliga intäkter, då är en investering i det bolaget en stor risk.

Om du använder det här nyckeltalet för att analysera ett företags aktier vid fundamental analys så är det framförallt i jämförelse med andra bolag i branschen som du skall använda det. Kika på om bolaget har starkare eller svagare finansiell styrka än sina konkurrenter. Använd även andra nyckeltal för att avväga vilket företag som du vill investera i.

Koppling mellan skuldsättningsgrad och soliditet

Innan jag avslutar den här artikeln så vill jag lyfta fram kopplingen mellan skuldsättningsgrad och soliditet. Bägge nyckeltalen använder sig av Eget Kapital när de beräknas och bägge tar hänsyn till företagets skulder. Har ett företag hög skuldsättningsgrad så har det låg soliditet och vice versa. Soliditet anges i procent och skuldsättningsgrad med ett tal (kvot). Då bägge nyckeltalen beskriver företagets finansiella ställning eller styrka i koppling till dess skulder så kan man fundera över om man behöver använda sig av bägge nyckeltalen?

Personligen tycker jag att det viktiga är att man skapar sig en bild av skulderna med hjälp av ett av nyckeltalen. Jämför sedan det nyckeltalet med andra bolag i branschen och hur mycket finansiell styrka som du tror att att företaget har om sämre tider kommer.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Hej!

Enligt Peter Lynch i boken ”One Up On Wall Street” är: Skuldsättningsgraden = Långfristiga skulder / Eget Kapital. Detta då de kortfristiga skulderna inte är ett bekymmer så länge det finns tillräckligt mycket likvida medel att täcka dem. Detta nämner även https://www.uc.se/hjalp–kontakt/foretagsvardering/vad-ar-rorelsekapital/ där ett positivt rörelsekapital är ett bevis på företaget har det som krävs för att klara av sina kortfristiga skulder. Mina fråga är alltså vad bakgrunden är till att du väljer att uttrycka Skuldsättningsgraden = Totala skulder / Eget Kapital?

Mvh,

Martin

Hej Martin!

Tack för din kommentar!

I texten skriver jag att det är en förenkling att använda ordet ”totala skulder” och använder ordet justerade skulder då man ofta hittar många olika definitioner på nyckeltalet. Dock har jag inte med en diskussion kring om de kortfristiga skulderna skall tas med eller inte. Det kan vara värt att lägga till ett sådant stycke under fördjupningen av nyckeltalet.