Investeringar i fastigheter kan ske på flera olika sätt. Detta bland annat genom att direktäga dem, investera i fastighetsbolag eller låna ut pengar till fastighetsbolag.

Fördelen med fastigheter är bland annat att de ger inflationshedge, riskspridning och stabil avkastning till relativt låg risk.

Vilken väg som väljs avgör både risknivå och förväntad avkastning. De olika vägarna kan kategoriseras utifrån nedanstående punkter. Ofta kombineras dessa punkter men primärt kommer avkastningen från en av dessa.

1. Intäkt och värdeökning på fastigheten – Direktägande, Aktier, Fonder, ETF

2. Enbart värdeökning på fastigheten – Äga egen bostad

3. Kapitaltillförsel: Lån, Crowdfunding

Artikelns innehåll

- 1. Äga fastigheter – Direktägande

- 2. Svenska Bostadsfonden – Direktägande i hyresfastigheter

- 3. Aktier – I fastighetsbolag

- 4. Preferensaktier i fastighetsbolag

- 5. Fonder – Mot fastighetsbranschen

- 6. ETF – Fonder i andra länder

- 7. Lån – Till fastighetsbolag

- 8. Företagsobligationer

- 9. Crowdfunding

- 10. (Köpa sin egen bostad)

- Varför investera i fastigheter?

- Risker

1. Äga fastigheter – Direktägande

- Kräver stort kapital och kunskap

- Främst fastighetsbolag som äger

- Bör ske i bolagsform

Att äga och hyra ut fastigheter är en väg till avkastning. Det kräver däremot både ett stort kapital samt en viss kunskap om fastighetsförvaltning. För de som inte har kunskap/tid finns möjlighet att köpa in ekonomisk förvaltning och fastighetsförvaltning.

Det är få privatpersoner som äger, förvaltar och tjänar pengar på fastigheter. Detta just på grund av det större kapital som krävs.

2. Svenska Bostadsfonden – Direktägande i hyresfastigheter

- Låg korrelation med aktiemarknaden

- Investering utanför storstäderna

SBF erbjuder investering i svenska hyresfastigheter. Företaget tar in kapital från både privatpersoner, företag och institutioner. Aktierna kan köpas/säljas på en öppen marknad (NGM) via exempelvis Avanza men de kan även lösas in vart femte år. Inlösning sker då till gällande substansvärde.

SBF har som mål att investeringar i deras fond ska ge 6 – 9 % totalavkastning. Däremot är lägsta belopp att investera ofta högt. Vid en emission i början av 2021 var lägsta beloppet 120 000 kr.

SBF är därmed ett enkelt sätt att direktinvestera i enbart hyresfastigheter. Dessutom med fördelen att aktierna alltid kan lösas in till substansvärdet.

3. Aktier – I fastighetsbolag

- Går att genomföra med lågt belopp

- Även direktavkastning

- Förvaltas med målet att få god avkastning

Att äga aktier i fastighetsbolag skapar ett indirekt ägande i fastigheter. Med god värdeutveckling på bolagens fastigheter kommer även bolaget (oftast) att värderas högre – och aktien öka i pris.

Inriktningen hos dessa bolag kan variera kraftigt. Diös investerar exempelvis främst inom ”stadsutveckling” i Norrland medan Hufvudstaden främst har kontorsfastigheter i Stockholm och Göteborg. Det går därmed exempelvis att välja fastighetsbolag utifrån inriktning, geografi, historisk direktavkastning eller belåningsgrad.

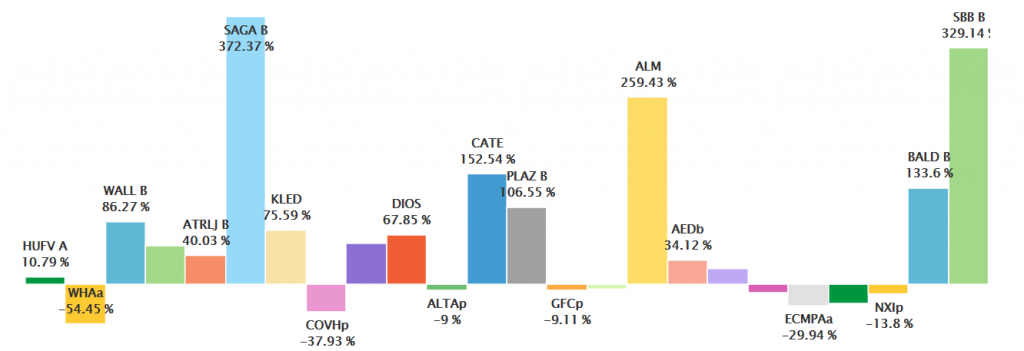

Under vissa perioder har avkastningen varit mycket hög. Ett exempel visas nedan från tidsperioden 2018 – 2021. Under denna period var den genomsnittliga avkastningen 66,67 % enligt Avanza. Med andra ord över 20 % per år.

(Avkastning på börsnoterade fastighetsbolag under 3 år, maj 2018 – maj 2021)

En stor fördel med att investera i fastigheter, via aktier, är att du som investerare inte behöver vara väl insatt in fastighetsmarknaden. Denna kunskap finns istället inom det bolag som investeringen sker i. Varje bolag äger ett stort antal fastigheter – vilket ger riskspridning. Genom att sedan investera i flera olika fastighetsbolag skapas ytterligare riskspridning.

En nackdel är däremot bolagsrisken. Det är därmed inte säkert att en het fastighetsmarknad återspeglas i högre aktiekurs.

Tips:

Öppna konto gratis hos Avanza.se & Etoro.com/sv så kan du handla aktier courtagefritt. Hos Avanza får du ha max 50 000 kr på ditt konto för att handla aktier courtagefritt men hos Etoro är det obegränsat. Hos Etoro kan du dessutom handla i olika sorters valutor, råvaror, index osv på stora delar av världens marknader.

Disclaimer: {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s. Du bör överväga om du förstår hur CFD:s fungerar och om du har råd att ta den höga risken att förlora dina pengar.

Etoro är en global nätmäklare där man kan handla aktier utan courtage. Man kan även handla CFD:s vilket gör att man både kan gå lång och kort på ett smidigt sätt. Du kan även välja hävstång när du handlar CFD:s.

Disclaimer: Handel med hävstång innebär en hög risk för att du förlorar ditt kapital.

Hos Etoro kan du handla:

- Råvaror

- Index

- Aktier (både vanligt och via CFD)

- Alla olika sorters Valutor

4. Preferensaktier i fastighetsbolag

- Fast avkastning per år

- Förtur vid aktieutdelning

- Lägre risk än med stamaktier

Preferensaktier i fastighetsbolag ger en stabil årlig avkastning. Företag kan ge ut preferensaktier om de är i behov av kapital. Detta med löfte om en högre aktieutdelning än vad stamaktierna under det året hade.

Dessa aktier ger aktieutdelning på en förutbestämd nivå. Därmed påverkas inte kursen lika mycket av fastighetsbolagets ekonomiska utveckling som stamaktierna.

Utdelning till preferensaktier prioriteras även före utdelning till stamaktierna. Vid sämre ekonomisk utveckling kan det exempelvis innebära att enbart preferensaktierna får utdelning. Skulle företaget inte ha möjlighet att ge någon utdelning alls räknas detta generellt som innestående belopp. Därmed behöver ett större belopp betalas i aktieutdelning till preferensaktierna innan stamaktierna får utdelning.

Värdet påverkas både av den procentuella förväntade utdelningen samt ränteläget i landet. Går räntan upp kommer det påverka priset på stamaktier negativt. Det är även viktigt att komma ihåg att preferensaktierna kurs inte följer stamaktiens då utdelningarna beräknas på helt olika sätt.

(Lär dig mer: Hur man tänka kring preferensaktier? – Avanza)

- Läs även vår artikel om: preferensaktier

5. Fonder – Mot fastighetsbranschen

- Bred riskspridning

- Aktiv förvaltning

- Förvaltningsavgift på 1- 2 %

En fastighetsfond består av aktier från flera olika bolag inom fastighets- och byggbranschen. En fördel är därmed att en bred riskspridning skapas genom att äga fondandelar. Du behöver inte heller själv avgöra vilka bolag som är köpvärda utan överlåter detta beslut till fondförvaltarna.

Nackdelen är den fondavgift (förvaltningsavgift) som behöver betalas. Denna avgift är generellt kring 1 – 2 % per år.

Fonderna skiljer sig åt framförallt utifrån region och vilka branscher som investeringar sker inom. Exempel:

- Odin Fastighet C = Investerar mot Sverige, Norge, Danmark och Finland. Detta i bolag som ”huvudsakligen bedriver verksamhet i eller med fastigheter”.

- Robur Fastighet A = Investerar 25 % i Sverige och 75 % globalt. Detta i fastighetsbolag, mäklare, byggbolag, skogsbolag och kraftbolag.

Andra fonder är exempelvis:

- PriorNilsson Realinvest A

- Swedbank Robur

- Fastighet A

- Odin Fastighet C

Erbjudande:

Hos både Avanza.se & Nordnet.se behöver du inte betala några fondavgifter överhuvudtaget så länge du har under 50 000 kr i samlat sparande på kontot. För att utnyttja deras erbjudanden till max kan du öppna konto hos båda aktörerna. Då slipper du fondavgifterna för ett dubbelt så stort investerat belopp.

Det är gratis att öppna konto hos både Avanza och Nordnet

Erbjudandet gäller för alla kunder med maximalt 50 000 kr på kontot. Har du 100 000 kr kan du alltså sätta in 50 000 kr hos Avanza och 50 000 kr hos Nordnet och därmed investera totalt 100 000 kr i fonder och inte behöva en enda krona i fondavgifter.

Så här skriver Nordnet:

0 kr i courtage och fondavgifter. Ge ditt sparande en flygande start. Nordnet bjuder på courtaget och återbetalar alla dina fondavgifter upp till att du nått 50 000 kr i samlat kapital.

Så här skriver Avanza:

Vi vet hur viktigt det är att få en bra start på sitt sparande. Därför får du som ännu inte kommit över 50 000 kr i sparande hos oss tillbaka alla (ja, alla!) fondavgifter. Det sker helt automatiskt, oavsett vilka fonder du väljer. Dessutom handlar du aktier från 0 kr.* En bättre start på ditt sparande kan du inte få.

6. ETF – Fonder i andra länder

- Exponering över hela världen

- Finns internationella indexfonder

- Bred riskspridning

Med ETF kan investering ske på den internationella marknaden. Detta kan ställas mot svenska fonder som generellt har en övervägande del av innehavet i Sverige eller Norden. ETF är börshandlade fonder som framförallt har fördelen i att de ger exponering mot både bolag och tillgångar som inte nås via svenska fonder.

Genom att exempelvis köpa Vanguard REIT skapas en bredare riskspridning. Den amerikanska börshandlade fonden investerar med målet att utvecklingen ska spegla ”MSCI US Investable Market Real Estate 25/50 Index”. Med andra ord en global indexfond mot fastighetsbranschen – med en avgift som är under 25 % av många svenska fastighetsfonder.

ETF:er som du inte hittar hos Avanza hittar du ofta hos Etoro.com/sv.

Disclaimer: {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s. Du bör överväga om du förstår hur CFD:s fungerar och om du har råd att ta den höga risken att förlora dina pengar.

- Läs även vår artikel om: ETF:er

7. Lån – Till fastighetsbolag

- Låg risk i förhållande till avkastning

- Fond inom ISK

- Lån via låneplattform

- 5 – 10 % per år

Att låna ut pengar till fastighetsföretag är idag mycket enkelt och kan exempelvis ske via Tessin.se. Det innebär därmed ett indirekt ägande i fastigheterna då dessa är säkerhet för lånen.

Som investerare är det möjligt att läsa på olika fastighetsprojekt och sedan välja projekt att låna ut pengar till utifrån risknivå, avkastning, projektets mål osv. Utlåning och återbetalning av lånet går alltid via plattformen. Det är därmed de som tar hand om all administration, kreditbedömning, påminnelser m.m.

(Tessin kopplar ihop investerare med fastighetsutvecklare)

- Låna ut via plattform

Den största låneplattformen för fastighetslån är Tessin. Den grundläggande funktionen är att koppla samma privatpersoner som vill låna ut sina pengar mot ränta med fastighetsprojekt som behöver finansiering.

För att investera i lån till fastighetsprojekt öppnar du ett konto på Tessin.se

- Fastighetsräntefond

Tessins fastighetsräntefond består av en ”korg” av Tessins fastighetslån. Genom att investera i fonden skapas därmed en automatiskt stor riskspridning. En fördel, mot att investera direkt via plattformen, är även att handel kan ske inom ett ISK.

Du kan investera i Tessins fastighetsfond via Nordnet.se

- Fast avkastning

- Låg risk på större bolag

- ”Låna ut” pengar under en förutbestämd tid

Företagsobligationer används som kapitalanskaffning för ett företag. Detta istället för exempelvis preferensaktier eller banklån. Den investerade summan ges tillbaka, tillsammans med ränta, när obligationer löper ut. Det finns därmed stora likheter med ett lån med amortering och räntebetalning i slutet av löptiden.

Då avkastningen är förutbestämd kommer värdet på obligationerna framförallt att avgöras av ränteläget i landet samt hur stabil/orolig aktiemarknaden är. Vid en instabil aktiemarknad söker sig investerare till säkrare investeringar vilket kan vara företagsobligationer.

Risken är att företaget går i konkurs och därmed inte kan återbetala beloppet på förfallodagen.

(Företagsobligationer med Fabian Dahl, förvaltare på Simplicity)

Obligationer handlar du enklast hos Avanza.se

9. Crowdfunding

Crowdfunding innebär att flera personer/företag finansierar ett projekt. Finansieringslösningen kan delas upp i två kategorier:

- Lånebaserad crowdfunding

Ett flertal investerare lånar ut pengar till ett specifikt byggprojekt på Tessin.se exempelvis. Se rubriken ”Lån – till fastighetsbolag” ovan.

- Aktiebaserad crowdfunding

Investerare blir delägare i ett större fastighetsprojekt. Avkastningen avgörs därmed av eventuell aktieutdelning och värdeökning på dessa aktier.

10. (Köpa sin egen bostad)

- Investera i lägenhet/villa för att sälja vidare

- Historiskt god värdeutveckling

- Är det investering?

Kan ett bostadsköp ses som investering? Detta utifrån att priserna på bostadsmarknaden historiskt sett gått uppåt. Både ja och nej. Det blir i detta fall viktigt att se på vad som är den primära orsaken.

Om bostaden köps med målet att exempelvis renovera den och sälja den inom några år – då kan det ses som en investering. Det blir därmed ännu ett sätt att investera i fastigheter. Avkastningen kan bli mycket hög – men det krävs kunskap om bostadsmarknaden samt vilka renoveringar som på bästa sätt höjer värdet på bostaden.

Men om bostaden primärt köps som boende bör det inte ses som investering. Detta eftersom de flesta vill bo kvar i sin bostad även om värdet går upp.

Varför investera i fastigheter?

- Kompenserar inflation

Ökad inflation innebär även ökade fastighetspriser och hyresnivåer. Fastighetsinvesteringar är investeringar som står ”stadigt” även om inflationen ökar.

- Riskspridning

Värdet på fastigheter har ingen stark korrelation med börsutveckling eller konjunktur. Självklart dämpas priserna något om köpkraften minskas (lågkonjunktur) men detta inte i samma utsträckning som värdet på andra tillgångar. Investeringar i fastigheter kan därmed ske som en riskspridning.

- Hög ränta – till låg risk

Avkastningen på fastigheter beräknas generellt till ca 5 – 10 %. Även om det finns risker (se exempelvis på fastighetskraschen i USA) så är det hög avkastning i förhållande till risk. Detta framförallt vid en bred diversifiering.

- Belåningsmöjligheten

Vid direktinvestering i fastigheter finns stora möjligheter att belåna dessa för ytterligare investeringar. Det är få andra investeringar som är lika enkla att belåna.

- Flera bolag med lång tid av hög direktavkastning

Både Castellum och Wihlborg har en mycket lång historia av höjd utdelning år efter år men även flera andra fastighetsbolag har en bra utdelningshistorik.

Risker

Räntan går upp

Fastighetsbranschen är en av de branscher som allra mest påverkas av ränteförändringar. Detta utifrån att de generellt har stora lån. Med en högre ränta skapas därmed betydligt större räntekostnader för företaget.

En högre ränta innebär även att företagsobligationer och preferensaktier inte blir lika attraktiva. Detta utifrån att en ränteplacering kan anses vara ett bättre alternativ från investerarna.

Fastighetskrasch

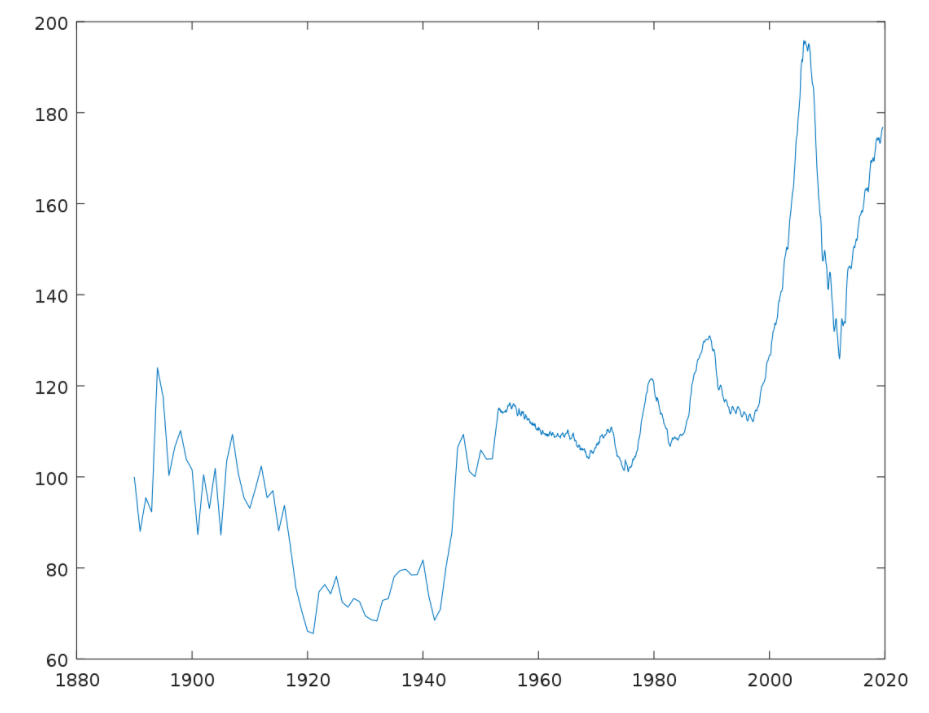

Grunden för den internationella finanskrisen (2007 – 2008) var en fastighetskrasch på den amerikanska marknaden. Som grafen visar nedan var index för priset på amerikanska bostäder uppe på ca 195 varpå det föll kraftigt ner till ca 130. En stor mängd privatpersoner och företag fick svårigheter att betala sina lån vilket resulterade i kommande bankkris och ett prisras på fastighetsmarknaden.

Bolagsrisk

Bolagsrisken uppstår oavsett om investeringar sker direkt i fastigheter, i fastighetsbolag eller finansiering till fastighetsbolag (crowdfunding, P2P, obligationer). För det första behöver inte bolaget öka i värde även om dess fastigheter ökar i värde. För det andra kan hela innehavet förlora värde vid en konkurs.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.