En börskrasch är en period av snabbt och kraftigt sjunkande aktiekurser. En börskrasch kan uppstå av olika anledningar och vanligtvis uppstår börskrascher efter att marknaden blivit ”överhettad” på grund av spekulation och hög riskvilja. Till slut vänder marknadssegmentet och alla blir istället negativa och drar ner sin risk (säljer) vilket leder till snabba branta kursfall.

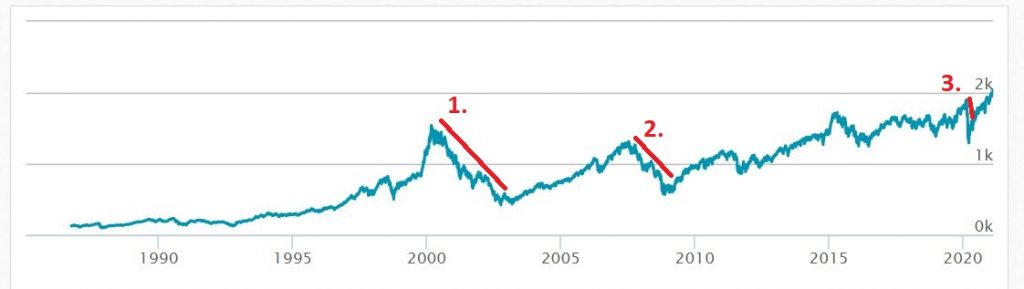

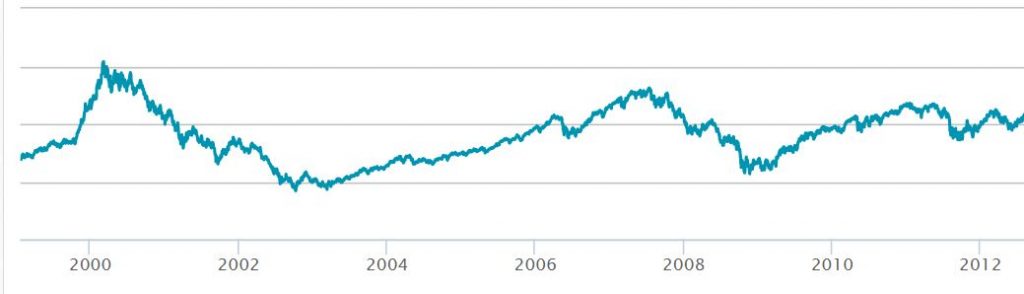

Bilden ovan visar börskrascher från 1990 och framåt.

- IT-bubblan

- Finanskrisen

- Coronapandemin

Artikelns innehåll

Vad är det som sker?

Den vanligaste orsaken till en börskrasch är att en marknad är övervärderad och att framtiden helt plötsligt inte längre ser lika ljus ut. Prisnivåerna har accelererat uppåt under en längre tid och många investerare ser det som en självklarhet att den höga avkastningen ska fortsätta i samma utveckling.

Därefter sker en händelse, eller rad av händelser, som skapar oro på marknaden. Ett flertal investerare väljer att sälja av sitt innehav för att minimera risken. Kurserna går kraftigt nedåt varpå oron och säljtrycket sprids som ”ringar på vattnet”. Detta i sin tur ökar säljtrycket ännu mer varpå kurserna faller ytterligare.

Sker detta på en större internationell börs (London, USA, Kina osv) kommer även händelserna att spridas till en stor del av världens börser. Det är därmed vanligt att börser över hela världen påverkas, i olika stor utsträckning, även om händelsen initialt är kopplad till enbart en världsdel.

I efterhand brukar analytiker kunna påvisa varför börskraschen uppstått. Det är då sällan bara en enda orsak utan en kombination av flera ekonomiska faktorer. Men framförallt en övervärdering på någon marknad.

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

🔗 Etoro.com/sv – Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv.

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

🔗 Sigmastocks.se – ISK-konto där du låter deras aktierobot välja ut aktier åt dig.

Väljer ut aktier med hjälp av algoritmer.

Minsta insättning = 1 kr.

Vad kännetecknar en börskrasch?

- ”Ingen” ser att kraschen kommer

Inför flera börskrascher har det funnits experter som hävdat att en krasch varit på intågande eller att en marknad varit kraftigt övervärderad. Men den stora massan har inte hållt med i argumenten. Kraschen kommer sedan som en överraskning.

Delvis kan detta bero på övertron på marknaden. Även om det kommer finansiella kriser och börskrascher med jämna mellanrum är det lättare att lyssna på positiva åsikter än ”domedagsnyheter”.

- Värderingar är inte verklighetsförankrade (Jeremy Grantham)

Jeremy Grantham är en högt respekterad investeringsprofil som vid flera tillfällen ”klivit av” börsen precis innan stora börskrascher. I början av 2021 nämnde han, i ett nyhetsbrev, klassiska varningssignaler på börskrascher och att det då var flera av dessa som var uppfyllda.

En av dessa varningssignaler är att värderingarna inte är verklighetsförankrade. Det går visserligen alltid att hävda att större vinster kommer i framtiden men värderingarna bör ställas mot en historisk kontext. Om värderingsmultiplarna är ovanligt höga, samtidigt som världsekonomin är svag, är det ett varningstecken.

- För högt börsvärde (Jeremy Grantham)

Grantham använder även totala börsvärdet i USA, i förhållande till landets BNP, som en värdering för att kunna påvisa krascher. Är det betydligt högre än historiskt genomsnitt kan börsen anses vara övervärderad.

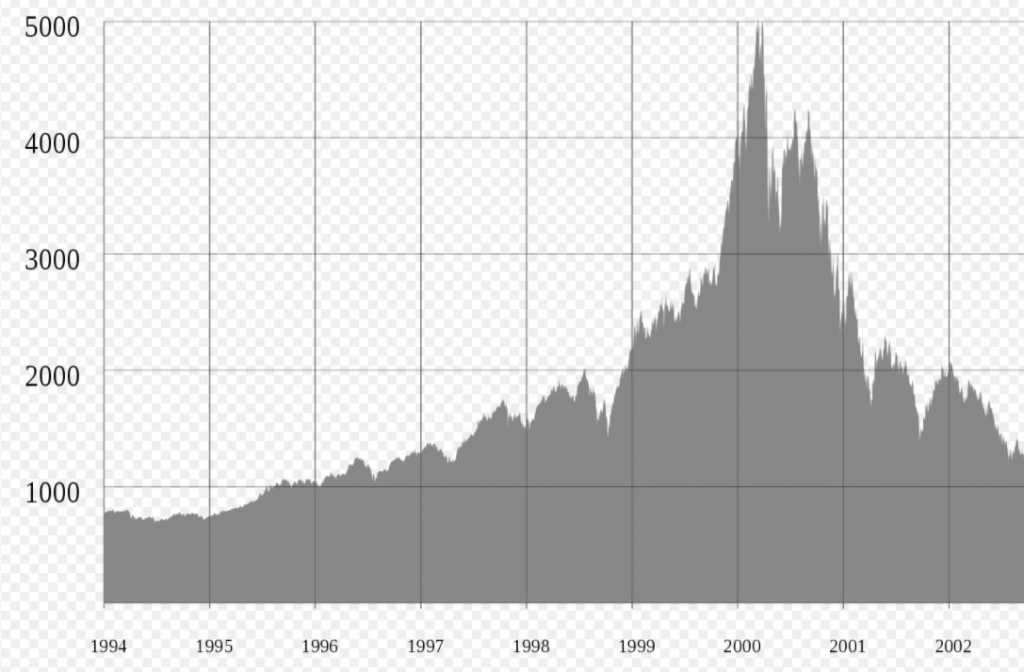

- Krasch efter ”sista rycket”

Börskrascher som uppstår av en övervärderad börs sker ofta efter ett ”sista ryck”. Även detta är något som Grantham nämner.

Teorin om ”sista rycket” kan illustreras med IT-kraschen 2001. Som index visar var det en kraftig ökning från 1998 med ett ”sista ryck” på någon månad i början av 2000.

Tjäna pengar på en krasch?

Oavsett om börsen går upp eller ner finns möjlighet att nå god avkastning. Vilken väg som väljs beror främst på om det är kortsiktiga eller långsiktiga investeringar som förväntas ske.

Blunda och fortsätta månadsspara…

Allt för många dras med i ”säljpaniken” och säljer av sitt innehav. När kurserna faller ytterligare är de nöjda med att innehavet såldes. Tanken är att sedan köpa in sig när kurserna har gått ner och vänder uppåt.

Men det är extremt svårt att pricka in botten och förstå när kurserna börjar klättra uppåt. Allt för många missar uppgången och därmed har de sålt på låg nivå för att köpa in sig på en högre…

Ett tryggare alternativ är att fortsätta månadsspara som om inget hade hänt. Då kommer köp ske hela vägen ner, och hela vägen upp. För till slut kommer börsen att återhämta sig. Den som inte tror att börsen kommer återhämta bör inte spara i aktier…

Inför kraschen – Ta positioner i säkra tillgångar

Vid börskrascher flyr många investerare till tryggare investeringsalternativ, ofta guld till exempel. Det betyder att priset på guld ofta går uppåt vid stor börsoro. De som tror på en börskrasch kan därmed ta positioner i guld inför den förväntade kursuppgången som därmed sker när kraschen är ett faktum.

Även obligationer ses som “säkra innehav” även om synen på obligationer som en ”säker hamn” inte längre delas i lika stor utsträckning som tidigare av alla investerare.

I början av kraschen – Tjäna pengar på VIX

VIX-index speglar volatiliteten på marknaden. Ökad oro innebär ökad volatilitet vilket ökar värdet på VIX-index. Att ta positioner på VIX-index inför en börskrasch kan alltså vara ekonomiskt fördelaktigt. Investering i VIX kan exempelvis ske via CFD på IG.

Under kraschen – Långsiktigt – Köp billigt

Det finns minst två sanningar som gäller för samtliga börskrascher. För det första kommer ekonomin och börsen att återhämta sig. För det andra övervärderas kraschens långsiktiga effekter – vilket driver kurserna ”för långt” ner.

En strategi är därför att köpa när det ser ”som mörkast ut”. Eller som det klassiska investeringsuttrycket anger ”buy when there is blood the streets”. Självklart kan det vara svårt att köpa på absoluta botten men genom att dela upp köpen till olika nivåer minskas risken.

När sedan börsen vänder uppåt, även om det kan ta tid, kan dessa investeringar ge mycket god avkastning.

Under kraschen – Kortsiktigt – ”Gå kort”

Ett annat alternativ är att ”gå kort” med investeringar i olika certifikat. Dessa certifikat ökar i värde i förhållande till hur mycket en aktie, råvara eller index går ner. Flera av dessa kan även handlas med hävstång. Med x5 i hävstång kommer därmed värdepappret att öka 5 gånger mer än vad kursen på underliggande tillgång går ner. Certifikat med x5 på OMX30 skulle alltså öka 30 % i värde om OMXS30 gick ner 10 %.

Det är möjligt att ”gå kort” med flera olika investeringsalternativ. Detta så som CFD via eToro och IG samt certifikat via Avanza och Nordnet.

Eftersom det historiskt visat sig att börsen alltid återhämtar sig är detta mer riskfyllt än att köpa lågt och vänta ut kraschen.

För CFD-handel använder vi IG och Etoro. Vi har testat de flesta CFD-mäklare och kommit fram till att dessa två är de bästa för oss svenskar. Läs mer i vår jämförelse av CFD-mäklare.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

IG och Etoro är populära CFD-mäklare bland svenskar. Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Historiska börskrascher 1900 – 2000-tal

I videon går EFN igenom de största börskrascherna.

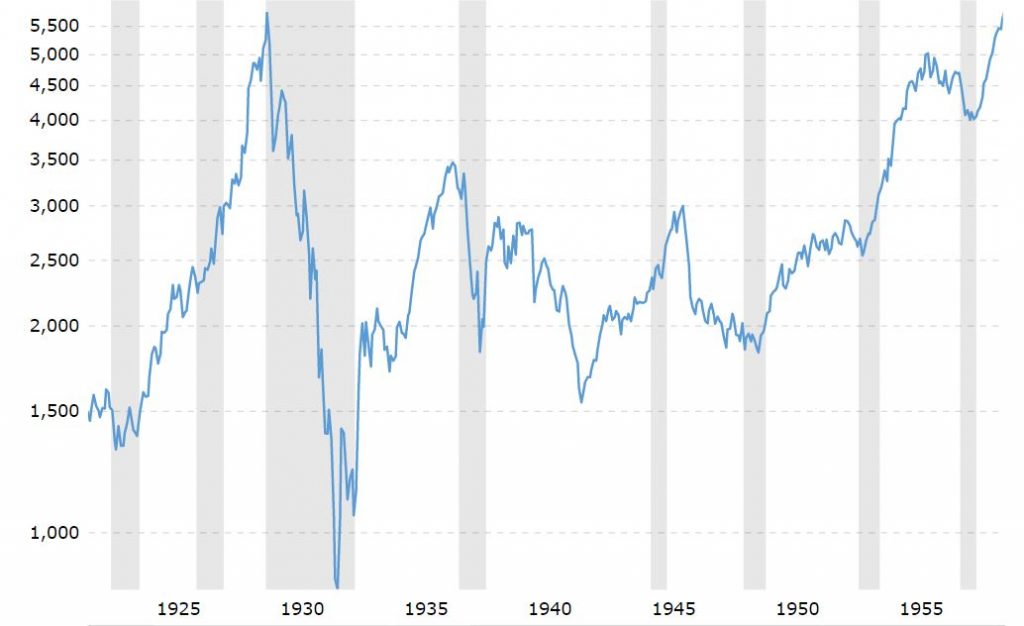

New York – 1929

Orsak: Övervärderad börs

Efter första världskriget var den ekonomiska tillväxten mycket stor i länder som påverkats i väldigt liten grad av kriget. Bland dessa kan exempelvis Sverige och USA nämnas. Framförallt var det industrin som ökade kraftigt då behovet av återuppbyggnad av vissa europeiska länder var stort.

Det började med en sund högre värdering av företagen – men gick över till en kraftig övervärdering. Spekulationen på aktiemarknaden ökade och värderingarna var inte längre verklighetsförankrade. En bidragande orsak till att bubblan sprack var att en större investerare på Londonbörsen, Clarence Hatry, ljög om sitt innehav. Men på ett eller annat sätt hade ändå kraschen kommit.

Den 24:e oktober har gått historien som ”den svarta torsdagen”. Säljtrycket var enormt på New York börsen och kursen fortsatte att störtdyka på ”den svarta tisdagen”, dvs 29:e oktober.

Kursens påverkan

Under hösten 1929 rasade New York börsen med nästan 50 % under ett par månader. Men det skulle bli värre. De kommande tio på åren kallas för ”den stora depressionen” vilket bland annat innebar hyperinflation i Tyskland och flera länder var i närheten av ekonomisk kollaps. Ungefär 10 år senare invaderade Tyskland Tjeckoslovakien och Polen. Andra världskriget var ett faktum. Det skulle dröja till slutet av 50-talet innan börsen återigen nådde samma nivås som innan kraschen.

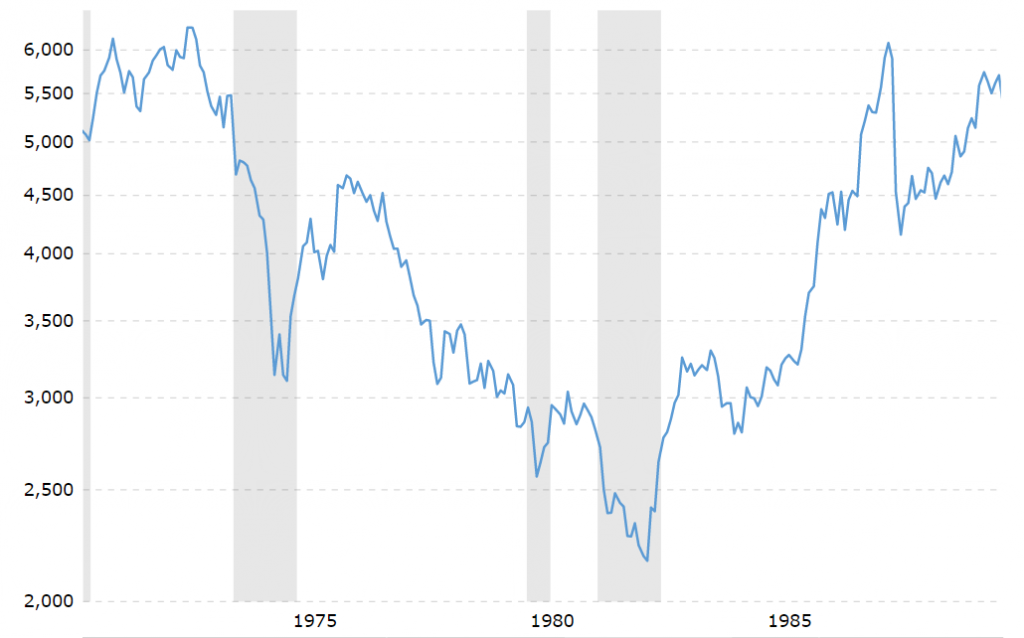

Oljekrisen 70-talet

Orsak: Oljepris och lång högkonjunktur

Flera oljeproducerande länder valde först att nationalisera oljeproduktionen och därmed ta den från multinationella företag. Det i sig påverkade däremot inte priset på olja nämnvärt. Men det var första steget till den kommande oljekrisen.

Nästa steg var oktoberkriget mellan Egypten/Syrien och Israel då OPEC-länderna vägrade att exportera olja till de länder som på något sätt gav stöd till Israel.

Oljepriset sköt i höjden vilket påverkade västvärldens ekonomi mycket kraftigt. Det höga priset blev därmed den avgörande faktorn till en börskrasch. Den ekonomiska uppgång som pågått från 50-talet vändes till en lång lågkonjunktur.

Kursens påverkan

Januari 1973 låg Dow Jones på ca 6100. Med en kraftig lågkonjunktur, inte bara påverkad av oljepriset, dröjde det till augusti 1987 innan börsen återhämtat sig till samma nivåer.

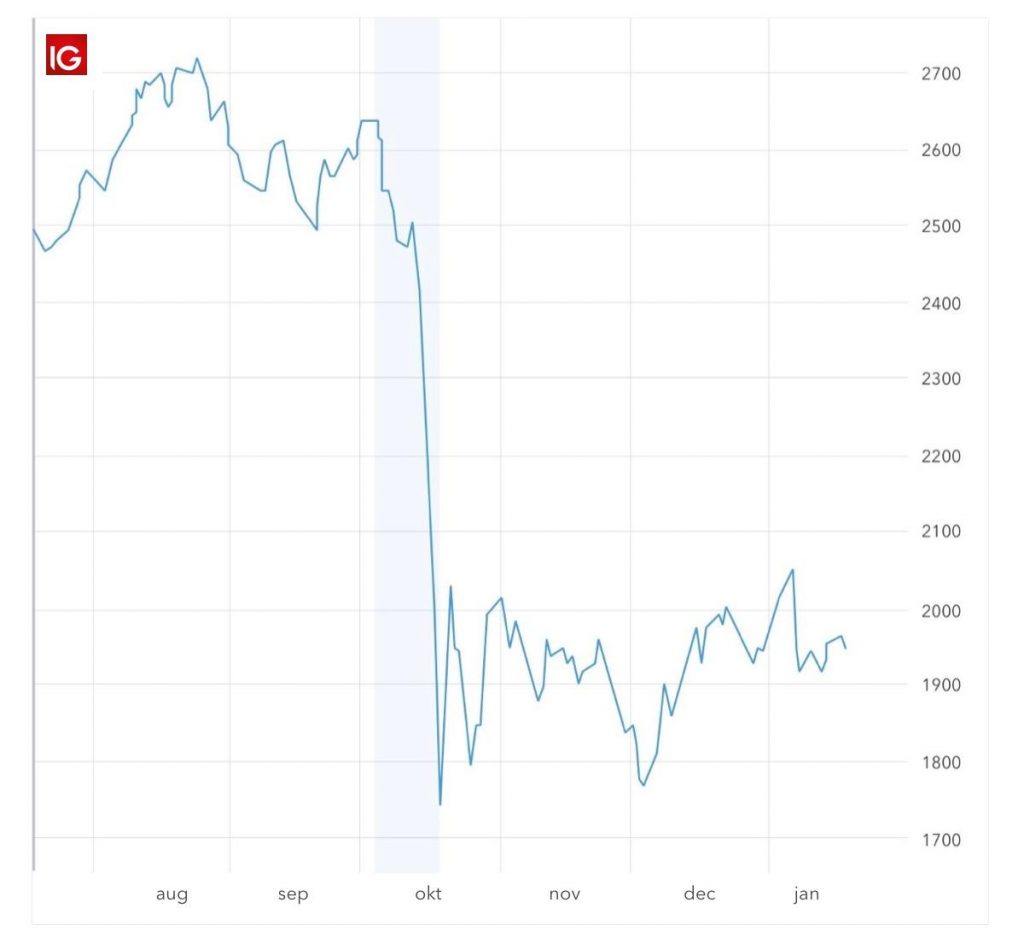

Svarta Måndagen – 1987

Orsak – Överhettad marknad

”Svarta måndagen” 1987 anses vara ett resultat av en överhettad marknad (bubbla). Under fem år hade värderingen ökat kraftigt av de amerikanska företagen. En uppgång som framförallt berodde på en ny ekonomisk politik med kraftigt sänkta skatter samt lättare regler för banker och företag. Allt större kapital pumpades in och aktiemarknaden var övervärderad – något som de flesta blundade för. (Se exempelvis filmerna Wall Street och American Phycho).

Kursens påverkan

På bara några timmar föll Dow Jones med ca 22 %. Den kraftiga nedgången spreds som en löpeld över världen och påverkade börserna i ett stort antal länder. För att ”dämpa” kraschen valde Federal Reserv att snabbt sänka räntan och på så vis öka likviditeten och viljan att investera. Det skulle däremot ta ca 2 år innan kursen var uppe på samma nivå som innan.

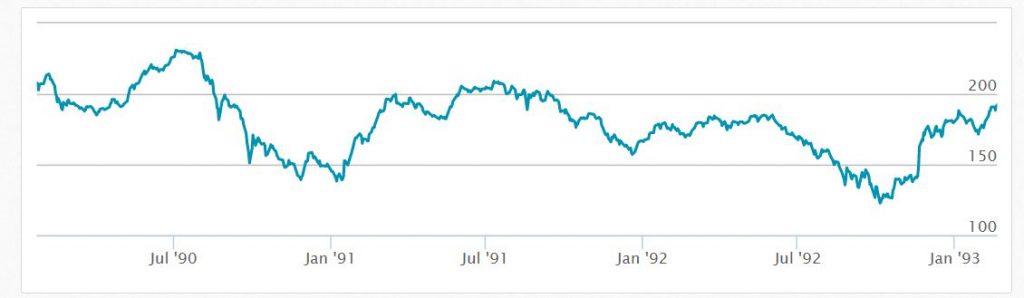

Fastighetskrisen – 1990

Orsak – Överhettad bostadsmarknad

Under 80-talet avreglerades finans- och kreditmarknaden och bankerna fick nya regler att förhålla sig till gällande utlåning och belåning.

Det resulterade i en mycket stor utlåning vilket till slut gav en överhettad fastighetsmarknad i början av 90-talet. Nu stod fastighetsbolagen för ca 30 % av bankernas totala utlåning vilket alltså skapade en mycket stor riskvikt mot denna bransch.

Allt fler fastighetsföretag klarade inte av att hantera lånen och krisen på bostadsmarknaden var ett faktum. Detta skapade snabbt en instabilitet inom banksektorn, vilka fick kreditförluster på ca 200 miljarder.

En del fastighetsbolag gick i konkurs och flera statliga räddningspaket fick användas för att stabilisera ekonomin. Det i sin tur påverkade aktiemarknaden kraftigt negativt under två år.

Till skillnad mot kommande bostadskris i USA (se finanskrisen) var fastighetskrisen i Sverige ett ”lokalt” problem dvs. något som nästan uteslutande påverkade den svenska ekonomin.

Kursens påverkan

Efter en krasch som börjar under sommaren 1990 tog det tre år innan börsen var på samma nivå som innan kraschen.

IT-bubblan – 2000 / 2001

Orsak – Överhettad IT-sektor

Under mitten och slutet av 90-talet växte mängder av IT-företag fram. Den nya tekniken, internet, skulle revolutionera allt i samhället och investerarna var inte sena att pumpa in kapital i dessa företag. Allt skulle digitaliseras och IT-företagen var de som skulle genomföra detta. Med högre värdering på dessa aktier drogs även stora delar av resterande börs med i uppgången.

Företagen blev däremot övervärderade vilket tydligt märktes under våren 2020. Det var nu som ”bubblan sprack” och säljtrycket blev enormt på börsbolagen i allmänhet och IT-företagen i synnerhet. Ett exempel är Ericsson som handlades till 263 kr år 2000. Två år senare var kursen ca 5 kr.

(IT-kraschen börjar i början av 2000. Botten nås under 2003)

Kursens påverkan

I mars 2000 var OMXS30 på 1530 och i oktober 2002 hade index gått ner till 420. En nedgång på över 70 % över 1,5 år. Inte ens efter 10 år hade börsen nått samma nivå som vid toppen 2000.

Finanskrisen – 2008

Orsak – Överhettad bostadsmarknad

Börskraschen 2008 grundades i en allt för högt värderad bostadsmarknad i USA och bankernas hantering av lån till svaga låntagare. När allt fler låntagare inte kunde betala tillbaka skapades enorma kreditförluster hos bankerna. Bostadsmarknaden kollapsade med betydligt lägre priser och mängder av amerikaner som blev tvungna att flytta från sitt hem.

Fed lämnade in ett förslag på stödpaket till kongressen, som röstades ner, vilket resultera i att bland annat landets fjärde största bank, Lehman Brothers, gick i konkurs. Börskraschen, och en internationell finanskris, var ett faktum. Bankerna kunde inte längre lita på varandras stabilitet och hade även mycket stora kreditförluster.

I efterhand anser många att orsakerna till den överhettade bostadsmarknaden kan ses i finansiella beslut tagna från slutet av 90-talet och framåt. I likhet med de flesta krascher var det alltså inte en enda orsak utan flera orsaker som under lång tid byggt upp ”bubblan”.

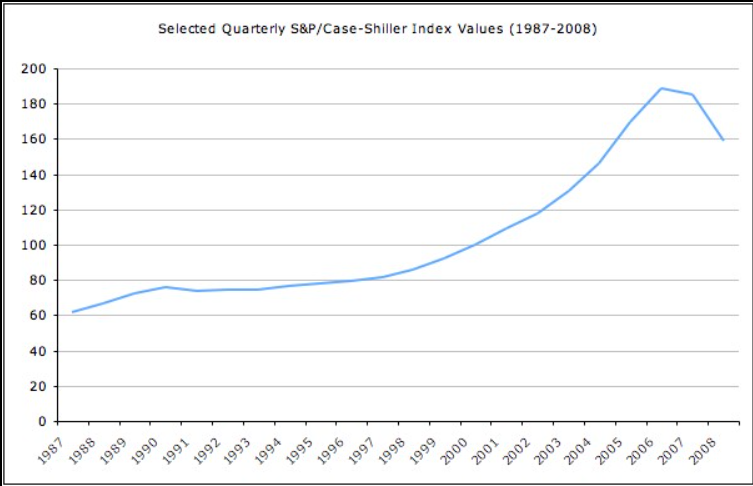

(Bildkälla: Wikipedia. Case-Shiller Index som visar prisutvecklingen i USA på fastigheter)

Husen var övervärderade och ett ”sista ryck” går att se under de sista åren inför kraschen.

Kursens påverkan

Dow Jones föll från 1300 till knappt 700 på ett par månader. Med följande finanskris, över hela världen, tog det flera år innan index var upphämtat. I slutet av 2014 var Dow Jones på samma nivå som innan kraschen.

(Bildkälla https://www.macrotrends.net/1319/dow-jones-100-year-historical-chart)

I Sverige rasade börsen ca 60 % under 12 månader, räntan sköt i höjden och SEK tappade 40 % i värde. Inget företag vågade investera och tilliten till bankväsendet var mycket lågt. Därmed ökade även arbetslösheten kraftigt.

I likhet med andra länder räddades bankerna av massiva räddningspaket. I en intervju till Svt sammanfattar Robert Bergqvist, chefsekonom på SEB, räddningsaktionerna med:

”Centralbankerna gjorde att vi undvek en fullständig kollaps”

Men detta till ett högt pris. Finanskrisens problem kunde minimeras genom att tillföra enorm likviditet till marknaden. Detta exempelvis via räddningspaket, stödköp och extremt låga räntor. Men det betyder också att dessa motmedlet delvis är förbrukade till nästa kris.

Men nästa lågkonjunktur kommer vi stå där med lite färre verktyg. Det är min oro i dag, säger Robert Bergqvist som ett slutcitat i artikeln.

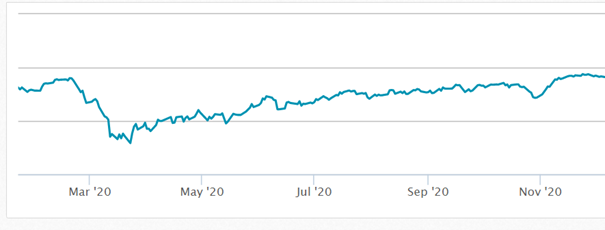

Corona – 2020

Orsak – Pandemi

När det blev tydligt att coronaviruset inte kunde begränsas till enstaka provinser i Kina började oron växa på aktiemarknaden. Land efter land skapade lock-downs och begränsningar vilket därmed slog extremt hårt mot ett flertal branscher. Utöver direkt påverkan (restauranger, nöjesbranschen, detaljhandeln) påverkades även flera branscher indirekt. Exempelvis blev det svårt för industrin då logistiken var lamslagen.

Kursens påverkan

Den 19:e februari 2020 var OMXS30 på 1900. Den 23:e mars var index på 1292. En nedgång på ca 30 % under fyra veckor. Media hade stora rubriker om ”börskrasch” och påvisade att börsen inte fallit lika mycket på en enskild dag på mycket länge.

Men det dröjde inte länge förrän index återhämtat sig. Den 16:e november var OMXS30-index på 1918 igen. De som köpte i ”dippen” gjorde därmed god förtjänst.

Övriga

- Terrorattacken 11/9 2001

Attacken i USA skapade stor oro på aktiemarknaden och fallande börser. Sett till ett längre perspektiv påverkades däremot inte börsen speciellt mycket.

- Minikraschen 1997

Minikraschen hände den 27:okt 1997. Wall Street föll med 554 punkter och kursen på tre av de sydamerikanska börserna föll med ca 15 %. Orsaken anses vara internationella valutaspekulanter. Någon långsiktig förändring i ekonomin fick detta kortvariga dropp inte.

Går det att förutse en börskrasch?

Som exemplen visar ovan kan mindre enskilda händelser skapa kortsiktiga börskrascher. Det gäller exempelvis vid Coronapandemin och terrorattentatet 11/9. Händelser som, med minst ett år i perspektiv, påverkat börsen i mindre grad.

De börskrascher som har inneburit en längre börsnedgång har däremot uteslutande handlat om en övervärdering. En värdering av bostäder, en bransch eller börsen överlag till den grad att värderingen inte är verklighetsförankrad.

Det har funnits en rad varningssignaler om att värderingen inte varit sund. Men de som förutspår en krasch hörs betydlig mer sällan i media än de som ser positivt på marknaden.

Vågar du se varningssignalerna när de kommer – eller vill du hellre njuta av de kraftigt ökade värdena på ditt innehav ett tag till? Vem vill sälja när börsen går som allra bäst…

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Hur länge varar en börskrasch?

- Under IT-kraschen gick börsen ner i ca 31 månader (från toppen i feb 2000 till botten i sep 2002)

- Under finanskrisen gick börsen ner i ca 19 månader (från toppen i maj 2007 till botten i jan 2009)

- Under Corona-kraschen gick börsen ner i ca 3 månader (från toppen i jan 2020 till botten i mar 2020)

Hur mycket går börsen ner under en krasch?

Man brukar räkna -20% eller mer som en bearmarket. För att nedgången skall defineras som en börskrasch behöver nedgången vara snabb och kraftig. Vanligtvis brukar en börskrasch innebära 30-50 % nedgång.

Under IT-kraschen gick Stockholmsbörsen inklusive utdelningar (SIXRX) ner ca 70 %.

Lyssna även på:

Redaktionspodden: Det utlöser nästa börskrasch

Aktiekompisar – Diskuterar ekonomiska krascher.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.