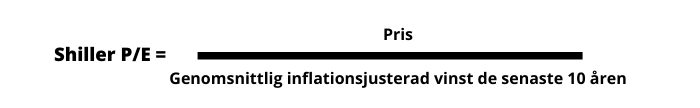

Shiller P/E är ett nyckeltal som används för att påvisa om börsen, i dess helhet, är billig eller dyr. Detta genom att dividera börsens totala värde med inflationsjusterad genomsnittlig vinst under de senaste 10 åren.

Shiller P/E är en vidareutveckling på nyckeltalet P/E, vilket frekvent används för att avgöra hur en aktie värderas i förhållande till dess vinst. Nyckeltalet benämns även med ”CAPE (Cyclically adjusted Price Earnings) vilket tydligare anger vad nyckeltalet räknar ut. Orsaken att begreppet Shiller används är att dess upphovsmakare är Robert Shiller. Ett ytterligare namn är P/E 10 vilket syftar på att genomsnittlig vinst under 10 år används i uträkningen.

Artikelns innehåll

Formel

Är börsen dyr eller billig? – Shiller P/E kan ge indikation

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

🔗 Etoro.com/sv – Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv.

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

🔗 Sigmastocks.se – ISK-konto där du låter deras aktierobot välja ut aktier åt dig.

Väljer ut aktier med hjälp av algoritmer.

Minsta insättning = 1 kr.

Indikator på börsens värde & utveckling

År 1998 publicerade Robert Shiller och John Campbell en artikel där begreppet ”CAPE” användes för att förklara hur börsen kan värderas och även hur nyckeltalet kan påvisa framtida utveckling.

Artikeln heter ”Valuation Ratios and the Long-Run Stock Market Outlook” och kan läsas i helhet här. Värderingen genomfördes genom att vinsterna under de tio senaste åren räknades samman varpå ett medeltal skapas. Detta justeras mot inflation och ställs mot börsens totala värde.

Med ett högt CAPE-tal kan börsen därmed anses vara övervärderad och vinsthemtagning bör ske. Vad som är ”högt” avgörs av det historiska medeltalet av CAPE.

På detta sätt kan värderingen påvisa utvecklingen för de kommande åren, ofta nämns det att nyckeltalet påvisar de kommande 10 åren. Det är därmed en makroanalys av en större marknad (men kan även appliceras på enskilda aktier).

Historiskt sett har nyckeltalet både haft rätt och fel.

Kraschen 1929 – Kort innan börskraschen 1929 var Shiller P/E på 33 medan historiskt medeltal var på ca 16. En mycket stor skillnad mellan medeltalet och aktuellt nyckeltal pekade alltså starkt på kommande lågkonjunktur.

40-50 tal – Från 1940 till 1955 låg Shiller P/E rejält under medeltalet vilket därmed skulle kunna påvisa en uppgång under kommande period, något som även skedde.

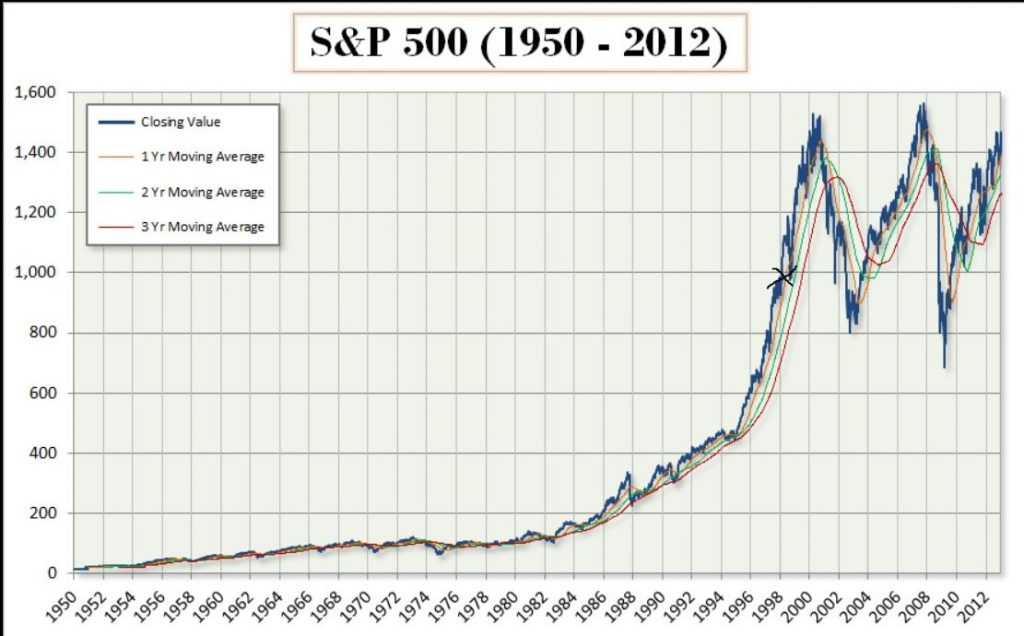

90-talets börsrally – 1998 var Shiller P/E för första gången över 30 sedan 1929 (strax innan kraschen). Med ett nyckeltal högt över dess medeltal samt på nivån som var inför kraschen 1929 fanns tydliga indikationer på kraftigt försämrad avkastning kommande 10 år. I det läget var det säkerligen inte många som höll med då börsen gick kraftigt uppåt med en allt mer växande IT-bubbla. Krysset i bilden nedan visar när Shiller P/E varnade för en övervärdering av börsen. Som grafen visar fortsatte utvecklingen positivt i nästan 2 år – innan ett kraftigt fall kom.

Högt värderad sedan 2008

Ett tydligt exempel när Shiller P/E inte har gett rätt indikationer är tiden från 2008 till 2020. Redan 2009 var nyckeltalet över medeltalet och har sedan dess har ”gapet” ökat. De som enbart hade använt Shiller P/E som investeringsstrategi hade inte investerat en krona från 2008 till idag. Därmed hade personen missat den högsta genomsnittliga avkastningen per år som den amerikanska börsen gett över tid.

I en krönika av Gabriel Isskander på Börsveckan nämns svagheter i Shiller P/E-talet utifrån utvecklingen i världen. I början av 2000-talet var det fortfarande traditionell industri och banksektorn som stod för den största delen av vinsterna. Nu väger FANG-bolagen betydligt tyngre (FANG = Facebook, Amazon, Netflix, Google). Med andra ord har börsens fått en ny värdefördelning. För det andra är både räntan och inflationen på extremt låga nivåer, något som kraftigt eldar på börsen.

Är marknaden extremt övervärderad – eller bör inte Shiller P/E användas som enskild faktor i värdering av börsen? Eller bör nyckeltalet ses som föråldrat när värdefördelning skett senaste 20 åren?

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Skillnaden mellan vanliga P/E och Shiller P/E

P/E

P/E används främst för att avgöra marknadens värdering av en enskild aktie. Talet utgår från ett enskilt år och tar inte hänsyn till inflation.

P/E-tal = Aktiens värde/Vinst per aktie

Shiller P/E

I detta nyckeltal jämförs börsvärdet (P) med inflationsjusterad snittvinst under de senaste 10 åren (E).

- Vinsten – Genomsnittlig vinst under 10 år istället för bara 1 år

- Inflationen – Här justeras vinsten till gällande inflation vilket visar på företagets reella vinst.

Vinsten

Eftersom vinst per aktie kan variera kraftigt år till år kan detta nyckeltal bli missvisande om börsens P/E-tal jämförs mellan olika år. För att skapa en tydligare, och mer rättvis, bild behöver en jämförelse ske av en längre period. Det är vad som sker med Shiller P/E.

Inflationen

Ett klassiskt P/E tal tar inte hänsyn till inflationen vilket på vissa marknader kan skapa mycket missvisande siffror. Skulle ett företag öka vinsten med 10% skulle det påverka P/E-talet positivt. Men är inflationen 10% innebär det inte någon reell ökning för aktieägarna. Detta problem tar Shiller P/E även hänsyn till.

Shiller P/E-tal = Börsensn pris / Genomsnittlig inflationsjusterad vinst för aktierna i 10 år

Vad används nyckeltalet till?

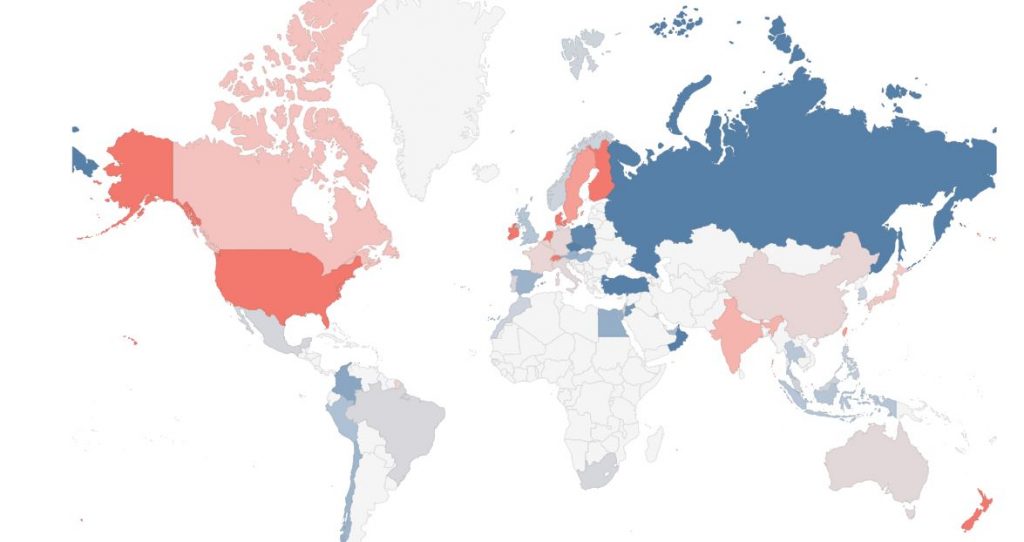

Shiller P/E kan användas för att värdera en större marknad, exempelvis svenska börsen i förhållande till indiska börsen. På detta sätt anses marknader med utvecklingspotential lättare kunna identifieras. Kartan visar värdet på nyckeltalet över nationer i världen och visar därmed att USA, Sverige, Finland, Irland och Indien i detta exempel har betydligt högre värderad börs än övriga delar av världen.

Men som exempel visar ovan är det inte säkert att enbart nyckeltalet kan användas för att göra denna analys. Det kan vara en indikator, som tillsammans med andra, skapar en bred bild av börsens värde.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.