Förhoppningsbolag är bolag som är i utvecklingsfasen och inte har någon vinst – men förväntas få stor vinst i framtiden. Att köpa aktier i dessa bolag sker alltså ”på förhoppning av kommande vinst”. Går det att värdera dessa bolag och på detta sätt hitta köpvärda aktier med stor potential?

Tanken med att värdera förhoppningsbolag är att hitta kursraketerna. De bolag som, på relativt kort tid, går från liten omsättning och förlust till stor omsättning och stora vinster.

Att värdera dem är däremot extremt svårt då nästan samtliga traditionella nyckeltal bygger på vinst, omsättning, reella tillgångar, avkastning på investerat kapital osv. Detta medan ett förhoppningsbolag värderas på…förhoppning.

Värdering kan ändå utgå från ett parametrar. En värdering som grundar som grovt kan svara på frågan:

”Hur stor vinst kan företaget uppnå i framtiden – vad kan då aktien vara värd?”

Artikelns innehåll

1. TAM – Total tillgänglig marknad

TAM är engelska förkortningen för ”Total Addressable Market” och kan på svenska översättas till ”Total Tillgänglig Marknad”. Hur mycket kan företaget sälja för till denna marknad?

Exempel:

Anna tänker bygga en kiosk på en badstrand. Under en sommar är det totalt 100 000 besökare på badstranden varav 25 % beräknas köpa en glass. Varje glass kostar 20 kr. Hennes TAM är då 500 000 kr. Den totala marknaden i det fall hon skulle ha monopol på försäljningen.

TAM svarar på: Hur stor omsättning kan förhoppningsbolaget få per år om de lyckas till 100 %?

SAM i ett första steg

SAM står för ”Serviceable Available Market”, dvs. den del av TAM som bolaget primärt kommer att kunna nå.

Sker försäljning av proteintillskott så finns efterfrågan i hela värden (TAM) men första steget är att sälja i Sverige och etablera sig här (SAM). Därmed anger SAM den närmaste marknaden medan TAM möjligheten att expandera stort. Samma begrepp kan lika gärna användas regionalt vs nationellt eller mot en målgrupp som med tiden breddas.

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 74% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

🔗 Etoro.com/sv – Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv.

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

2. Beräkna potentiell marknadsandel

Andra steget är att beräkna hur stor marknadsandel som bolaget kan förväntas få. Det är generellt svårt att avgöra och inte minst om det är en produkt/tjänst som är så unik att tydliga konkurrenter är svåra att definiera.

SOM i ett första steg

SOM står för ”Serviceable Obtainable Market” och därmed realistisk marknadsandel på SAM.

Exempel:

När Anna bygger kiosken är hon enda kiosken på hela stranden. Men hon utgår ifrån att konkurrensen kommer att öka ju mer stranden bli populär. Hon räknar därmed med att enbart få 50 % av marknaden. Därmed en omsättning på 250 000 kr.

3. Beräkna potentiell lönsamhet

Tredje steget är att beräkna lönsamheten för bolaget. På detta sätt går det att räkna ut en eventuell framtida vinst – förutsatt att alla parametrar stämmer. En vinst som ska fördelas på samtliga aktier vilket även kan ge en indikation på aktiens framtida P/E-tal.

Exempel:

Anna har idag en vinstmarginal på 50 % vilket innebär att vinsten för hennes bolag hamnade på 125 000 kr per säsong. Enligt bolagets utdelningspolicy ska 40 % ges ut till aktieägarna vilket innebär 50 000 kr.

4. Potentiell multipelexpansion

När väl bolaget börjar få lönsamhet och tillväxt kommer ofta något som kallas för multipelexpansion. Förväntningarna har varit höga på att bolaget ska kunna ge vinst. När det händer, och företaget växer, kommer marknaden acceptera ett mycket högre P/E-tal. Man är helt enkelt beredd att betala högt för kommande årsvinster om man tror att dom kommer att stiga. Ännu en gång en värdering – som främst bygger på förhoppningar.

5. Börstemperaturen

Om börsen är i en tjur- eller björnmarknad påverkar risknivån hos investerarna. Det påverkar visserligen inte förhoppningsbolagets framtida vinst men innebär att fler kommer att vilja investera – vilket driver kursen uppåt.

I kraftiga högkonjunkturer är investerare benägna att ta en större risk. Därmed ökas även investeringar i förhoppningsbolag. Det gäller inte minst vid förväntade paradigmskiften. Se exempelvis på IT-bubblan där det i princip räckte med att kalla sig ”IT-företag” för att få stora investeringar.

Det var näst intill omöjligt att beräkna TAM, marknadsandelar och lönsamhet på dessa bolag vilket innebar att de allra flesta bolag värderades långt över vad de kunde leverera. Men euforin, psykologin och den stekheta börsen gav underlag för mycket höga värderingar av förhoppningsbolagen – i alla fall under ett par år.

Går det att värdera förhoppningsbolag? Ja, utifrån marknad, marknadsandel och förväntad vinst.

Går det att lita på värderingen? Nej inte alls. Det är helt enkelt för många osäkerhetsfaktorer.

Därmed inte sagt att det inte finns kursraketer…

Tecken på förhoppningsbolag

- Hittas främst på de mindre börserna ex. First North

- Ofta inom ”heta” marknader

- Företaget går med förlust

- Kan nå mycket stor vinst OM de lyckas

- Vanligt inom Biotech och IT

- Kräver stort kapital via investerare

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Problemen med värderingen

- Hur stor är Total tillgänglig marknad?

Förhoppningsbolag, och de som investerar i dessa, har en förmåga att övervärdera den totala tillgängliga marknaden. Inte sällan är det en innovativ produkt/tjänst som det inte finns någon tydligt mätbar marknad för.

En mataffär kan räkna ut ungefär hur många som kommer handla hos dem utifrån dess upptagningsområde och en E-butik som säljer skor kan se på konkurrenter samt totala marknaden av skor. Men detta är inte förhoppningsbolag med många år av förluster planerade och en kraftig vinst i framtiden.

- Får de ens någon produkt?

Det spelar ingen roll hur stor marknaden är – om bolaget inte har någon produkt. En hel del förhoppningsbolag klarar nämligen inte ens av att få fram en produkt till försäljning. Detta gäller inte minst inom medicinsk forskning där det för många företag är ”allt eller inget”.

- När kommer utdelningen?

När stora bolag värderas går det att utgå från dess vinst och aktieutdelningar. Men förhoppningsbolag har inget av detta och det tar generellt lång tid innan det uppstår. Sintercast är ett klassiskt förhoppningsbolag där investerarna fick vänta 18 år innan första utdelningen kom. För ett annat bolag inom samma kategori, Pricer, tog det 15 år.

Klassiska exempel

Följande exempel visar hur förhoppningsbolag ofta har kurser som drivs av förhoppningar och psykologi. Inte minst Fomo (fear of missing out). Det kan gå mycket fort uppåt, utan att företaget varken har vinst eller större värde. Men det kan även gå lika fort nedåt utan att det behöver finnas tydliga ekonomiska orsaker.

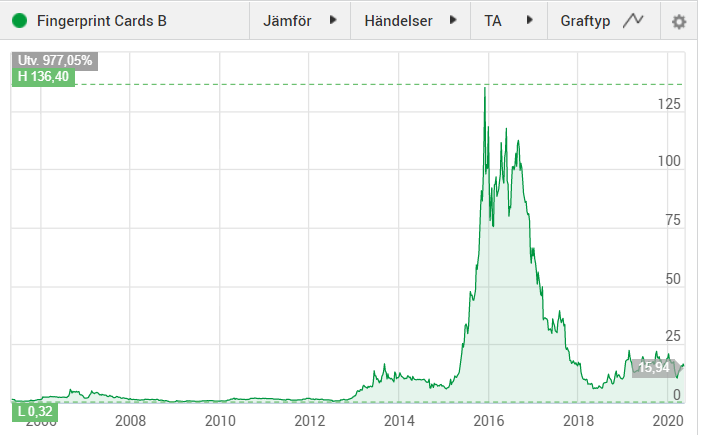

Fingerprint

En aktie som alltid nämns i samband med förhoppningsbolag i Sverige. Företaget marknadsnoterades 1998, hade första året med vinst 2005. I maj 2020 hade företaget ett P/E tal på -363.

Sintercast

Företaget börsintroducerades 1993. Det skulle däremot ta till 2007 innan de för första gången hade positivt kassaflöde. Första aktieutdelning genomfördes 2011.

Idag är inte Google ett förhoppningsbolag utan ett stabilt företag. Men det är ett exempel på ett förhoppningsbolag som minst sagt lyckats väl. Mellan 2005 och 2020 har avkastningen varit drygt 1500 %. Företaget grundades däremot redan 1998, då många svenskar fortfarande fick gå till datasalar eller bibliotek för att nå internet. Vem hade då vågat investera i en sökmotor som inte hade någon klar bild över hur intäkter ens skulle skapas?

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 74% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 74% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.