Aktiehandelstekniken Stop loss betyder precis det som namnet antyder. Ett automatiserat sätt att stoppa förluster. Dock kan stop loss även användas för att ta hem vinster vid rätt tillfälle, mer om detta i denna artikel.

Längre ner kan du även läsa om hur Stop loss fungerar inom CFD handel

Artikelns innehåll

Så fungerar automatiska stoppar vid aktiehandel

Det finns framförallt två sätt att använda sig av stop loss vi aktiehandel. Dels för att helt enkelt skydda sig mot kursfall och medföljande förluster men även för att kunna sälja av vid rätt tillfälle om du vill ”ta hem vinsten”.

Du behöver känna till några viktiga begrepp:

- Ordertyp: Du måste alltid ange om du vill köpa eller sälja vid din stop loss.

- Kurs: Ange vid vilken kurs du vill köpa eller sälja.

- Triggervillkor: Det finns oftast två olika triggervillkor. Dels >= (större eller lika med) samt <= (mindre eller lika med). Större eller lika med anger du om du vill köpa/sälja om kursen går upp till en viss nivå. Mindre eller lika med anger du om du vill köpa/sälja om kursen går ner till en viss nivå.

- Triggerkurs: Det är denna kurs som du anger skall vara större eller lika med eller mindre eller lika med.

Exempel

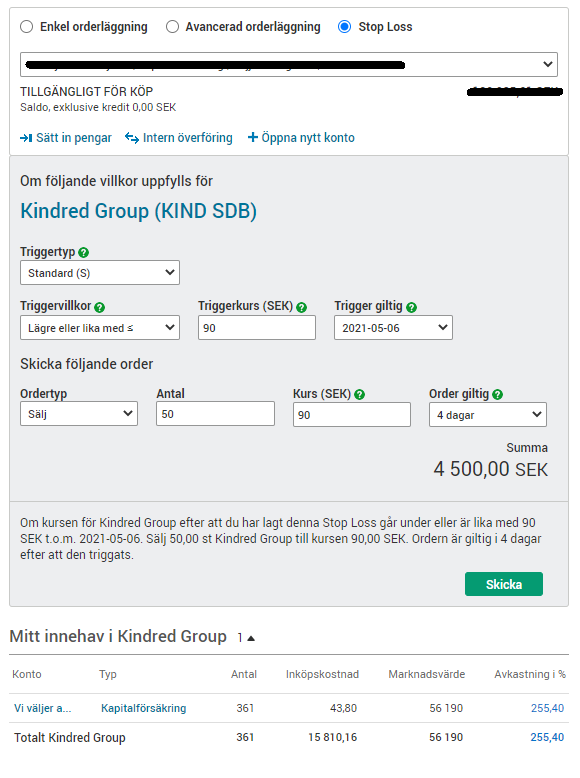

Låt oss nu ta ett praktiskt exempel på hur man kan använda sig av stop loss för att sälja en aktie. Låt säga att vi planerar att sälja av aktien Kindred där vi nu är nöjda med en kursuppgång och därmed tror att den kommer att gå ner några kronor. Dock är vi inte säkra på nedgången och vill inte sälja utifall att den istället skulle gå upp. Vi lägger därför in en stop loss vid kursen 90 kr (obs, påhittat!). Hos nätmäklaren Avanza ser detta ut enligt följande:

Det är viktigt att notera att ordern du skickar och den kurs du anger inte nödvändigtvis bör vara samma som triggerkursen. Triggerkursen anger när din försäljning eller ditt köp skall aktiveras och att då ha samma kurs kommer antagligen göra att du har svårare att få sålt din aktie då den kanske hinner gå ner lite till innan nätmäklaren hinner matcha din säljorder med någon annans köporder. Dvs det kan vara smart att lägga säljvillkoret något lägre än triggerkursen och vice versa vid stop loss när du köper aktier.

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa. Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Tänk på detta när du kör stop loss

Det kan också vara värt att nämna riskerna som finns med stop loss. Nätmäklarna brukar ofta varna för att det kan finnas felaktig information från börserna eller att de sälj/köp kurser som du anger inte kan kopplas ihop med ett marknadsvärde. Andra risker som finns är tillfälliga kraftiga kurssvängningar som sätter käppar i hjulet på din stop loss eller att det sker utdelningar, emmissioner, splittar eller något annat som påverkar kursen kraftigt.

Använd alltså stop loss med försiktighet och läs på ordentligt innan hos din nätmäklare så att du vet hur det fungerar där!

Stopp loss vid CFD handel

En viktig del vid handel med CFDs är att använda sig av stop loss och limit order men tänkte gå in närmre på vad stop loss egentligen är och hur det fungerar.

Eftersom man handlar CFDs med säkerhetskrav och därmed inbyggd hävstång så kan det egentligen betyda två saker, att din avkastning blir högre än utan hävstång eller att din förlust blir mycket större än om du inte hade handlat med hävstång. Det finns dock verktyg för att inte förlora hela din insats eller i värsta fall ännu mer, detta kallas stop loss.

För CFD-handel använder vi IG och Etoro. Vi har testat de flesta CFD-mäklare och kommit fram till att dessa två är de bästa för oss svenskar. Läs mer i vår jämförelse av CFD-mäklare.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

IG och Etoro är populära CFD-mäklare bland svenskar. Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Stopporder

En stopp är en slags instruktion för att sälja på en nivå som är lägre än inköpspriset. Säg att du köper en CFD som står i 1000 kronor, då kan du lägga en stopporder på till exempel på 950 kronor så att inte förlusten skulle bli större om priset går ner under 950 kronor.

Stoppordrar sparar mycket tid när man handlar eftersom det minskar tiden som man måste bevaka marknaden. Du kan antingen använda en stopporder för att öppna en ny position (öppningsorder) eller för att stänga en öppen position (stängningsorder). En stopporder gör alltså att du kan bestämma själv hur mycket du maximalt får förlora på en trade om du handlar i marknader som rör sig kraftigt.

Exempel öppningsorder

Ponera att guldpriset står i 1290 USD och du enligt din diagramanalys anser att 1295 USD är en viktig motståndsnivå. Om guldet når denna nivå väntas priset fortsätta stiga. Du bestämmer dig därför för att du vill köpa en CFD med guld som underliggande tillgång om priset passerar 1296 USD och lägger en stopporder vid den nivån.

Ett par timmar senare har priset stigit till 1295 USD och priset fortsätter att stiga och når även 1296 USD. Din stopporder går igenom och din position öppnas. Nu fortsätter du att tjäna pengar om guldpriset fortsätter att stiga men förlorar pengar om priset skulle sjunka.

Exempel stängningsorder

En stängningsorder skiljer sig alltså från en öppningsorder då det nu handlar om att stänga en position som redan är öppen snarare än att öppna en ny. Anta att du inte köpte guld med en öppningsorder med en vanlig order. Du köpte på 1290 USD men priset gick aldrig upp mot sin motståndsnivå på 1295 USD utan istället ned till 1285 USD. Även om du hoppas att guldpriset ska vända och stiga uppåt vill du även skydda dig från att göra en stor förlust. Därför placerar du en stopporder som säljer positionen om guldet går ned till 1280 USD.

Priset faller och passerar 1280 USD där din stopp är placerad. Där stängs din position med en förlust på 10 USD, men utan en stopporder om priset hade fortsatt att falla så hade din förlust blivit ännu större.

Slippage och garanterad stopp

En vanlig stopp-loss-order är gratis att använda men en vanlig sådan är inte garanterad och din position kan stängas vid ett sämre pris om marknaden rör sig för snabbt. Detta kallas slippage. För att undvika slippage kan du välja att sätta en så kallad garanterad stopp på din position som garanterar att du blir utstoppad på den nivå du valt från början även om marknaden rör sig snabbt, detta är helt unikt hos IG, andra nätmäklare erbjuder alltså inte en garanterad stopp. Med en garanterad stopp medkommer dock en viss premie som tas ut av IG om din garanterade stopp blir triggad och stänger din position.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Hej!

Jag förstår inte riktigt vad ni menar med riskerna. Kan man förlora sina aktier (eller pengar) om man försöker sälja till ett för lågt pris?

Hej Anders, om du säljer dina aktier så blir du förstås av med alla aktier men samtidigt säljs dessa till ett visst pris och dessa pengar går över till ditt konto (kallas likvidkonto). Så den risk man som aktiägare tar är att man köper sina aktier dyrare än man säljer dem för och att eventuella utdelningar på vägen inte kompenserar denna förlust. Ett mycket enkelt räkneexempel kan vara:

Du köper 120 aktier i bolag A för 42kr/st, du betalar 120*42 + 39kr i courtage = 5079kr

Efter 6 månader säljer du alla dina aktier i bolag A för 35kr/st, du får tillbaka 120*35 – 39kr i courtage = 4161

————-

Total avkastning (vinst): 4161 – 5079 = -918kr