Bull- och Bear certifikat är certifikat som handlas med hävstång på en underliggande tillgångs värde. Det är ett lättare sätt att handla med hävstång än att till exempel belåna aktier. Däremot passar det främst vid kortsiktiga positioner.

- Börshandlad produkt

- Har inbyggd hävstång

- Främst för kortsiktig handel pga. daglig hävstångseffekt

Bull = Certifikat som ger multiplicerad ökning vid ökning i värde på underliggande tillgång. Med x10 i hävstång ökar certifikatets värde med 10 % om underliggande tillgång går upp med 1%.

Bear = Certifikat som ger multiplicerad ökning vid nedgång på underliggande tillgång. Med x10 i hävstång ökar certifikatets värde med 10 % om underliggande tillgång går ner 1%.

Underliggande tillgång – Den tillgång (aktie, råvara, index osv) som certifikatet följer.

Artikelns innehåll

- Exempel – Guld Bull x10

- Exempel – Olja Bear x10

- Hävstång vid positiv, negativ eller neutral marknad

- Urholkningseffekten

- Bull & Bear – Enkel väg till hävstångsinvestering

- När passar hävstångscertifikat?

- Tillfällen då certifikatet automatiskt avslutas

- Köp Bull- och Bear via Avanza & Nordnet

- Kostnader

- Vad är risken med dessa certifikat?

Exempel – Guld Bull x10

Du tror att Guld kommer gå upp i pris och köper Bull Guld X10 Von på Avanza. Om guld går upp kommer ditt certifikat gå upp 10 gånger så mycket.

En dag går guld upp 0,5 % på den internationella guldmarknaden. Det innebär att ditt certifikat ökar 5 % från föregående dagskurs.

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Exempel – Olja Bear x10

Du tror att Olja kommer gå ner i pris och tecknar Bear Olja X12 AVA 15 på Avanza. Om oljans pris går ner – kommer ditt certifikat gå upp x12 denna nedgång.

Oturligt nog går olja istället upp 2% dagen efter du köpt certifikatet. Den innebär att ditt certifikat går ner 24 % från föregående dagskurs.

(Nordnets video “Lär dig mer om Bull- och Bearcertifikat)

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

🔗 Etoro.com/sv – Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv.

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

🔗 Sigmastocks.se – ISK-konto där du låter deras aktierobot välja ut aktier åt dig.

Väljer ut aktier med hjälp av algoritmer.

Minsta insättning = 1 kr.

Hävstång vid positiv, negativ eller neutral marknad

Ett certifikat med x5 i hävstång kommer få en värdeförändring på 5 gånger mer än den underliggande tillgången. Investera i Bull om du tror att värdet kommer gå upp och Bear om du tror att värdet kommer gå ner.

Däremot har Bull- och Bearcertifikat en daglig hävstång. Det innebär att uträkningen mot underliggande tillgångens värde multiplicerat med hävstång enbart kan ske över en dag. Med längre tidsperspektiv kommer utvecklingen bli något annorlunda. Detta beroende på om det är en positiv, negativ eller neutral marknad.

Neutral marknad

Neutral marknad = Ingen eller mycket liten värdeförändring över en viss tidsperiod

Många missbedömer hur Bull- och Bear certifikat fungerar och köper dessa med underliggande tillgångar som har mycket svag värdeutveckling. Tanken är därmed att multiplicera utvecklingen och tjäna pengar även på en tillgång som ändras mycket lite. Men det är även viktigt att förstå den så kallade urholkningseffekten.

Tankefel = Om tillgången går upp 5 % på en månad innebär det 25% med x5 i hävstång.

Rätt = Då certifikatens värde justeras av dagsutvecklingen kommer värdeutvecklingen bli lägre över tid. Detta kallas för urholkningseffekten.

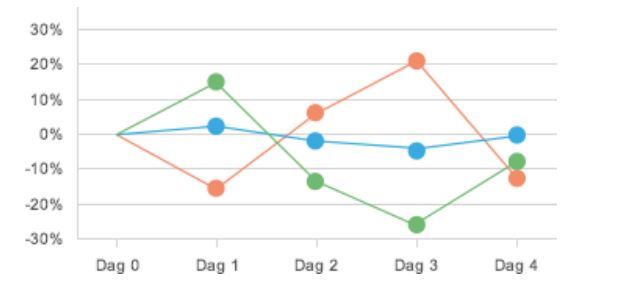

Urholkningseffekten

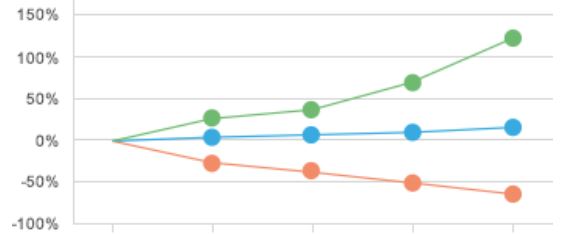

Blå linje – Underliggande tillgångens värdeutveckling över en viss tidsperiod. Under denna period har värdet gått upp och ner lite men över hela tidsperioden gått +-0%.

Röd/orange linje – Bearcertifikat, ökar i värde när tillgången går ner i värde

Grön linje – Bullcertifikat, minskar i värde när tillgången går ner i värde

Som visas har bägge dessa certifikat lägre värde en underliggande tillgången efter denna period.

Varför blir det så?

Orsaken att urholkningseffekten uppstår är att hävstången beräknas på den dagliga utvecklingen. För att ta Bull x5 som exempel: Ett exempel där underliggande tillgång från början kostar 100 kr.

När tillgången ökar 3% ökar Bull med 15%. Därmed är värdet 115. När sedan tillgången går ner 5 % skapas en nedgång på 15 % på Bull – från 115kr.

Skulle en tillgång gå 1 % upp samt 1% ner varannan dag skulle detta skapa en kraftig urholkningseffekt. Underliggande tillgång skulle också långsiktigt gå ner i värde men inte alls i samma utsträckning som Bull.

(Bildkälla: Avanza)

Positiv marknad – Ränta på ränta

Positiv marknad = Period av många dagar med önskad värdeutveckling av underliggande tillgång

Tankefel = Om tillgången går upp 1 % i 10 dagar i sträck innebär det 10 % uppgång i tillgången och 50 % uppgång med x5 certifikat.

Rätt = Med ”ränta på ränta” blir ökningen betydligt större än 5 gånger med x5 certifikat.

Guld kostar 400 kr och går upp 1% varje dag i tio dagar i sträck. Guldet (dvs underliggande tillgång kommer i detta fall vara värt 442 kr. Detta utifrån att värdeökningen är utifrån gårdagens kurs. En total ökning på 10,5%.

Guldcertifikat med x5 i hävstång kostar 400 kr. Efter dessa tio dagar kommer värdet vara ca 650 kr. En total ökning på 62,50%!

Negativ marknad – Stagnerade minskning

Negativ marknad = Period av många dagar med negativ utveckling i förhållande till önskad utveckling av underliggande tillgång.

Tankefel – Om tillgången går ner 1% i 10 dagar i sträck kommer ett Bull-certifikat x5 minska 50 %.

Rätt – Eftersom värdet minskas varje dag kommer en procentuell minskning av värdet följande dagar bli mindre i kronor och ören.

Guld kostar 400 kr och går ner 1% varje dag i tio dagar i sträck. Guldet (dvs underliggande tillgång kommer i detta fall vara värt 361 kr. En total minskning på 9,75%

Guldcertifikat med x5 i hävstång kostar 400 kr. Efter dessa tio dagar kommer värdet vara ca 239 kr. En minskning på 40%. Första dagen minskas värdet med 20 kr (5% av 400 kr). Andra dagen kommer värdet att minska 19 kr (5% av 380) osv.

Bull & Bear – Enkel väg till hävstångsinvestering

Det finns ett flertal vägar för dig som vill handla med hävstång, dvs. att få en högre exponering mot en marknad än du har kapital att investera. Exempel är optioner, warranter, CFD:s och aktiebelåning. I jämförelse med dessa har Bull- och Bear certifikat en stor fördel i dess enkelhet.

Här behövs inte någon säkerhet/säkerhetskrav så som med aktiebelåning eller CFD. Det kan även upplevas tydligare vad värdet är löpande.

- Krävs ingen säkerhet utöver produktens kostnad

- Går ytterst sällan till noll (om inte hög hävstång väljs på marknad med hög volatilitet)

- Kan ge ränta-på-ränta effekt pga. daglig hävstång

För personer som vill börja med, eller nyss börjat med, hävstångshandel rekommenderas därför primärt Bull- och Bear certifikat, inom ett ISK hos till exempel Nordnet och Avanza. Detta förutsatt att det är kortsiktig handel.

När passar hävstångscertifikat?

Stor tilltro till en marknad på kort sikt

Du är starkt övertygad om att guldpriset kommer att gå upp. För att maximera vinsten köper du guldcertifikat med x10 hävstång. En investering på 10 000 kr motsvarar därmed en investering på 100 000 kr utan hävstång.

Har du en långsiktig tilltro till marknaden bör istället aktiebelåning, mini-futures eller CFD handlas då dessa inte har daglig hävstång.

Som hedge

Din aktieportfölj har stor övervikt mot amerikanska aktier. Händelser sker som innebär att du tror på en nedgång på den amerikanska marknaden samtidigt som du håller dina aktier långsiktigt. Genom att köpa Bearcertifikat på amerikanska index skapas därmed en hedge mot innehavet. Går index ner kommer certifikatet att öka i värde – och därmed kompensera aktiernas nedgång.

Tillfällen då certifikatet automatiskt avslutas

Vid 100 % negativ utveckling

Om du äger ett x10 Bull-certifikat och underliggande tillgång går ner 10 % innebär det i realitet att ditt certifikat går ner 100 %. Om det sker kommer du inte kunna sälja certifikatet under dagen varpå det avnoteras dagen efter. En förlust på 100 % har uppstått. Samma princip gäller för Bear – men tvärtom. Detta kan däremot undvikas genom att sätta Stop-Loss.

Avnotering av emittenten

Avnotering sker främst om efterfrågan är för liten och det blir för hög spread. Det kan även ske om prissättning inte kan ske på ett säkert sätt.

Köp Bull- och Bear via Avanza & Nordnet

Avanza

- Se samtliga certifikat på https://www.avanza.se/borshandlade-produkter/certifikat-torg/lista.html

- Filtrera utifrån tillgångsklass, kategori, region m.m.

I detta exempel önskas Bull- och bear certifikat i ädelmetaller visas – främst guld. De tre första ger x10 i hävstång. Lägg märke till att spreaden är nästan tre gånger så hög på första certifikatet som det tredje.

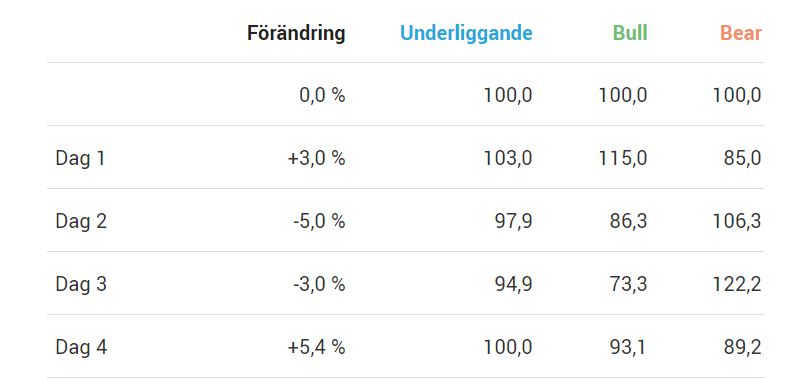

Nordnet

- Se samtliga certifikat här https://www.nordnet.se/marknaden/certifikat

- Filtrera via exempelvis tillgångsklass, region eller riktning.

I detta exempel vill du korta OMX30 index med hävstång på x10. Fördelen hos Nordnet är att den underliggande tillgången först presenteras – och därefter certifikaten.

Kostnader

Spread – Det är emittenten som sätter kurserna och därmed avgör vilken spread som ska erbjudas. Den brukar däremot vara låg. Läs mer om: Spread

Courtage – Priset varierar mellan olika aktiemäklare.

Ränta – Hävstångsfunktioner bygger generellt på att en del av det investerade kapitalet är lånat. Detta direkt (belåning av aktier) eller indirekt via certifikat (inbyggt i värdet). Läs mer om: Ränta

Därmed betalas även en årlig ränta för att hålla dessa certifikat.

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Vad är risken med dessa certifikat?

Emittentrisk

Som med alla certifikat finns en emittentrisk. Certifikat ges ut av emittent (oftast bank) och värdet på certifikatet säkras därmed av denna bank. Skulle däremot de gå i konkurs kan det innebära att certifikaten blir värdelösa. Risken är däremot mycket liten så länge som stora och etablerade emittenter väljs. Exempelvis är emittenten för många av certifikaten hos Avanza Morgan Stanley & Co.

Önskas denna risk undvikas kan istället aktiebelåning väljas då aktierna som ägs, via svenska aktiemäklare, är separerade från mäklarens tillgångar.

Valutaförändringar

Som med alla värdepapper som värderas i utländsk valuta skapas en valutarisk. Detta är därmed inte något unikt för Bull- och Bearcertifikat.

Att inte helt förstår långsiktig utveckling

Handel i Bull- och bearcertifikat är mer komplext än handel i aktier. Som visas ovan finns det flera ”räknefel” som kan uppstå för personer som inte är helt insatta i hur daglig hävstång påverkar certifikatets långsiktiga värdeförändring.

Att handeln ligger nere

När emittenten har svårigheter att sätta ett korrekt marknadspris kan handeln tillfälligt stoppas. Detta kan exempelvis ske när volatiliteten är ovanligt hög. Vid dessa tillfällen har du ingen möjlighet att köpa/sälja. När sedan marknaden öppnas kan kursen vara långt under den nivå där du velat sälja.

Certifikatet kan avnoteras

Emittenten kan avnotera certifikaten av olika orsaker. Det kan exempelvis ske av allt för låg efterfrågan eller att prissättning inte längre är möjlig att genomföra på ett säkert sätt. Därmed kan de lösas in innan du tänkt sälja dem. Denna risk är däremot mycket låg om certifikaten handlas på kort sikt – vilket de bör göras.

Urholkningseffekt

Se förklaring längre upp i texten.

Ditt eget psyke… En av de största fienderna för investerare – är det egna psyket. Hur brukar du agera om en aktie faller 10 % på några dagar? Sitter du lugnt i båten eller blir stressad och börjar planera för att sälja av? Vad händer om du även hade haft en hävstång på x5 och nedgången varit 50 %? Ser du inte extrem volatilitet som något positivt bör du istället handla utan hävstång.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.