Investering i priset på socker kan enkelt ske via certifikat, minifutures eller CFD. Detta både med och utan hävstång samt i köp- och säljpositioner.

Priset på socker påverkas bland annat av handelsavtal, statliga regleringar och väder. Men det påverkas även av priset på andra råvaror. Exempelvis kan ett högre oljepris skapa en ökad efterfrågan av etanol – vilket bland annat kan tillverkas av socker.

Lär dig mer om sockermarknaden och hur du kan investera i priset på socker.

Artikelns innehåll

Så investerar du i priset på socker

Vill du investera i priset på socker med eller utan hävstång? Är det viktigt att handel sker inom ISK eller att courtaget är så lågt som möjligt. Här ges fyra olika alternativ.

Trackers passar för dig som inte önskar att handla med hävstång.

Open-end Tracker certifikat är det enklaste sättet att investera i priset på socker, förutsatt att inte handel önskas ske med hävstång. Ett tracker certifikat följer underliggande tillgångens prisutveckling och Open-end betyder att certifikatet inte har något slutdatum.

Hos Nordnet finns ”Wisdom Tree Sugar” som följer värdet på Bloomberg Sugar Subindex. Önskas x2 hävstång kan istället Bull-certifikatet ”Wisdom Tree Sugar 2x Daily Leverage” köpas.

CFD passar för hävstångshandel när inget courtage, valbar hävstång och stort utbud prioriteras.

CFD:s följer värdeutvecklingen på den underliggande tillgången – i detta fall socker. Med vald hävstång på x1 kommer alltså värdeutvecklingen exakt följa sockerpriset. Det går att handla med valbar hävstång. Hos etoro sker med fast löptid. Det betyder att positionen automatiskt stängs ett specifikt datum. Hos IG finns det socker-CFD:er utan löptid om du hellre önskar det.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Disclaimer: Handel med hävstång innebär en hög risk för att du förlorar ditt kapital.

En av de stora fördelarna med eToro & IG är det breda utbudet av just råvaror. Medan det går att investera i ett tiotal råvaror via exempelvis Avanza erbjuder eToro och IG handel i ett större antal råvaror.

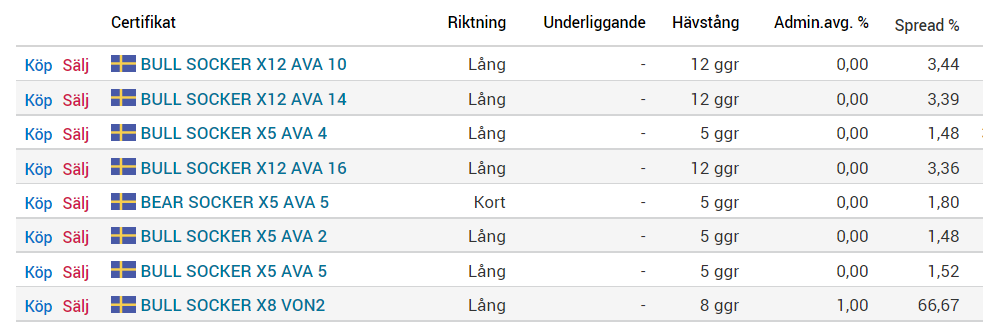

Bull & Bear passar för kortsiktig hävstångshandel inom ISK

Hos bland annat Avanza går det att investera i Bull & Bear-certifikat med socker som underliggande tillgång. Dessa certifikat handlas med daglig hävstång på mellan x4 och x12. Bull & Bear passar bra vid investeringar på upp till någon månad. Ska investeringar ske över längre tid är istället minifutures bättre då Bull & Bear har en urholkningseffekt som framförallt märks över längre tid.

🔗 Se alla Bull & Bear Socker certifikat hos Avanza

Minifuture passar för långsiktig hävstångshandel inom ISK

I likhet med Bull & Bear handlas Minifutures med hävstång och kan handlas i både köp- och säljposition. Däremot fungerar hävstången på ett lite annat sätt vilket gör minifuture till ett bättre alternativ vid investeringar på längre tidsperioder.

Minifuture har även en Knock-Out nivå. Om kursen på socker når denna nivå kommer värdepappret att återköpas och en mycket liten del av värdet återbetalas.

🔗 Se alla Minifuture Socker hos Avanza

Minifutures handlas enklast hos Avanza och Nordnet.

Önskas en bredare inriktning på investeringen kan en ”jordbruksfond” köpas via Nordnet. WisdomTree Agriculture är en ETF som exponerar kapitalet mot 9 olika jordbruksråvaror varav socker är ungefär 8 – 10 % av innehavet. Fonden bör alltså inte väljas om enbart exponering önskas mot sockerpriset men passar bra vid riskspridning över flera jordbruksråvaror.

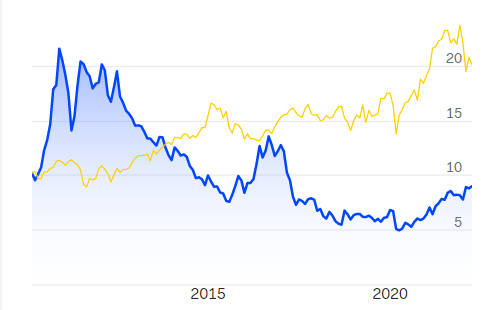

Interaktiv graf över sockerpriset

⭐ Handla råvaror & gör teknisk analys via IG

IG.com/sv erbjuder en app och en plattform som är mycket bra för:

✅ Gratis att öppna konto

✅ Teknisk analys i app & på pc-plattformen

✅ Ta position för uppgång eller nedgång

✅ Investera i råvaror, index, krypto osv

✅ Handla med eller utan hävstång

✅ Prova på med ett kostnadsfritt demokonto

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Vad styr sockerpriset?

Nedan presenteras några av de faktorer som påverkar priset de terminer som handlas på den finansiella marknaden för socker.

Handelsavtal och regleringar

Handeln med socker har historiskt begränsats kraftigt av olika handelsavtal och regleringar. EU:s kvotsystem för socker avskaffades 2017. Det är därmed inte något som primärt påverkar priset idag men visar på hur olika kvotsystem och handelsregler kan påverka priset.

Tidigare hade EU en begränsning för hur stor produktionen fick vara i olika länder samt gräns för export. När detta avskaffades skapades en mer öppen och internationell marknad där prisbilden allt tydligare blev marknadsstyrd.

Samtidigt ingår fortfarande socker inom EU:s samlade marknadsordning vars syfte bland annat är att främja jordbruksmarknader. Hur EU agerar kring inkomststöd, kvoter och marknadsåtgärder kan därmed påverka priset.

Andra användningsområden

Utöver att användas inom livsmedel kan socker användas för att framställa etanol. Därmed kan exempelvis en ökad satsning på etanoldrivna fordon öka efterfrågan på socker – vilket därmed kan pressa upp priset. Ungefär två tredjedelar av all etanolproduktion går nämligen till fordonsindustrin.

Vid högre bensin- och dieselpriser skulle eventuellt etanol ses som ett alternativ. Samtidigt har fordonsbranschen allt tydligare siktat in sig på el och etanol premieras inte i lika stor utsträckning.

Oljepriset

Priset på jordbruksråvaror har historiskt sett gått upp när oljepriset gått upp. Att jordbruksråvaror hade en peak under 70-talets oljekris var alltså inte oväntat. Det beror framförallt på att det krävs stora mängder olja vid produktion av konstgödsel. Men även att olja används till drivmedel och uppvärmning.

Ett högre oljepris kommer även innebära att efterfrågan på alternativa drivmedel – som exempelvis etanol – ökar. Därmed kommer efterfrågan på majs och socker öka då dessa råvaror kan användas för att framställa etanol.

Väder

Likt alla jordbruksråvaror påverkas skördarna av hur gynnsamt vädret har varit. Däremot sker odling av socker över stora delar av världen vilket innebär att ett exempelvis torka eller orkaner i ett land enbart påverkar en mindre del av produktionen.

Sockerskatt – eller inte?

Sockerskatt finns bland annat i Norge och innebär att extra skatt betalas på socker. Sockerskatten ska ses som ett resultat av att socker är en starkt bidragande orsak till fetma och att en sämre hälsa hos befolkningen kostar samhället mycket stora belopp varje år. Skulle denna skatt införas i ett flertal länder kan totala efterfrågan alltså minska.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.