Minifutures är börshandlade värdepapper vars värde styrs av en underliggande tillgång (i likhet med certifikat). Till skillnad mot certifikat sker handeln alltid med hävstång samt ”knock-out”-nivå.

Minifutures passar för dig som vill handla med hävstång på kort- eller långsikt och uppskattar tydlig prissättning samt linjär hävstång. Kan även handlas inom ISK.

Artikelns innehåll

Fördelarna i korthet

- Börshandlat

- Välj hävstång på olika nivåer (risknivå)

- Möjlighet att gå kort eller lång

- Kan användas som hedge

- Lätt att nå unika marknader (valutor, utländska index m.m)

Fördelar i jämförelse mot andra hävstångsprodukter

- Tydlig prissättning (Till skillnad mot optioner)

- Ingen volatilitetspåverkan (Till skillnad mot warranter)

- Inget slutdatum (Till skillnad mot optioner)

- Begränsad förlust till insats (Till skillnad mot CFD och optioner)

(Vad säger Citi om hur man använder Minifutures för att investera i olika marknadslägen – Avanza)

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Passar dig som…

Investering i minifutures passar dig som…

Har god förståelse för risk vid hävstång

Är du inte fullt medveten om hur hävstångsinstrument fungerar, och dess risk, bör du inte heller köpa dessa. Du bör även känna dig trygg i den extrema volatiliteten i kursen som dessa instrument kan skapa.

Vill ha ökad exponering med lägre investering

Den främsta orsaken till att köpa minifutures är hävstångseffekten och att dessa värdepapper passar för långsiktig investering. Vill du öka din exponering mot en marknad, med ett mindre kapital, är detta ett smidigt alternativ.

Önskar hävstångsinvestering inom ISK

Hävstång kan nås med ett flertal olika instrument. En fördel med minifutures, i jämförelse med CFD, är däremot att dessa kan handlas inom ett ISK.

Gå lång eller kort

De flesta använder minifutures för att spekulera/investera i en uppgång/nedgång i underliggande tillgång. Detta kan både ske på kort sikt och lång sikt.

- Mini Long – Ökar i värde när underliggande tillgång ökar i värde

- Mini Short – Ökar i värde när underliggande tillgång faller i värde

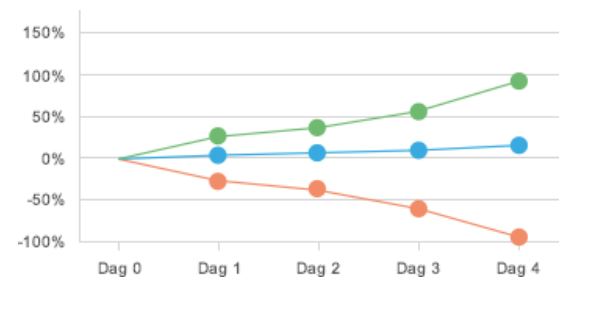

Värdeutvecklingen illustreras i bilden nedan. Den underliggande tillgången (blå) har ökat i värde med 10 % över fyra dagar.

En minilong, med x10 i hävstång, hade under denna period ökat 100 % i värde. Hade du ägt en minishort hade den förfallit då den nått nivån för knock (Stop-loss). Läs mer denna nivå längre ner.

Hedge

Minifutures kan även användas som hedge, vilket följande exempel visar:

Du äger aktier i SSAB och tror att aktien på kort sikt kommer gå ner (eller har rädsla för detta). Du kan nu teckna minishort med denna aktie som underliggande tillgång. Skulle aktien gå ner kommer värdet på minishort gå upp – och därmed ”dämpa” värdeminskningen av din portfölj.

Skulle kursen däremot inte ändras något alls kommer du enbart betalat räntekostnaden för att hålla dessa minifutures (ca 5 % årsbasis).

Ett annat alternativ är om du äger tillgångar utomlands och vill säkra dess värde i förhållande till SEK. Genom att då teckna minifutures mot valutan kommer valutaändringar som påverkar tillgångens värde negativt kompenseras av positiv utveckling av dina minifutures.

Läs mer här på aktiekunskap om: Vad är hedge och hur använder man det?

(Förklaring av fördelen med hedge – Se från 1:20)

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Handlas med hävstång

Minifutures handlas alltid med linjär hävstång och utan förfallodatum. Hur stor hävstång som erbjuds beror på vad för slags underliggande tillgång som handel sker mot. Detta exempelvis valuta, index eller en enskild aktie. Hävstångens storlek visas direkt i namnet på produkten.

Linjär hävstång

Att hävstången är linjär innebär att värdet på en minifuture alltid kommer följa den underliggande tillgångens värdeutveckling, oavsett tidsaspekt. Handlas den med hävstång på x3 kommer värdeökningen alltid att vara exakt 3 gånger mer än underliggande tillgångs värdeförändring.

Detta alltså till skillnad mot Daglig hävstång som nås via Bull & Bearcertifikat där hävstångsfunktionen enbart är linjär under en börsdag. Bull & Bear bör alltså främst användas vid kort tidsaspekt.

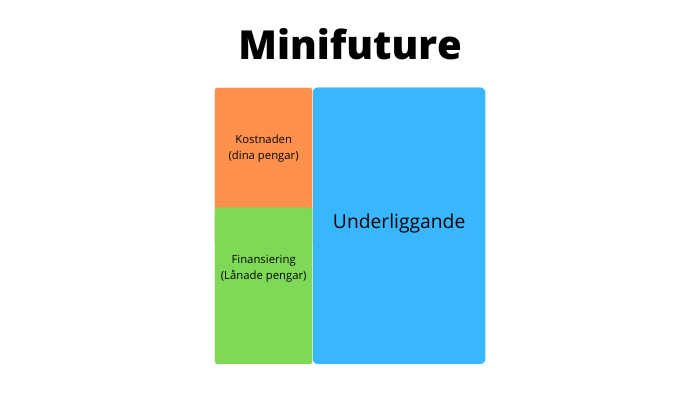

Lån skapar hävstång

Vid handel med hävstång sker detta med lånade pengar. Detta även om något direkt lån aldrig behöver tecknas. ”Lånet” är istället inbyggt i värdepapprets värdeutveckling och kan säkras tack vare knock-out nivån (förklaras längre ner).

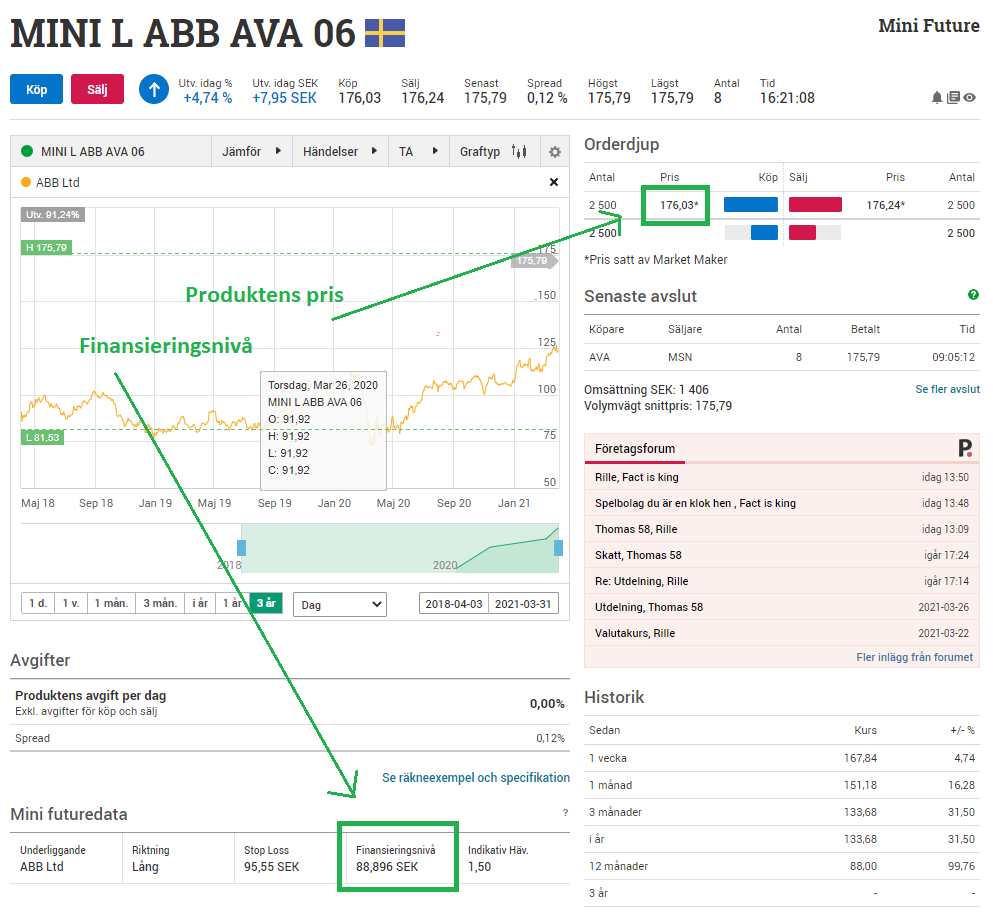

Finansieringsnivå

Alla minifutures har en finansieringsnivå, vilket är vad emittenten lånar ut vid köp av dessa värdepapper. Kostar aktien (underliggande tillgång) 200 kr och finansieringsnivån är 160 kr kommer du därmed betala 40 kr för denna minifuture.

Skulle aktien gå upp till 220 kr innebär det en ökning i aktiekursen på 20 kr, dvs 10 %. Du har däremot bara investerat 40 kr och med en värdeökning på 20 kr innebär det en ökning av värdet på din minifuture med 50 %.

I exemplet ovan ges x5 i hävstång. När aktien går upp 10 % kommer minifuture gå upp 50 %. Det kan beräknas genom att ta kostnaden för underliggande tillgång dividerat med kostnaden för minifuture (200/40).

Att emittenten kan ”låna” ut dessa pengar beror på att den automatiska Stop-Loss som är inbyggd i produkten. Därmed riskerar de aldrig den utlånade summan. Se nästa rubrik.

- Priset på minilong = Underliggande tillgångens pris – finansieringsnivå

- Priset på minishort = Finansieringsnivån – Underliggande tillgångens pris

Beräkna hävstången med vår kalkylator

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Alltid med Stop-Loss (Knock)

Till skillnad mot optioner och CFD (som också har hävstång) handlas alltid minifutures med Stop-Loss. Det skapar en trygghet som innebär att du aldrig kan förlora mer än du investerat. För emittenten innebär det att de inte behöver ta en förlust som du inte har täckning för.

Om priset på underliggande tillgång når denna nivå kommer din minifuture att förfalla och ett restvärde betalas ut. Det förekommer även tillfällen då restvärdet är noll.

Alla minifutures har alltså en förinställd Stop-Loss när dessa köps.

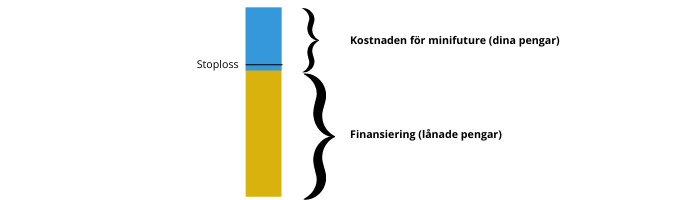

Stop-Loss på minilong

Med en minilong sitter Stop-Loss en liten bit över finansieringsnivån. Om aktien kostar 200 kr och finansieringsnivån är 160 kr kan exempelvis Stop-Loss sitta på 170 kr. På detta sätt kommer din minifuture att automatiskt stängas innan värdet är under det kapital som du använt vid köp.

(OBS – enbart räkneexempel)

Stop – Loss på minishort

Med en minishort sitter Stop-Loss en bit under finansieringsnivån. Därmed skapas en situation som innebär exakt tvärtom utveckling mot en minilong. Stop-Loss kommer i detta fall lösas ut om värdet på underliggande tillgången går upp för mycket.

Restvärde

När värdet på den underliggande tillgången når nivån för Stop-Loss agerar emittenten genom att sälja av den motsvarande tillgång som de håller. När detta har skett kan restvärdet räknas ut. Restvärdet beror på vilken nivå som försäljning genomförts på. Detta är då skillnaden mellan vad emittenten får vid försäljning och maxutbetalning.

Exempel:

En aktie kostar 200 kr. Finansieringsnivå på minilong är 150 kr vilket innebär att den kostar 50 kr. (x4 i hävstång). Stop-Loss är på 155 kr.

Tillgången når 155 och Stop-Loss aktiveras. Emittenten säljer innehavet på marknaden och få 154,95 kr. Därmed betalas 4,95 i restvärde.

Restvärde = Ca Stop-Loss nivån – Finansieringsnivån

Restvärdet kan alltså bli noll – om inte emittenten lyckas sälja tillgångarna tillräckligt snabbt. Detta sker mycket sällan och när det sker är det på marknader med mycket hög volatilitet.

Det som primärt avgör nivån på Stop-Loss är alltså hur stor multiplikator som hävstången har. Eller med andra ord – hur stor del av underliggande tillgångens värde som finansieras av finansieringsnivån (emittenten).

Med låg hävstång är det låg finansieringsnivå vilket innebär att större rörelser kan ske utan att kursen når Stop-Loss.

Kom ihåg att finansieringsnivån ändras dagligen, via den ränta som betalas. Därmed påverkas även nivån på Stop-Los, om än ytterst lite. Eftersom det är så liten skillnad så sker justeringen av denna nivå på månadsbasis. Se mer om räntan och hur den räknas ut under rubriken ”Kostnader”.

Kostnader med minifutures

Ränta

Med hävstångsinstrument finansieras delar av köpet med lånade pengar. I detta fall är det finansieringsnivån som emittenten tillför. För detta uppstår en löpande räntekostnad som dras varje natt. Vid handel över en dag kommer alltså inte räntekostnaden att uppstå. Det är även enbart på minilong som räntekostnad uppstår.

Räntenivån beräknas utifrån emittentens räntebasmarginal + rådande marknadsränta. Den kan även variera något beroende på vilken underliggande tillgång som handel sker i. Under 2020 var räntan hos många emittenter ca 5 % vid handel med aktier som underliggande tillgång.

Räntekostnad per natt = Ränta * finansieringsnivå/365

En minifutures som kostar 50 kr och har en finansieringsnivå på 450 kr (x10 i hävstång)

0,06 kr = 0,05 * 450/365

Räntekostnaden blir därmed 0,06 kr per natt. Med minishort ges istället en ränteintäkt varje natt – vilket i realitet innebär att finansieringsnivån ökar.

Spread

Skillnaden mellan köp- och säljkurs. Den brukar däremot vara mycket liten och kan näst intill likställas med den spread som erbjuds om handel hade skett direkt i underliggande tillgången.

Courtage

Courtage är den avgift som aktiemäklaren tar vid handel i minifutures. Detta i likhet med att courtage betalas vid handel i andra värdepapper. Nivån kan skilja mellan olika aktiemäklare.

(Nordnets förklaring om vad Minifuture är)

Så köper du minifutures

Avanza

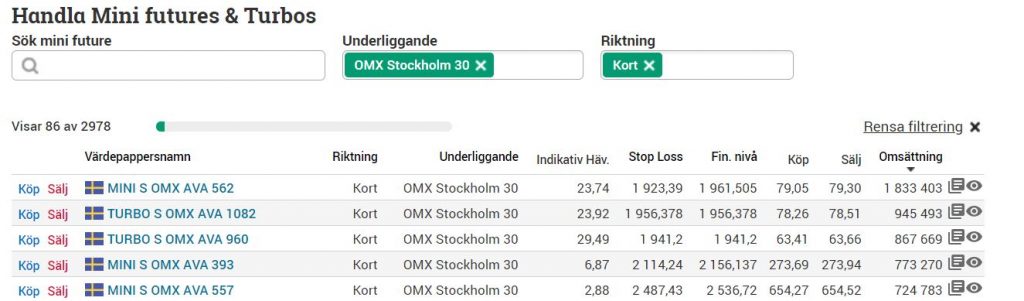

1. Se utbudet av minifutures här

2. Sortera fram underliggande tillgång

Avanza presenterar minifutures tillsammans med turbos. Detta utifrån att de har vissa likheter. Önskas enbart minifutures är det alltså viktigt att se på värdepappersnamnet där det anges vilket slags värdepapper det är. Filtreringen är inte heller lika detaljerad som hos Nordnet.

3. Köp/Sälj

Handel sker på samma sätt som med andra värdepapper hos Avanza.

Nordnet

1. Se utbudet av minifutures här

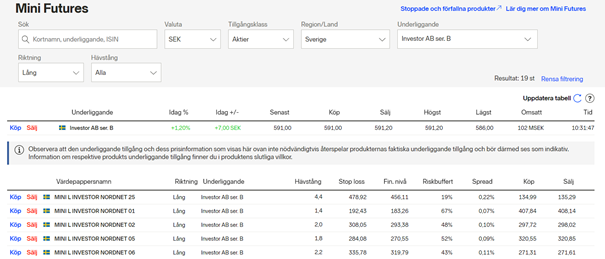

2. Sortera fram underliggande tillgång

På bilden nedan visas några av de minifutures som finns med Investor som underliggande tillgång. Som visas finns ett brett spann på hävstångsnivå. På bilden är högsta hävstång 4,4 men det fanns upp till 11,9 vid detta tillfälle.

Till skillnad mot Avanza visar Nordet först den underliggande tillgången och därefter de minifutures som följer denna tillgång (smidigt!)

3. Köp/Sälj

Då minifutures är börshandlade produkter köps/säljs de i likhet med aktier.

Risker

Emittentrisk

Då det är en emittent som ger ut dessa värdepapper, och prissätter dem, skapas en emittentrisk. Skulle utgivaren gå i konkurs kan därmed dina värdepapper bli helt värdelösa.

Stopp i handeln

Eftersom det är emittenten som sätter kurserna kan de även frysa handel om de har svårigheter att sätta korrekta kurser.

Risken med Stop Loss vid långsiktig handel

De som investerar långsiktigt (flera års sikt) bryr sig inte speciellt mycket om volatilitet eller kortsiktiga kursförändringar. Även om kursen skulle gå ner behålls innehavet utifrån att man tror på en långsiktig värdeökning över tid.

Men med minifutures ingår alltid en stop-loss nivå. Vid hög volatilitet och/eller hävstång kan ett tillfälligt kursras innebära att denna nivå nås varpå den automatiskt säljs av. Automatisk försäljning hade inte hänt om investering genomförts utan hävstång.

Vid långsiktig investering i minifutures är det alltså viktigt att ha god marginal, dvs. låg finansieringsnivå.

Utöver dessa risker finns alltid eventuell valutarisk samt marknadsrisk. Detta är därmed inget som är specifikt just för minifutures.

Lär dig mer:

(Föreläsning 1 av 2 av Stefan Hilton om vad minifutures är. Publicerat av Avanza)

(Föreläsning 2 av 2 av Stefan Hilton om vad minifutures är. Publicerat av Avanza)

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Begrepp

Finansieringsnivå – Den del av innehavet som emittenten betalar (lånar ut till). Är finansieringsnivån på 70 kr på en aktie som kostar 100 kr innebär detta att du behöver ha 30 kr för att kunna köpa en minifuture med denna aktie som underliggande tillgång.

Open End – Innebär att inget slutdatum finns. Minifutures är alltid Open End.

”Knock” – Om stop-loss aktiveras ”knockas” din minifuture varpå den automatiskt förfaller.

Stop loss-buffert (Stop-loss barriär) – Skillnaden mellan finansieringsnivån och nivån på stop loss. En buffert för att emittenten ska hinna sälja av tillgången innan värdet går under finansieringsnivån. Vanligtvis någon procentenhet över finansieringsnivån – men kan skilja beroende på tillgång.

Stop Loss – Finns alltid på minifutures. Nivån avgörs främst av nivån på hävstång. Läs mer vid rubriken ”Hävstång”.

Underliggande tillgång – Den tillgång som värdet av din minifuture följer. Kan exempelvis vara en specifik aktie, en råvara eller ett index.

Referensförhållandet – Anger antalet minifuture som krävs för att spegla en enhet av den underliggande tillgången. Det är vanligt med 10:1 i aktier vilket därmed innebär att en minifuture är 0,1 aktie

Hävstång = Multiplicerar värdeutvecklingen av din minifuture i förhållande till underliggande tillgångens värdeutveckling.

Restvärde – Värdet som eventuellt betalas tillbaka till dig som köpare efter att stop loss aktiverats. Se vidare under rubriken ”Alltid med stop-loss”.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.