Med hävstångsprodukter kan du skapa en större exponering mot en marknad än vad har kapital att investera. Detta genom de olika hävstångsfunktioner som finns i dessa instrument.

De finansiella produkternas värde förändras beroende på värdeutvecklingen på dess underliggande tillgång, exempelvis aktie, råvara eller valuta, samt hävstångens multiplikator.

Det som bland annat skiljer dessa hävstångsprodukter åt är nivå på hävstång, om det är daglig eller linjär hävstång samt om det finns slutdatum eller inte. Läs mer om de olika begreppen längst ner i artikeln.

Dessa förklaringar utgår enbart från att köppositioner tas. Det går däremot även att ta säljpositioner vilket i grunden innebär samma sak även om vissa säkerhetsnivåer m.m. blir spegelvända.

Artikelns innehåll

Mini Futures

- Linjär hävstång

- Har Stop-Loss nivå & Restvärde

- Inget slutdatum

Minifutures kan handlas med hävstång på olika nivåer och med en rad olika underliggande tillgångar. Det är en produkt som är tydlig och enkel att förstå både gällande prissättning, värdeutveckling och när den förfaller.

Värdeutvecklingen avgörs av:

Minifutures kommer följa värdeutvecklingen av underliggande tillgång multiplicerat med hävstången – som är linjär. Något slutdatum finns inte men den kommer automatiskt förfalla om värdet på underliggande tillgång faller ner till nivån för Stop-Loss.

Säkerhetskrav/säkerhetsnivå:

Minifutures har en inbyggd hävstång och säkerhetsnivå vilket innebär att något säkerhetskapital inte behöver hållas på depån.

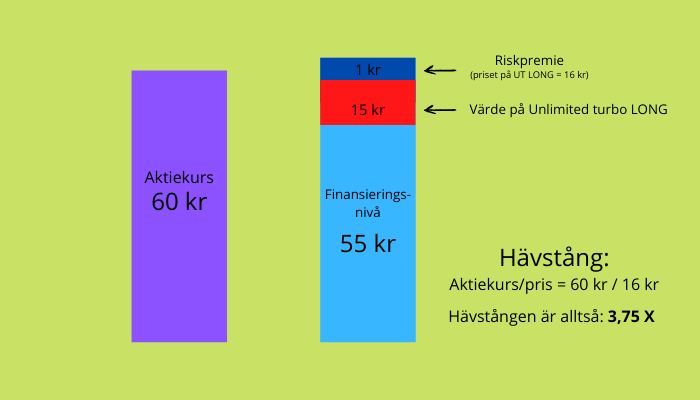

Den är uppdelad i kapitalinsats/kostnad (summan som betalas) samt finansieringsnivå (summan som emittenten lånar ut). Detta tillsammans blir summan av den underliggande tillgången.

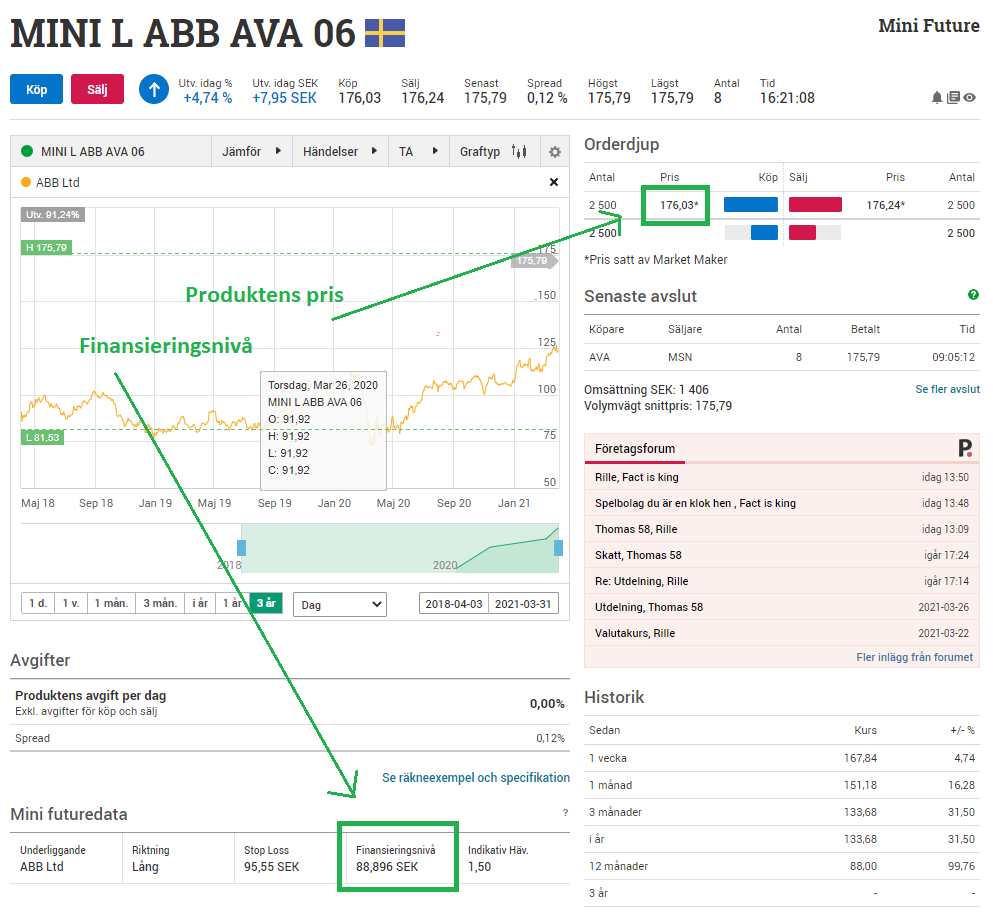

Summan som betalas är enbart en del av den underliggande tillgången. På bilden ovan visas ett exempel där Mini-futures handlas med 1,5X hävstång. Skulle värdet på den underliggande tillgången gå ner till Stop-Loss-nivån kommer din mini future automatiskt att säljas. Denna nivå är strax under finansieringsnivån (lånade pengar på bilden). Mäklaren, som lånar ut pengar, behöver därmed aldrig riskera att pengarna inte blir återbetalade.

Exempel:

En Mini-future köps med Ericsson A som underliggande tillgång. Hävstången är x3. Om aktien kostar 150 kr i vårt exempel innebär det att denna Mini-future kostar 50 kr. Därmed finansieras 100 kr av mäklaren.

Skulle aktien värde gå ner till drygt 100 kr kommer denna Mini-future automatiskt att stängas och mäklaren får tillbaka sin utlånade summa + ev. ränta. Eftersom försäljning skett lite ovanför finansieringsnivån kan det uppstå ett restvärde (försäljningsbelopp – finansieringsbelopp) vilket i så fall betalas ut till investeraren.

Mini Futures kan du handla hos Nordnet och Avanza.

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Knock-out warranter / Turbowarrant

- Samma struktur som en Minifuture

- Linjär hävstång

- Stop-Loss och Riskpremie

I grunden fungerar Knock-out warranter på samma sätt som Mini-futures (se ovan). Skillnaden är att nivån för knock-out är exakt samma som finansieringsnivån. Det finns alltså inte någon ”barriär” som på Minifutures. Men istället betalas en riskpremie till utgivaren.

Värdeutvecklingen avgörs av:

Värdeutvecklingen avgörs helt av underliggande tillgångens värdeförändring samt vald hävstångsnivå.

Säkerhetskrav/säkerhetsnivå:

Säkerheten sitter i den inbyggda Stop-Loss funktionen samt premien som betalas. På detta sätt är mäklaren säker på att få tillbaka utlånat kapital. Läs mer under Mini-futures ovan.

Exempel:

En Knock-Out warrant tecknas med Ericsson A (som i vårt exempel står i 80 kr) som underliggande tillgång. Kapitalinsatsen är 10 kr och finansieringsnivån 70 kr. Dessutom betalas en premie på 1 kr. Totala kostnaden blir alltså 11 kr. För varje krona som aktien går upp kommer även denna warrant gå upp. Det innebär i detta fall en hävstång på x8.

Skulle aktiekursen gå ner till 70 kr kommer warranten automatiskt att förfalla och mäklaren drar tillbaka utlånat kapital. Eftersom räntekostnaden räknas in i finansieringsnivån kommer finansieringsnivån över tid att höjas (om än mycket lite).

🔗 Läs även vår djupgående artikel om: Turbo-Warranter

Warranter kan du handla hos Nordnet.se och Avanza.se.

Optioner

- Handlas i kontrakt, oftast 100 st i underliggande tillgångar

- Delas upp i köpoptioner och säljoptioner

- Har lösendatum & strike-pris

- Risk att förlora mer än investerat kapital om du säljer/ställer ut en option men inte om du köper en option.

- Komplicerad hävstångsprodukt – Att sälja/ställa ut optioner rekommenderas ej för nybörjare

Optioner är avtal mellan de som säljer optioner (utställare) samt de som köper dessa (innehavaren).

Utställare – Har kravet att sälja/köpa den specifika tillgången, till ett förutbestämt pris och på ett förutbestämt datum. Som utställare får du en premie som köparen betalar. Som utställare kan därmed vinsten enbart bestå av denna premie.

Optionsinnehavare / köparen – Har rätten, men inte skyldigheten, att köpa/sälja en specifik tillgång till ett förutbestämt pris på ett förutbestämt datum. Det kan exempelvis vara en option som ger innehavaren rätten att få köpa Ericsson B för 125 kr fyra veckor efter att optionen ställts ut.

Värdeutvecklingen avgörs av: Värdet på en option avgörs av priset på den underliggande, tid kvar till lösendatum, volatilitet i kursen & lösen-prisets nivå.

Säkerhetskrav/säkerhetsnivå:

Att vara utställare av en option innebär att personen har skyldigheten att sälja/köpa den underliggande tillgången till ett specifikt värde. För att detta verkligen ska kunna genomföras blir ett säkerhetskrav låst på personens depå. Denna summa går alltså inte att handla med förrän optionen är stängd.

Exempel köparen av en option:

En köpoption i Ericsson A köps för 4 kr. Eftersom det ingår 100 i ett kontrakt blir priset för optionen 400 kr. För detta ges rätten att köpa 100 st Ericsson A för 125 kr 2 månader senare. Därmed behöver kursen nå över 129 kr för att en vinst ska uppnås. Når kursen är på 132 kommer en vinst att skapas på 400 kr, dvs 100 % mot insatsen. Kursen på underliggande måste minst nå 129 kr för att break-even skall nås.

Exempel säljaren / utställaren av en option:

En köpoption i Ericsson A säljs för 4 kr (premien). Eftersom det ingår 100 i ett kontrakt blir priset för optionen 400 kr. Det innebär att 400 kr direkt trillar in på kontot.

Säljaren är nu tvungen att sälja 100 st Ericsson A för 125 kr 2 månader senare, oavsett vad kursen står i då. Därmed behöver kursen nå över 129 kr för att köparen skall göra en vinst på sina köpta optioner. När kursen är på 132 kommer köparen att ha en vinst på 400 kr, dvs 100 % mot insatsen.

Om kursen inte når över 125 kr kommer säljaren att få behålla de 400 kronorna (premien).

Optioner kan du handla hos Nordnet.se och Avanza.se.

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

🔗 Etoro.com/sv – Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv.

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

🔗 Sigmastocks.se – ISK-konto där du låter deras aktierobot välja ut aktier åt dig.

Väljer ut aktier med hjälp av algoritmer.

Minsta insättning = 1 kr.

Terminer

- Handlas i kontrakt (100 st av underliggande tillgång)

- Har lösendatum och pris

- Avräknas varje dag

- Säkerhetskrav

Terminer är kontrakt som innebär att köp/sälj måste ske av en tillgång till ett förutbestämt pris, på ett förutbestämt datum. De handlas i kontrakt som vanligtvis motsvarar 100 stycket av den underliggande tillgången. Till skillnad mot optioner finns alltså alltid ett krav på att affären måste genomföras och det betalas ingen premie.

Värdeutvecklingen avgörs av: Varje dag beräknas vinst/förlust på den termin som en person äger. Denna summa läggs till/dras bort från personens likvida medel på kontot.

Säkerhetskrav: Beroende på hävstångsnivå finns olika stort krav på säkerhetskrav. Med andra ord hur stort kapital som behöver finnas på kontot. Är det hävstång med x5 och tillgångens värde är 20 000 kr kommer säkerhetskravet att vara på 4000 kr.

Exempel:

En termin i Ericsson A tecknas när kursen är 150 kr. Det motsvarar därmed 100st aktier och ett investerat kapital på 15 000 kr. För detta krävs en säkerhet på 5000 kr. Med andra ord sker handel med x3 i hävstång. Om tillgången går ner 3% innebär det att 450 kr dras från kontot (15 000 *3%) automatiskt.

Vanliga terminer kan du handla hos Nordnet.se och Avanza.se

Mini-terminer

Mini-terminer fungerar på samma sätt som terminer men skillnaden är att de handlas i mindre kontrakt. Exempelvis finns miniterminer på OMX30S som består av 1/10 av ett fullt kontrakt, med andra ord 10 st av den underliggande tillgången. Det finns även vissa små andra skillnader mellan Minitermin och vanlig termin.

Miniterminer kan du handla hos Nordnet.se

Bull & Bear certifikat

- Daglig hävstång

- Kortsiktig handel

- Har urholkningseffekt

Bull- & Bearcertifikat är börshandlade finansiella produkter som följer en underliggande tillgångs värdeutveckling multiplicerat med den hävstång som är inbyggd i certifikatet. Det är enkelt att räkna ut den dagliga värdeutvecklingen – men över längre tid kommer inte certifikatet att följa underliggande tillgångens värdeutveckling.

En fördel med certifikat är att dessa köps för en summa och det är sedan enbart den summan som kan förloras. Något säkerhetskapital behövs alltså inte på kontot.

Värdeutvecklingen avgörs av:

Ett Bull- eller Bear-certifikat följer värdet på en underliggande tillgång med en daglig hävstångseffekt. Går den underliggande tillgången upp 1 % en dag och certifikatet har x3 kommer det öka 3%. Om tillgången dagen efter går ner 2 % kommer certifikatet gå ner 6 %. Över en längre period kommer därmed detta certifikat inte att få x3 högre/lägre avkastning än underliggande tillgång. Detta på grund av urholkningseffekten – se exemplet nedan.

Säkerhetskrav:

Något säkerhetskrav finns inte. Istället är certifikatet utformat så att det automatiskt följer den underliggande tillgången med en specifik hävstång.

Exempel:

Ett x2 Bull-certfikat köps för 1000 kr med OMXS30 som underliggande tillgång. Första dagen ökar kursen 10 %. Därmed kommer certifikatet öka 20 % och vara värt 1200 kr. Dagen efter faller kursen med 10 %, certifikatet 20 % vilket innebär att det är värt 960 kr (total nedgång på 4 %).

Detta samtidigt som OMXS30 kommer att totalt minskat 1 %. Volatilitet kommer alltså påverka värdeutvecklingen av Bull- & Bearcertifikat negativt på lång sikt.

Bull och bear certifikat kan du handla hos Nordnet och Avanza.

ETF

- Börshandlad fond

- Med eller utan linjär hävstång

- Enkelt att beräkna avkastning

- Inbyggd hävstång

ETF (Exchange Traded Funds) är börshandlade fonder med fysiska eller syntetiska tillgångar. Innehavet kan vara allt från aktier och råvaror till index och valutor. Innehavet är statiskt och värdeutvecklingen styrs därmed helt utifrån innehavet i fonden. En fördel med ETF är att dessa kan erbjuda handel på marknaden som många andra värdepapper inte når.

I vissa fall kan ETF handlas med linjär hävstång. Det vanligaste är 1,5 eller 2 i hävstång. I jämförelse mot många andra hävstångsprodukter är det mycket lätt att beräkna avkastning och risk.

Värdeutvecklingen avgörs av:

Fondandelar ökar/sjunker i värde i förhållande till innehavets värdeutveckling multiplicerat med hävstången.

Säkerhetskrav:

Eftersom det är inbyggd hävstång krävs inget säkerhetskrav. Det går inte heller att förlora mer än vad fondandelen köptes för.

Exempel:

En investering sker med 10 000 kr i Xtrackers ShortDAX x2 Daily Swap. Detta med tyska DAX-index som underliggande tillgång. Över en månad går index upp 3,5 % vilket betyder att denna fond kommer att öka 7 %.

Bull och bear certifikat kan du handla hos Nordnet.se och Avanza.se.

CFD

- Kräver säkerhetskrav

- Linjär hävstång

- Risk att förlora mer än investerat kapital

CFD (Contract for difference) är kontrakt som går upp/ner i värde utifrån den underliggande tillgångens värdeutveckling. De handlas alltid direkt mot en mäklare och är alltså inte ett börshandlat kontrakt.

Värdeutvecklingen avgörs av:

När ett kontrakt öppnas har det ett värde av 0 kr. Därefter ändras dess värde utifrån hur underliggande tillgången ändras i värde. Går exempelvis aktien upp 10 kr kommer även kontraktet att öka 10 kr i värde. Det är härifrån som detta värdepapper har fått sitt namn ”kontrakt för värdeskillnad” från öppningsdatum till att det stängs.

Säkerhetskrav:

När en position öppnas krävs ett säkerhetskrav som motsvarar en viss procent av den underliggande tillgångens totala värde. Om säkerhetskravet är 10 % innebär det att handel med hävstång sker med x10. Vid säkerhetskrav på 5 % sker handel med hävstång på x20. Det är alltså denna summa av personens likvida medel som är låsta och inte kan användas till andra positioner.

Skulle likvida medel på kontot gå under säkerhetskravet kan positionerna automatiskt stängas.

Exempel:

Ett kontrakt på 100 st Ericsson A (som i detta exempel står i 150 kr/st) önskas öppnas. Kontraktet motsvarar alltså 15 000 kr men i och med att bara säkerhetsmarginal krävs på 1 500 kr innebär det att handeln sker med x10 i hävstång.

Går Ericsson A ner till 145 kr kommer certifikatet att få ett värde på ”– 500 kr” och därmed påverka kvarvarande säkerhetsmarginal. Om de likvida medlen på kontot kommer under säkerhetsmarginalen kan dessa positioner stängas automatiskt. Ett alternativ är att sätta in mer likvida medel för att positionen inte ska stängas.

För CFD-handel använder vi IG och Etoro. Vi har testat de flesta CFD-mäklare och kommit fram till att dessa två är de bästa för oss svenskar. Läs mer i vår jämförelse av CFD-mäklare.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

IG och Etoro är populära CFD-mäklare bland svenskar. Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Begrepp & förklaringar

Daglig hävstång – Procentuella värdeförändringen motsvarar värdeutvecklingen på underliggande tillgång på daglig basis. Har därmed en urholkningseffekt vid längre tids sparande.

Hävstångsnivå – Den multiplikator som ökar värdeförändringen på instrumentet i förhållande till värdeförändring på underliggande tillgång.

Knock-out nivå – Då instrumentet förfaller och därmed blir värdelöst

Linjär hävstång – Värdeförändringen motsvarar värdeutvecklingen på underliggande tillgång multiplicerat med hävstången. Detta oavsett tidsperspektiv.

Margin – (Se säkerhetsmarginal)

Open End – Att instrumentet inte har något slutdatum, exempelvis Mini-future

Restvärde – En minifuture stängs automatiskt vid Stop-Loss nivån. Därefter betalas eventuellt restvärde ut som motsvarar värdet ner till finansieringsnivån.

Ränta – På de finansiella produkter där mäklaren lånar ut pengar för finansiering behöver köparen betala en viss årlig ränta. Räntekostnaden brukar ”bakas in” i priset på produkten.

Slutdatum – Det datum då tillgången förfaller, ex optioner.

Säkerhetsmarginal – Den summa som behöver finnas som likvida medel för att positionen ska förbli öppen. Finns exempelvis på CFD.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.