RSI (Relative Strength Index) används inom teknisk analys främst för att avgöra om en marknad är överköpt eller översåld. Utifrån detta skapas därmed köp- eller säljsignaler baserat på jämnviktspendling, dvs att tillgångars pris svänger upp och ner.

Oftast används RSI över de senaste 14 dagarna men kan även, på vissa tillgångar, appliceras på kortare perioder.

RSI = Förhållandet mellan genomsnittlig utveckling under de positiva börsdagarna och genomsnittlig utveckling under de negativa börsdagarna – under 14 dagar.

- Överköpt = Kursen har gått upp för mycket för snabbt mycket vilket bör resultera i en rekyl nedåt.

- Översålt = Kursen har gått ner för mycket för snabbt vilket bör resultera i en rekyl uppåt.

Mean Reversion

Att använda RSI för att förutse rekyler, och därmed ta kortsiktiga vinster, kallas för ”Mean Reversion”. Tanken är helt enkelt att ta korta köppositioner när kursen är översåld samt korta säljpositioner när kursen är överköpt.

Gratis plattform för teknisk analys

IG.com/sv erbjuder en plattform och app för teknisk analys & trading. Det är helt gratis att öppna konto hos IG och att använda deras plattform. Där kan du även följa & handla på världens marknader i realtid dygnet runt, även när börsen är stängd.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

Artikelns innehåll

RSI-teorins grundtanke

På en kraftigt stigande/fallande marknad kommer sannolikheten för en rekyl att öka dag för dag. Frågan är inte om den kommer – utan när. Chansen är stor att marknaden blir överköpt eller översåld vilket därmed ger möjlighet till att ta positioner innan marknaden får en rekyl.

Beräkna RSI

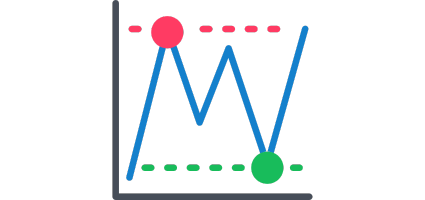

När RSI presenteras i tradingprogram visas det generellt under prisgrafen. En undre linje finns vid 30 (översåld) och en övre vid 70 (överköpt). (Se bild ovan)

RSI behöver alltså inte räknas ut manuellt utan kan lätt ses via tradingprogram. Uträkningen sker däremot på följande sätt.

RSI = 100 – (100/(1+RS))

RS = Medelvärdet av de dagar som kursen varit positiv / Medelvärdet av de dagar som kursen varit negativ.

Exempel

Första steget är att räkna ut RS. Under en 14 dagars period har kursen på Astra A utvecklats enligt följande:

– Upp – 10 dagar har kursen gått upp. Detta med ett medeltal på 10 punkter.

– Ner – 4 dagar har kursen gått ner. Detta med ett medeltal på 5 punkter.

RS = Medeltal positiva dagar / Medeltal negativa dagar

2 = 10/5

Nu kan RSI beräknas:

RSI = 100 – (100/(1+2))

RSI = 100 – (100/3)

RSI = 100 – 33

RSI = 67

(How to trade using the RSI Indicator, IG)

Gratis plattform för teknisk analys

IG.com/sv erbjuder en plattform och app för teknisk analys & trading. Det är helt gratis att öppna konto hos IG och att använda deras plattform. Där kan du även följa & handla på världens marknader i realtid dygnet runt, även när börsen är stängd.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

RSI-nivåer & köp- och säljsignaler

RSI visas med ett värde på 0 till 100. I likhet med flera andra verktyg ska RSI tolkas i trendens nuvarande riktning. Är trenden uppåt ska därmed framförallt köpsignaler sökas och är trenden nedåt ska säljsignaler sökas.

Över 70

Tecken på att aktien är överköpt.

Under 30

Tecken på att aktien är översåld.

En köpsignal uppstår om RSI går under 30 och senare går upp över denna nivå. Med andra ord ska RSI passera 30 i en uppåtgående RSI-trend.

På ett liknande sätt skapas säljsignal. I detta fall om RSI har gått över 70 och sedan viker ner och passerar 70 i en nedåtgående RSI-trend.

”Falska säljsignaler”

Om en aktie stiger kraftigt under längre tid kommer RSI flera gånger ge säljsignaler och RSI kan stanna kvar över 70 under en lång tid. De som säljer kommer därmed missa en stor del av den kraftiga uppgången. Det finns ett par vägar att gå för att hantera dessa falska signaler.

- Omstartsmetoden

RSI bryter 70 uppifrån – vilket ger en säljsignal. Nu kan däremot inte någon fler signal uppstå förrän RSI har ”nollställts” vilket betyder att nivån nått 50.

Även om RSI skulle gå över 70, och ner igen, så skapar detta alltså inte någon ytterligare säljsignal. Men har RSI varit nere till 50 ”startas det om” varpå vanliga säljsignaler används.

- Undvika förhoppningsbolag

Kursen på ett förhoppningsbolag drivs främst av rykten, spekulationer och förhoppningar – inte av företagets ekonomiska utveckling. Det är även ofta hos dessa som stora kursförändringar kan uppstå utan någon speciell orsak. Att applicera RSI på dessa blir betydligt svårare än om enbart aktier från Large Cap eller stora stabila bolag på Mid Cap används i analysen.

Handla utifrån Swing rejections

För att handla utifrån säkrare indikatorer än enbart RSI kan så kallad Swing Rejections användas. Det är en teknik som innebär att RSI-trenden måste befästas innan ett köpläge uppstår.

Ett exempel är en aktie som har legat på RSI 25 och sedan gått upp till 32. Eftersom det innebär att RSI passerar 30 kan det tolkas som ett köpläge. Men istället för att direkt köpa avvaktas följande utveckling: Om RSI faller tillbaka, men utan att gå under 30, och sedan får en ny högsta nivå är trenden befäst.

Failure Swing (divergens)

”Failure Swing” uppstår när RSI är inom överköpt eller översålt område. Med andra ord över 70 eller under 30.

Över 70 och priset ökar

Om priset trendar uppåt och skapar nya högre nivåer samtidigt som RSI trendar neråt och inte når högre nivåer kallas detta för ”Bearish failure swing”, det är en såkallad divergens.

Som bilden visar nedan går kursen upp och får nya toppar medan RSI har en nedåtgående trend. Det är därmed ett exempel på Failure Swing.

Under 30 och priset sjunker

En liknande situation uppstår om priset gör nya lägre nivåer, dvs trendar nedåt medan RSI trendar uppåt. Detta kallas för ”Bullish divergence” eller ”Bullish failure swing”. Det är helt enkelt en positiv divergens.

Momentum – Visar styrka

RSI används oftast för att se nivåer där värdepappret är överköpt eller översålt. Men det går även att använda RSI för att påvisa en stark trend. Även om indikatorn anger ett köp- eller säljtillfälle så fortsätter kursen åt det hållet och befäster trenden.

RSI kan alltså ofta klättra över 70 och stanna där under en lång tid samtidigt som priset fortsätter att stiga, dvs det trendar kraftigt uppåt.

Det omvända kan hända när RSI är under 30.

Detta används främst på marknader med längre stabila trender och inte på marknader där kortsiktiga rekyler kan förväntas. Du måste därför skapa dig en bild av den aktie eller tillgång som du analyserar. Har den en tendens att svänga kraftigt eller brukar den trenda rejält när den väl börjar trenda? Råvaror är ett exempel på en tillgång som ofta trendar rejält.

Gratis plattform för teknisk analys

IG.com/sv erbjuder en plattform och app för teknisk analys & trading. Det är helt gratis att öppna konto hos IG och att använda deras plattform. Där kan du även följa & handla på världens marknader i realtid dygnet runt, även när börsen är stängd.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

RSI och divergenser

Positiv divergens – Bullish

Om ett RSI som befinner sig under 30 trendar uppåt samtidigt som priset på tillgången sjunker uppstår en så kallad positiv divergens (även kallad bullish divergens).

Det kan därmed tyda på att kursen är i närheten av botten och kommer att vända uppåt. Ett köp kan ske med tanken att styrkan i prisets nedgång håller på att avta och att priset kan vända upp när som helst.

Negativ divergens – Bearish

Om ett RSI befinner sig över 70 men trendar nedåt samtidigt som priset på tillgången stiger uppstår en så kallad negativ divergens. Det kan vara ett tecken på en korrigering i kursen bör komma inom kort. För att ta del av denna förväntade utveckling kan antingen aktien säljas eller en ”kort” position tas via värdepapper som erbjuder denna typ av handel.

Grundinställningar och justeringar

Grundinställning

- 14 dagar

- RSI 70 Överköpt

- RSI 30 Översålt

Beroende på tillgång

Olika tillgångar har olika hög volatilitet. Ett högt RSI i en specifik tillgång behöver inte alls tyda på att tillgången är överköpt.

Det finns en fördel att testa sig fram på den historiska kursen och se när RSI har gett indikatorer på överköpta och översålda nivåer. Det som kan justeras är just antalet dagar samt nivåerna för överköpt och översålt.

Bull- eller bearmarknad

Under en bullmarket kan ofta höga RSI-värden uppstå utan att tillgången bör klassas som överköpt. Samtidigt kan vändningen nedåt komma relativt snabbt. Det är där skickliga traders skiljer sig från amatörerna. De kan avgöra när tillgången bör fortsätta att trenda och när den jämnviktspendlar.

Handla värdepapper utifrån RSI

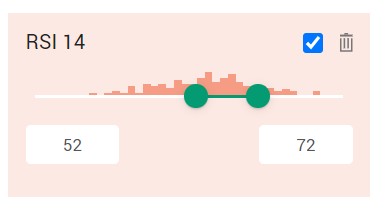

Sedan 2016 har det varit möjligt att filtrera aktier hos Avanza utifrån aktuellt RSI-värde. Deras filtreringsfunktion kan även användas för att hitta aktier utifrån annan teknisk analys samt en rad olika nyckeltal.

- Gå till Avanzas aktielista

- Klicka på ”Lägg till Filter”

- Klicka på ”Teknisk analys”

- Välj ”RSI 14” eller ”RSI Trend”

RSI 14 är det RSI som beskrivs i texten ovan. RSI Trend är senaste handelsdagens RSI i förhållande till RSI för 3 eller 5 dagar sedan. På detta sätt ses en tydligare kortsiktig trend.

5. Välj spann på RSI

Det går nu att välja inom vilket spann på RSI aktierna ska ha som ska visas via filtreringen. Som bilden visar nedan, med de rosa staplarna, visas att de flesta aktier för tillfället är mellan 30 och 80.

Detta är filtrering av Large Cap Jan 2021. De tre aktierna som då hade högst RSI var:

- Avanza 93,51

- BHG Group 91,91

- Lifoo 85,83

Exempel – RSI i praktiken

Följande bild är från ett exempel där Nordnet förklarar RSI med ett exempel från OMX30 under 2020 från januari till september. Den övre delen är index och den undre delen visar RSI över denna tid.

Coronapandemin skapade ett extremt säljtryck och RSI noterade att index var översålt. Detta är klassiskt tillfälle där marknaden eventuellt agerat starkare än ”nödvändigt” vilket därmed skapar ett köptillfälle.

Efterhand återhämtar sig kursen för att till slut till och med bli överköpt i juni. Tilltron till återväxt ökade så snabbt att RSI påvisade en överköpt kurs. Det kan därmed ses som ett säljtillfälle.

Alternativa RSI-metoder

Connors RSI

Med grunden i RSI som förklaras ovan är detta en mer utarbetad RSI med fler parametrar. Connors RSI visar medelvärdet av tre olika nivåer.

- RSI-värdet (se ovan)

- Längden på trenden – Hur många dagar i sträck som aktien har haft en positiv eller negativ utveckling.

- Förändring – Senaste prisförändringen i percintil

RSI2

En kortare RSI med bara medelvärde på 2 dagar.

- 2 dagars period

- RSI-värde 10 = översålt, dvs. köpläge

- RSI-värde 50 = överköpt. dvs. säljläge

RSI Extreme

- Ofta kortare än 14 dagar, exempelvis 9

- RSI-värde 95 eller mer, innehavet säljs

- RSI-värde 5 eller lägre, köp genomförs

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.