Jag tänkte gå igenom en strategi som jag lärt mig av Twitters okrönte konung, Expertdirekt. Ni hittar honom på #Expertdirekt på Twitter.

Artikelns innehåll

Så fungerar strategin

Strategin är relativt enkel för den som är insatt i optioner och den bygger på den klassiska strategin covered call. Den bygger på att man köper och behåller en underliggande position i valfri indexföljande produkt. En bra underliggande är Avanza zero eller så kan man välja någon annan liknande produkt som följer index och inte har några dyra avgifter.

Storleken på din position i underliggande

Positionen du köper skall vara värd lika mycket som index gånger X.

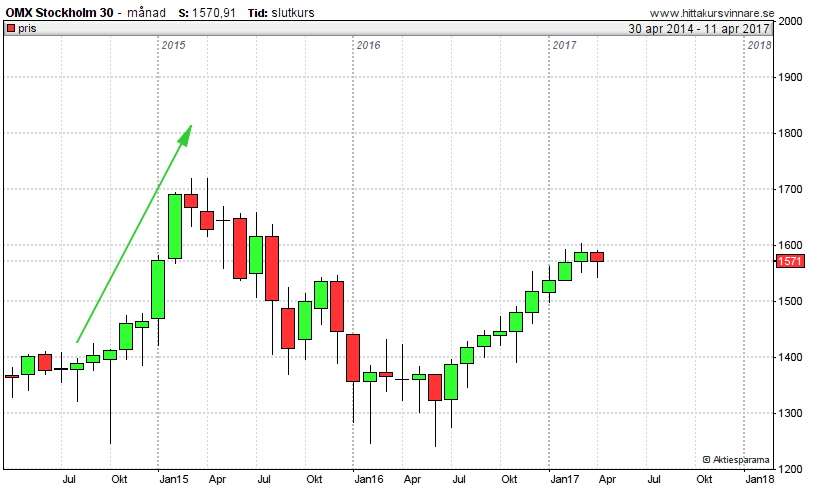

X avgör därmed hur många optioner du sedan skall ställa ut mot den underliggande positionen. I dagens läge står OMXs30 index i ca 1570. Det betyder att en index-termin och index-option motsvarar ca 157.000kr i positionsvärde.

Köp in Avanza zero (eller valfri indexföljande produkt) för 157.000 kr eller 2 X 157.000 kr eller 3 X 157.000 kr, beroende på hur stor depå du har och hur många weeklies du tänker ställa ut.

Ställ ut/sälj weeklies

När du köpt in din underliggande produkt så ställer du ut/säljer weeklies köpoptioner i OMXs30 med lösen på närmsta fredag. Du ställer ut 1st option ifall du köpt underliggande för 157.000 kr eller 2st om du köpt det dubbla osv. Du ställer ut optionen ca 5 punkter över rådande indexkurs. Det bästa är att starta på en fredag. Du köper då in din underliggande position samt ställer ut motsvarande index-weeklies för nästa fredag. När du ställt ut din/dina optioner kommer du direkt att få in premien på kontot.

En normal premie för en OMX-weekly är mellan 4-6 kr/st. Ställer du ut 1st option så kommer du då att få in 400-600 kr på din depå. Ställer du ut 2st optioner kommer du att få in 800-1200 kr på din depå. Om det är lite mer action på börsen så kan du få upp emot 12 kr (1200 kr per option) i premie och ibland till och med mer.

Om börsen går upp eller ner

Om börsen/index stiger under kommande vecka så kan du bara ligga kvar i din position. Din underliggande position går + 5 punkter mot din option och du tjänar då premien den veckan samt 5 punkter på underliggande.

Om börsen/index inte rör sig utan den står på ungefär samma nivå på fredagen där på så har du ändå tjänat premien. Din underliggande position och din option tar ut varandra.

Om börsen faller under veckan så kommer du att förlora pengar på din underliggande position men du har samtidigt tjänat in premien. Detta gör att du dämpar fallet och du kan återinvestera premien på en lägre nivå. Går börsen ner lite kraftigare under dagarna måndag-onsdag så kan du återköpa din utställda option väldigt billigt och ställa ut nya på en lägre nivå. Du får då in ännu mer pengar i premie och du får behålla nästan hela premien från första vändan.

Skillnaden mot en vanlig covered call- strategi

Skillnaden är att OMXs30-weeklies (vecko-optioner) är kontantlösta. Det innebär att din optionsposition varje vecka löses kontant. I aktier löses positionen via leverans av aktier. Kontantlösen gör att denna strategi fungerar utmärkt i weeklies indexoptioner.

Att tänka på

Du bör ha tillräckligt med pengar för att kunna ta en position stor nog för att täcka minst 2 st weeklies. Detta för att inte courtage skall äta upp vinsterna. Du måste följa strategin slaviskt. Den levererar över tid och din vinstkurva blir mycket mer stabil än kurvan för index. Veckor då index stiger kraftigt kommer din strategi att underprestera men oroa dig inte. Den tar igen det med råge över en längre tid.

Expertdirekt köper Investor istället för till exempel Avanza zero eftersom Investor följer index väl men har överpresterat mot index under de senaste 20 åren. Han får därmed en högre avkastning på underliggande över tid. Det finns såklart ingen garati för att Investor överpresterar mot index framöver men ED väljer att ta den risken.

Om du tror att börsen skall gå upp så lägger du underliggande innehav i en KF eller ISK. Om du tror att börsen skall gå ner så kan du välja den säkrare vägen och flytta underliggande till en vanlig depå och inkassera förlustavdrag om du får rätt och börsen går ner.

Sammanfattning

- Köp underliggande för x gånger index värde

- Ställ ut motsvarande antal weeklies på fredag 5 punker över rådande kurs med lösen fredagen där på.

- Bevaka om börsen stiger eller sjunker

- Agera om börsen stiger eller faller kraftigt tidigt under veckan. Ställ då ut nya optioner 5 punker över rådande kurs i index.

- Fredagen då optionen/weeklies går till lösen så ställer du ut nya för kommande vecka

- Återinvestera alla pengarna som du fått i premie med jämna mellanrum när börsen rekylerar ner.

💡 Erbjudanden – gratis courtage vid aktiehandel!

🔗 Levler.se | Ny svensk nätmäklare med 0 kr i courtage för alla fram till 2025-03-31.

🔗 Avanza.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

🔗 Nordnet.se | 0 kr i courtage & fondavgifter för alla med max 50 000 kr på kontot.

Dela upp dina pengar på olika nätmäklare för att handla med gratis courtage för en större summa.

Det är gratis att öppna och att ha konto hos alla nätmäklarna ovan.

Gratis courtage:

Courtage är namnet på avgiften som nätmäklarna tar vid köp- och sälj av aktier. Nätmäklarna ovan erbjuder gratis courtage vid aktiehandel vilket innebär att du inte behöver betala någon avgift när du köper och säljer så länge du uppfyller kraven för erbjudandet.

Gratis fondavgifter:

Avanza och Nordnet erbjuder 0 kr i fondavgifter så länge du har max 50 000 kr på kontot. Fondavgifter är de förvaltningsavgifter som du normalt betalar. Fonderna tar vanligtvis 1-3 % per år i förvaltningsavgift. Har du investerat 10 000 kr i en fond med 2 % i förvaltningsavgift betalar du alltså 200 kr per år i förvaltningsavgift.

Strategin är testad under en kort tid

Jag har själv testat strategin under ca 8 månader mellan augusti 2014 och maj 2015. Under denna tid var det rally på OMXs30 eftersom Mario Draghi började stimulera marknaden med QE. Denna strategi borde då underprestera index rejält eftersom index steg rakt upp i en parabolisk rörelse. Men redan i april 2015 så gick min vinstkurva förbi index i utvecklingen och började överprestera igen mot index.

8 månader är givetvis inte en tillräcklig tid att testa en strategi på fullt ut men det jag såg under de 8 månaderna gjorde mig imponerad. Vilken kraft det ger utveckligen att ha ett konstant kassaflöde i form av premier. Kurvan för vinsten blev stabil och lutningen på kurvan var brant uppåt.

Enligt ED själv bör man ligga stabilt på en årsavkastning på runt 25%-30% över tid med denna strategi och han har meddelat att han själv använder sig av strategin år efter år med framgångsrikt resultat.

Kom ihåg att en strategi som fungerat historiskt kan sluta att fungera då marknaden ständigt förändras. Den erfarenhet som jag har av strategin är dock väldigt god. Ställ gärna frågor i kommentarerna.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.

Disclaimer: CFD-kontrakt är komplexa instrument som innebär stor risk för snabba förluster på grund av hävstången. 75% av alla icke-professionella kunder förlorar pengar på CFD-handel hos IG. {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s hos Etoro. Du bör tänka efter om du förstår hur CFD-kontrakt fungerar, och om du har råd med den stora risken för att förlora dina pengar. Optioner och börshandlade produkter är komplexa finansiella instrument. Handel med dessa instrument medför en hög risk för snabb förlust av pengar.