Fibonacci – Trading & teknisk analys

Alla analyser, artiklar och övrig information på denna webbplats presenteras endast för informationsändamål. Inget av innehållet ska tolkas som professionell finansiell rådgivning, investeringsrekommendationer eller uppmaningar att köpa eller sälja värdepapper. Vi är inte registrerade som finansiella rådgivare enligt svensk lagstiftning, och vårt innehåll faller därför inte under reglerna för finansiell rådgivning till konsumenter.

Investeringsbeslut bör grundas på noggrann analys och professionell rådgivning från kvalificerade finansiella experter. Vi rekommenderar starkt att du konsulterar en oberoende finansiell rådgivare innan du fattar viktiga investeringsbeslut. Kom ihåg att alla investeringar medför risker - ditt kapital kan både växa och minska i värde, och det finns ingen garanti för att du får tillbaka dina ursprungliga investeringar. Tidigare resultat säger inget om framtida avkastning.

Genom att använda denna webbplats accepterar du att vi inte kan hållas ansvariga för eventuella ekonomiska förluster eller skador som kan uppstå baserat på informationen här.

På den här sidan så rekommenderar vi en del produkter och tjänster som vi själv gillar. Det kan vara böcker, tidningar eller nätbanker (IG, Avanza eller Nordnet till exempel). Ibland när vi rekommenderar något så får vi en provision och det är så vi drar in pengar för att ha resurser att driva sajten vidare.

Vi tycker att det är mycket viktigt att stå för det vi rekommenderar så sajten innehåller endast länkar till företag och tjänster som vi tycker är riktigt bra.

Innehållet i denna artikel

- Förutspår rekylernas motståndsnivåer

- Talserien och Gyllene snittet är grunden

- Fungerar Fibonacci och i så fall varför?

- Fibonacci och Elliotts vågteori

- Alternativa sätt att använda teorin

Fibonaccis talföljd används inom teknisk analys och trading för att identifiera stöd- och motståndsnivåer på marknaden. De som använder teorin vid trading ser på hur marknaden agerar vid dessa nivåer för att förutspå åt vilket håll marknaden kommer att röra sig.

Teorin bygger på den talföljd som Leonardo Fibonacci presenterade på 1100-talet. Då användes den däremot till att förklara kaniners förökningshastighet…

Förutspår rekylernas motståndsnivåer

Oavsett vilket håll marknaden rör sig (bear eller bull) så uppstår alltid vissa rekyler åt motsatt håll. Är det en rekyl nedåt i en uppåtgående trend skapas därmed ett köptillfälle. I detta fall kan Fibonaccis talföljd användas för att beräkna stödnivåerna, dvs. de nivåer där rekylen kan förväntas att vända. Bryts däremot stödnivån är det nästa Fibonacci-stödnivå som förväntas bli stoppet. Detta räknas ut med hjälpa Fibonaccis talserie som i sin tur grundar sig på Det gyllene snittet.

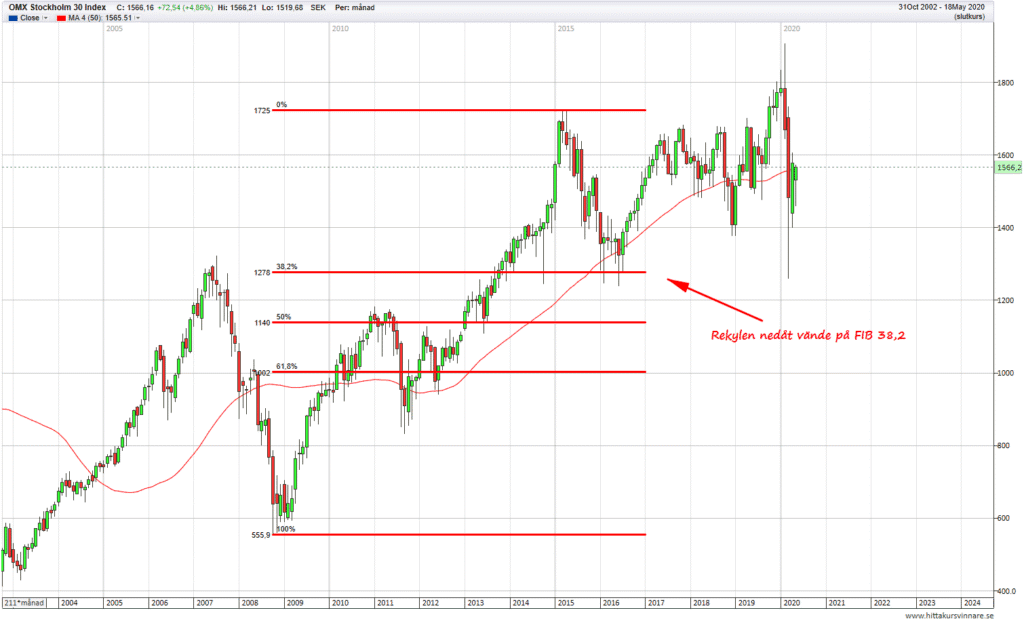

Bilden ovan visar den uppåtgående trenden som påbörjades vid botten 2009 efter finanskrisen. När den toppade 2015 så kunde man rita ut Fibonaccis nivåer och därmed försöka förutspå vart nedåtrekylens vändning skulle komma. I detta fall vände kursen på 38,2 men den hade likagärna kunnat fall ner till FIB 50 eller FIB 61,8.

Talserien och Gyllene snittet är grunden

Fibonaccis talföljd bygger på att kommande siffra i talföljden är summan av de två senaste. Efter 3 kommer 5 och därmed är kommande siffra 8 (3+5). Nästa siffra blir därmed 13.

Talföljden börjar med siffran 1 varpå nästa tal är ”summan av de två senaste talen”. I detta fall enbart en etta vilket gör att summan blir 1.

Därefter är det tydligare vad kommande siffra blir i talföljden. Detta genom att enbart addera de två senaste talen. Se bilden nedan.

Bygger på det gyllene snittet

Genom att kommande tal i talföljden är ”summan av de tidigare två talen” innebär det en ökning med multipeln 1,618.

Exempel:

3+5=8

5*1,618=8,09 avrundas till 8

Det går alltså att ta summan av de två senaste talen – eller 1,618 gånger nuvarande tal.(Gäller inte första talen i serien)

”Det gyllene snittet” (ca 1,618) upptäcktes redan 500 f.Kr och används idag både inom grafik och arkitektur samt kan förklara symmetri i naturen.

Ett klassiskt exempel är Mona Lisas ansikte eller en flagga. Långsidan på en flagga är generellt 1,618 längre än kortsidan. På målningen av Mona Lisa är ansiktet 1,618 gånger högre än brett. Det gyllene snittet har även lyfts in som mystik i flera filmer där Da Vinci koden är en av de mest kända.

Gyllene snittet har alltså en extremt lång historia och det är utifrån denna som Fibonacci utvecklade talserien. I början hade däremot ingen av dessa teorier något med investeringar att göra. Däremot visar dess historia att det är ett tal (ett förhållande) som kan hittas både i naturen, i grafik och inom en mängd andra områden.

Innebär det att de kan användas vid teknisk analys med gott resultat? Åsikterna går isär.

Fibonacci Retracement – Hur man använder tekniken vid teknisk analys

Med Fibonaccis talserie anses viktiga stöd- och motståndslinjer kunna förutspås. I detta fall finns alltså ingen analys av aktiens ekonomiska utveckling i grunden utan enbart en teknisk analys som bygger på psykologin på marknaden. Detta i likhet med Elliots vågteori.

Använda Fibonacci Retracement

Tips:

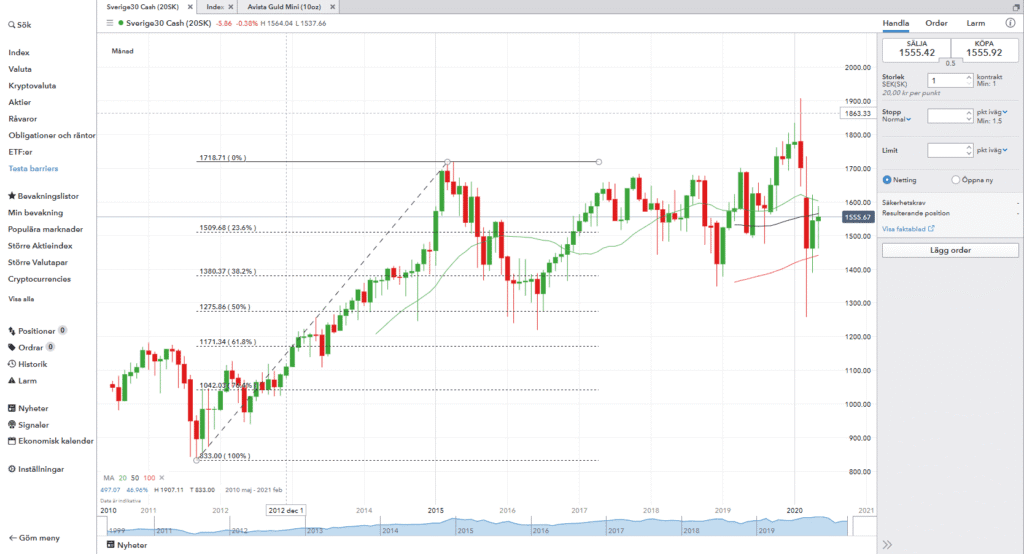

Flera analysverktyg gör det extremt enkelt att rita ut Fibonaccis linjer på en vald period. Det behöver alltså inte ske manuellt. Exempelvis finns tjänsten på att nyttja helt gratis på IG.com/sv (tidigare IG Markets)

I bilden ovan ser ni hur jag har ritat ut Fibonacci med hjälp av IG.com/sv smidiga verktyg i plattformen (som är helt gratis). Där väljer man ritverktyg i menyn, väljer Fibaonacci retracement och klickar sedan där man anser att trenden börjar (i bilden ovan börjar trenden 2011 på botten). Sedan väljer man vart trenden slutar (toppen 2015 i vårt exempel).

Efter man har valt de två punkterna så ritas Fibonacci-nivåerna ut automatiskt i diagrammet. I detta exempel ser man sedan hur rekylen nedåt vänder på FIB 50% ganska tydligt så i detta fall fungerade teorin väl.

Föredrag av Per Stolt på IG.com/sv om Fibonaccis talserie, 60 min.

Rita ut nivåerna manuellt för hand

- Rita ut en linje vid trendens lägsta punkt i en rörelse (0%)

- Rita ut en linje vid trendens högsta punkt i samma rörelse (100%)

- Rita ut en linje vid medelpunkten (dvs. på 50%)

- Rita ut linjer vid 23,6 %, 38,2 % samt 61,8 %. (Ibland väljs 23,6 % bort)

De tre sista linjerna är viktiga procentsatser i förhållande till Fibonaccis talserie. Det är dessa som är aktiens stöd- och motståndsnivåer.

Procentsatsen ovan anger markering för var inom sekvensen som linjen ritas. Detta med en den lägsta linjen på 0 % och högsta vid 100 %. Om 0 % ska vara på högsta eller lägsta punkten beror på om det är en stigande eller fallande marknad.

De procentuella talen är uträknade på följande sätt.

38,2% = Ett tal i talföljden dividerat med talet två steg senare i talföljden.

61,8 % – Ett tal talföljden dividerat med kommande tal i talföljden.

Exempel:

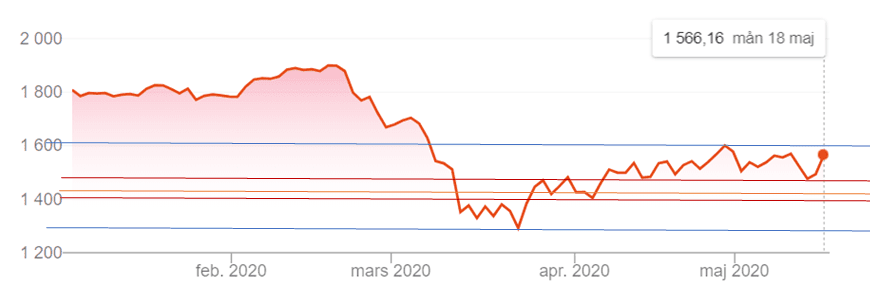

I detta fall följs den uppåtgående trend som började i mitten av mars 2020.

Botten 1292 (100%) blå

Toppen 1577 (0 %) blå

50 % = 1434 orange

38,5 % = 1467 röd

61,8 % = 1400 röd

Vid en rekyl förväntas alltså vändningen ske vid någon av dessa stödnivåer.

Fungerar Fibonacci och i så fall varför?

Av vilken anledning skulle det gyllene snittet samt efterföljande Fibonaccis talföljd kunna vara applicerbart vid teknisk analys? Ett tal och en talföljd som skapades långt innan aktier fanns och som därmed i början inte hade något med investering att göra. Varför ska en uträkning som grundar sig kaniners fortplantning användas vid teknisk analys?

Varför ska en uträkning som grundar sig på kaniners fortplantning användas vid teknisk analys?

- Det mänskliga psyket

Aktiemarknaden styrs främst av psykologi, förväntningar och flockmentalitet. Detta inte minst på kort sikt. Det är denna psykologi som teknisk analys försöker förutspå. Oavsett om marknaden går upp eller ner kommer det finnas investerare som säljer för att ta hem vinst eller begränsa förlust. Att det kommer rekyler är väntat. Kan det gyllene snittet visa ungefär när många investerare väljer att agera. Kanske är det så enkelt att det vid dessa nivåer skapas extra stor handelstryck.

- Fungerar – för att många följer Fibonacci

När tillräckligt många tror på en analys kommer den fungera – genom självuppfyllande profetia. Ett större säljtryck uppstår exempelvis vid en rekyl som når 38,5 % – linjen i analysen på grund av att många tror att vändningen kommer att uppstå där. Kritiker till teorin menar att en av de orsakerna till att den fungerar är att många analytiker utgår från den.

- Förklarar det oförklarliga

Människor har under alla tid haft en vilja att hitta förklaringar och mönster i saker som händer. Fibonaccis modell kan därmed användas som en förklaringsmodell varför kurserna rör sig som de gör. Därmed ser man en förklaring och applicerar teorin så att svaret ges utifrån vad som önskas ses.

- Det ser bra ut…

Det gyllene snittet hittas inom grafik, arkitektur och i naturen. Det upplevs harmoniskt och det ”ser bra ut” med det förhållande som snittet anger. Ta ett tomt papper och rita en påhittad aktiekurs med både stigande och fallande trender. En kurs som känns ”normal”.

Använd sedan Fibonaccis talföljd och Retracament för att se om rekylerna kommer enligt den teorin. Det är inte ovanligt att det blir så. Orsaken är att just att förhållandet som gyllene snittet skapar ser bra ut för ögat.

På samma sätt kan trading påverkas av symmetri på marknaden. Detta med tanken att ”här borde det bli en rekyl”. Inte uträknat av fundamental analys utan snarare känsla och psykologi.

Fibonacci och Elliotts vågteori

Fibonaccis talföljd används ofta tillsammans med Elliotts vågteori. Detta genom att vara applicerbara på de rekylfaser som finns inom denna vågteori. Därmed kan den även användas för att förtydliga vilken fas i vågteorin som marknaden befinner sig i.

Exempel:

Våg 2 – Rekylen förväntas vara minst 0,618 av uppgången av våg 1. Är exempelvis uppgången 100 punkter förväntas rekylen bli 61,8 punkter.

Våg 4 – Rekyl som generellt är mindre än 0,618 av uppgången på våg 3.

Våg B – Rekyl som generellt är minst 0,618 av trenden på fas A.

Styrkor och svagheter med analysen

Styrkor

- Stöd och motstånd

De som anser att Fibonaccis talföljd bör användas inom teknisk analys använder de stöd- och motståndsnivåerna för att avgöra kommande marknadsrörelser och kan därmed köpa/sälja utifrån det. Bryts en nivå uppåt kan det exempelvis tyda på en kommande uppgång – och tvärtom.

Svagheter

- Kräver kunskap

Fibonaccis Retracement ska appliceras på en marknad med tydligt uppåtgående eller nedåtgående trend. Det kräver därmed kunskap att se denna trend utifrån rätt tidsperspektiv. Utifrån hur korta tidsintervaller som används går det nämligen ”alltid” att se trender åt bägge håll.

- Kortsiktig trend eller långsiktig förändring

Fibonaccis talserie förväntas användas för att hitta rekyler som därmed är ”överreaktioner” på marknaden. Men så kraftiga rörelser kan även bero på oväntade siffor i ekonomiska rapporter, nya reglerande lagar eller andra faktorer som långsiktigt påverkar värdet av aktien.

- Svårt att mäta dess tillförlitlighet

Kritiker menar att Fibonaccis talserie blir ”självuppfyllande profetia” vid teknisk analys. Analytikerna ser helt enkelt vad de vill se och kan skapa olika stödlinjer beroende på hur lång tidsperiod som analyser sker på. Dessutom går det alltid att hävda att analysen skett på felaktigt sätt om resultatet inte blir som förväntat. Det är därmed liknande kritik som även framförs mot Ellios vågteori.

Alternativa sätt att använda teorin

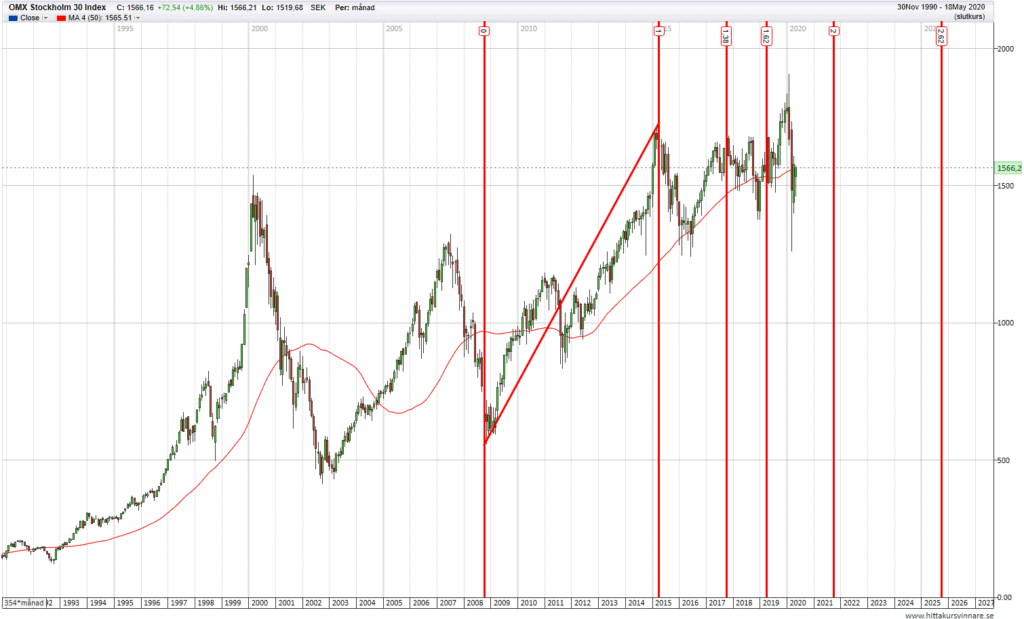

Fibonacci Time Zon – Talar om när ändringen kommer

Med Fibonacci Time Zon visas när reaktionerna på marknaden förväntas ske.

- Sätt ut ett lodrätt streck vid den första viktiga botten/toppen-noteringen

- Sätt därefter ut strecken utifrån Fibonaccis talföljd. Med andra med följande mellanrum 1,2,3,5,8,13 osv.

- Vid dessa streck förväntas reaktioner ske på marknaden.

Denna teknik är mycket mindre använd än den vanliga retracement-tekniken. Därför har den enligt oss en mycket lägre träffsäkerhet.

Fibonacci Arcs – Visar stödlinjer

Det vanligaste sättet att använda Fibonaccis talföljd är genom Retracement, dvs med vågräta linjer. Men ett alternativ är att använda Fibonaccis Arcs.

Först dras en linje som sammanbinder toppen- och bottennoteringar. Därefter skapas halvcirklar som utgår från punkter på denna linje och sträcker sig framåt i tiden. Som med linjär analys används 38,2%, 50 % och 61,8 % dvs. det är så långt in på strecket som bågen ska börja.

Även denna teknik används väldigt lite och har därför enligt oss en mycket lägre träffsäkerhet.

Fibonacci Fans – Stödlinjer med längre tidshorisont

Fibonacci Fans används för att skapa stödlinjer med längre tidshorisont. I likhet med Arcs är första steget att dra en trendlinje mellan botten- och toppnivå (stigande trend).

Därefter dras en horisontal linje från toppnivån. Från bottennivån dras till sist tre trendlinjer uppåt som därmed kommer skära den horisontella linjen vid 38,2 %, 50 % och 61,8 %.

Även denna teknik används väldigt lite och har därför enligt oss en mycket lägre träffsäkerhet.

Inga kommentarer än