Valutasäkring av en investering sker för att tillgångens värde, i SEK, inte ska påverkas av förändringar i den valuta som inköp genomförts i. Många utländska räntefonder har valutasäkring inbyggt i fonden medan valutasäkring för andra tillgångar kan ske via exempelvis certifikat, optioner eller valutakonton.

Att säkra tillgångens värde, och därmed minimera valutarisken, innebär däremot en extra kostnad – frågan är om det är det värt det eller inte?

Beroende på val av metod för valutasäkring kan följande uppnås, vilket innebär att valutarisken minimeras.

- Skydd för volatilitet på valutamarknaden

- Säkrad valutakurs till ett specifikt datum

- Inbyggd valutasäkring i vissa fonder

Vad är valutarisk?

Valutarisk innebär att investeringar sker i tillgångar som prissätts i utländsk valuta.

Exempel:

Olle köper amerikanska aktier där varje aktie kostar 10 USD. Vid detta tillfälle står USD-kursen i 9 kr och Olle köper 100 aktier. Det innebär att han betalar 1000 USD, dvs. 9 000 kr via sin svenska aktiemäklare.

Aktien går varken upp eller ner i värde under det kommande året. Däremot har USD gått ner i värde, i förhållande till SEK, och kostar i detta läge 8,50 kr. Olle säljer sina 100 akter och får för detta 1000 USD som automatiskt växlas till SEK varpå han får in 8500 kr på sin aktiedepå. I realitet har han alltså förlorat 500 kr – via valutarisken.

…och tvärtom

Hade istället USD stärkts under tiden som Olle hållit dessa aktier hade värdet i SEK gått upp. Oavsett så innebär det en ytterligare risk utöver marknadsrisken.

💡 Några snabba tips innan du läser vidare

Det är helt gratis att öppna konton hos alla aktörer nedan.

🔗 IG.com/sv – Följ, handla & gör teknisk analys på världens alla marknader.

Plattform & mobil-app som håller världsklass & är helt gratis.

Erbjuder handel i kryptovalutor, råvaror, index, aktier osv i realtid 24/7.

🔗 Etoro.com/sv – Alltid 0 kr i courtage på aktiehandel.

Handla i olika sorters valutor, CFD:s, aktier, index, råvaror osv. ({etoroCFDrisk} % av de som handlar CFD:s förlorar pengar).

🔗 Levler.se – Ny svensk nätmäklare för aktier & fonder med 0 kr i courtage fram till år 2025

Erbjuder ISK-konto.

🔗 Avanza.se & Nordnet.se – Öppna konto hos båda och utnyttja deras erbjudanden.

Bägge två erbjuder 0 kr i courtage & 0 kr i fondavgifter för alla med upp till 50 000 kr på kontot.

🔗 Sigmastocks.se – ISK-konto där du låter deras aktierobot välja ut aktier åt dig.

Väljer ut aktier med hjälp av algoritmer.

Minsta insättning = 1 kr.

Vad är valutasäkring?

Valutasäkring innebär att handel sker i tillgångar som handlas i annan valuta (som i exemplet ovan) men att värdet på tillgången inte påverkas av valutaförändringar. Hade Olle valt att valutasäkra sitt innehav hade aktierna varit värda 9000 kr vid försäljning. Det innebär en trygghet – men även en extra kostnad. Det kan ske exempelvis via följande alternativ:

Aktiefonder – Inte vanligt med valutasäkring

Ett fåtal aktiefonder är ”valutasäkrade”. Det innebär därmed att fondförvaltarna investerar i värdepapper som kompenserar den valutarisk som uppstår. En fond som har stora tillgångar i amerikanska aktier kan exempelvis investera i valutaterminer. Skulle USD falla, varpå tillgångarna minskar i värde i SEK, ökar värdet på dessa terminer. På detta sätt kompenseras hela fondens innehav. I detta fall är alltså fondförvaltarna som ser till att valutasäkring sker.

De flesta aktiefonder är inte valutasäkrade. Därmed kommer värdet på fonden både påverkas av dess innehav och rörelser på valutamarknaden.

OBS!

Flera fonder går att köpa i SEK eller USD. Det innebär däremot inte att den som handlas i SEK är valutasäkrad. Enda skillnaden är att växling inte behöver ske till USD innan handel sker. Är en fond valutasäkrad ska detta tydligt anges i fondinformationen.

Räntefonder – Mycket vanligt

Valutasäkring på räntefonder är desto vanligare. Det beror delvis på att valutarisken annars skulle bli större än marknadsrisken. Om en räntefond förväntas ge 3 % i avkastning över ett år är detta mindre än vad USD kan förväntas ändras i värde. Räntefonder bör ses som trygg investering men denna trygghet uppnås inte utan valutasäkring.

I ett exempel utifrån tyska statsobligationer, presenterat av Opti.se, visas hur mycket större risken är med icke-valutasäkrade obligationer.

(Bildkälla: Fondroboten Opti.se)

Erbjudande:

Hos både Avanza.se & Nordnet.se behöver du inte betala några fondavgifter överhuvudtaget så länge du har under 50 000 kr i samlat sparande på kontot. För att utnyttja deras erbjudanden till max kan du öppna konto hos båda aktörerna. Då slipper du fondavgifterna för ett dubbelt så stort investerat belopp.

Det är gratis att öppna konto hos både Avanza och Nordnet

Erbjudandet gäller för alla kunder med maximalt 50 000 kr på kontot. Har du 100 000 kr kan du alltså sätta in 50 000 kr hos Avanza och 50 000 kr hos Nordnet och därmed investera totalt 100 000 kr i fonder och inte behöva en enda krona i fondavgifter.

Så här skriver Nordnet:

0 kr i courtage och fondavgifter. Ge ditt sparande en flygande start. Nordnet bjuder på courtaget och återbetalar alla dina fondavgifter upp till att du nått 50 000 kr i samlat kapital.

Så här skriver Avanza:

Vi vet hur viktigt det är att få en bra start på sitt sparande. Därför får du som ännu inte kommit över 50 000 kr i sparande hos oss tillbaka alla (ja, alla!) fondavgifter. Det sker helt automatiskt, oavsett vilka fonder du väljer. Dessutom handlar du aktier från 0 kr.* En bättre start på ditt sparande kan du inte få.

Bull & Bear certifikat

Valutasäkring via Bull & Bearcertifikat kan ske via flera aktiemäklare. I detta fall tecknas USDSEK-certifikat, förutsatt att investeringen har skett i USD. För att säkra en investering som skett i USD ska därmed ett Bear-certifikat tecknas. Genom att använda certifikat med hög hävstång behöver inte stora kapital bindas i dessa certifikat.

Exempel:

Olle köper aktier i amerikanska bolag för 50 000 kr. Skulle USD gå upp gynnas värdet på hans tillgångar men går USD ner skulle värdet i SEK bli lägre. Han behöver därmed valutasäkra för en nedgång på USD.

Olle köper i detta fall ett USD/SEK Bear-certifikat. Detta kommer upp i värde om USD går ner. Han investerar 5 000 kr med hävstång på x10. Därmed exponeras samma summa som värdet i aktierna.

Nackdelen är att hävstången på Bull & Bear-certifikat är uträknad på dagsbasis. Det innebär att de på lång sikt inte kommer att följa värdeutvecklingen på valutorna 1 mot 1. Detta på grund av urholkningseffekten. Ska valutasäkring ske under kortare tid kan dessa certifikat vara ett alternativ. Detta på upp till någon månad. Ju större hävstång och ju längre tidsperiod desto mer kan dessa certifikat avvika från den långsiktiga värdeutvecklingen på USD/SEK. I dessa fall finns andra bättre alternativ.

Bull och Bear certifikat handlar du enklast hos Nordnet och Avanza

Tips!

Både Nordnet.se och Avanza.se erbjuder 0 kr i courtage vid aktiehandel samt 0 kr i fondavgifter för alla som har upp till 50 000 kr på kontot. Delar du upp dina pengar mellan Nordnet & Avanza kan du alltså utnyttja bägge deras erbjudanden. Det är gratis att öppna konton både hos Nordnet och Avanza.

✅ 0 kr i courtage vid aktiehandel

✅ 0 kr i fondavgifter

Erbjudandet gäller för alla som har ett samlat sparande på max 50 000 kr hos Avanza. Samlat sparande = kassa plus investeringar.

Öppna konto hos båda💡

genom att öppna konto hos både Nordnet och Avanza kan du dela upp dina pengar och utnyttja deras erbjudanden till max. Om du exempelvis har 90 000 kr så sätter du in 45 000 kr hos Nordnet och 45 000 kr hos Avanza. Då kan du handla aktier och fonder helt utan avgifter för totalt 90 000 kr.

Vad är courtage?

Courtage är kostnaden för att köpa och sälja aktier. Nordnet och Avanza bjuder på denna kostnader så länge du har under 50 000 kr på kontot.

Vad är fondavgift?

Fonder tar ut en avgift för att de förvaltar dina pengar. Nordnet och Avanza bjuder på dessa avgifter så länge du har under 50 000 kr på kontot.

Valutakonto

Flera banker erbjuder ”valutakonto”. Det innebär att investeringar sker direkt från detta konto samt att försäljningar av tillgångar innebär att valutan sätts in på detta konto. Exempelvis kan det vara ett valutakonto i USD. I detta fall sker alltså inte någon automatisk växling mellan SEK och USD. Det blir indirekt en valutasäkring förutsatt att kontot kan användas löpande för handel och investeringar i den gällande valutan.

Optioner eller terminer

Optioner och terminer innebär att köparen har rätten att köpa en specifik tillgång (i detta fall valuta) till ett förutbestämt pris, på ett förutbestämt datum. Dessa påverkas därmed i värde beroende på hur valutamarknaden rör sig. Genom att teckna optioner/terminer som går upp när USD går ner skapas en valutasäkring för denna tillgång.

Optioner är relativt komplexa instrument och inte något som primärt rekommenderas till privatpersoner som önskar valutasäkra en specifik tillgång. Dessutom innebär bägge dessa tillgångar att valutasäkring sker till ett specifikt datum. Ska tillgången säljas exakt den dagen kan dessa värdepapper fungera som säkring för investeringen. Är det däremot valutasäkring för aktier/fonder som önskas blir det inte lika passande.

Terminer används ofta av företag med stor import eller export. Detta för att vara säkra på att få genomföra handeln till en viss kurs vid ett specifikt tillfälle.

Skillnaden mellan optioner och terminer är främst att terminerna är bindande för både köpare och säljare medan köparen av en option har rätten, men ej skyldigheten, att genomföra en affär på utsatt datum.

Valutaswap – för företag

Valutaswap används primärt av företag och innebär byte mellan två valutor under en förutbestämd tid. Tjänsten erbjuds bland annat av banker och innebär en kombination av valutaväxling och terminskontrakt. Med hjälp av en valutaswap kan därmed företag växla till sig valuta till en förutbestämd prisnivå och undvika valutarisken vid handel i utländsk valuta.

Minifuture och warranter

Minifuture kan köpas med USDSEK som underliggande tillgång. Dessa följer värdet på den underliggande tillgången och kan tecknas både i kort och lång position. De handlas alltid med en inbyggd hävstång och finns med flera olika nivåer på hävstång.

Öppnas en kort position på USDSEK kommer denna öka i värde om USD minskar i värde mot SEK. Fördelen är att värdeförändringen över lång period kommer att följa värdeförändringen mellan USD och SEK. Minifuture kan därmed användas under längre perioder än Bull & Bear.

En Minifuture har alltid en Stop-Loss nivå. Skulle priset gå ner till denna nivå kommer detta värdepapper förfalla och därmed bli helt värdelöst. Ju högre hävstång som en minifuture har desto närmare är Stop-Loss nivå den gällande dagskursen. För att minska risken vid investeringen bör alltså lägre hävstång väljas eftersom Stop-loss nivån blir lägre.

Nackdelen är de avgifter och spread som uppstår med detta värdepapper. Dessutom låses det kapital som används för att uppnå denna valutasäkring.

Minifutures handlar du enklast hos Nordnet och Avanza

Tips!

Både Nordnet.se och Avanza.se erbjuder 0 kr i courtage vid aktiehandel samt 0 kr i fondavgifter för alla som har upp till 50 000 kr på kontot. Delar du upp dina pengar mellan Nordnet & Avanza kan du alltså utnyttja bägge deras erbjudanden. Det är gratis att öppna konton både hos Nordnet och Avanza.

✅ 0 kr i courtage vid aktiehandel

✅ 0 kr i fondavgifter

Erbjudandet gäller för alla som har ett samlat sparande på max 50 000 kr hos Avanza. Samlat sparande = kassa plus investeringar.

Öppna konto hos båda💡

genom att öppna konto hos både Nordnet och Avanza kan du dela upp dina pengar och utnyttja deras erbjudanden till max. Om du exempelvis har 90 000 kr så sätter du in 45 000 kr hos Nordnet och 45 000 kr hos Avanza. Då kan du handla aktier och fonder helt utan avgifter för totalt 90 000 kr.

Vad är courtage?

Courtage är kostnaden för att köpa och sälja aktier. Nordnet och Avanza bjuder på denna kostnader så länge du har under 50 000 kr på kontot.

Vad är fondavgift?

Fonder tar ut en avgift för att de förvaltar dina pengar. Nordnet och Avanza bjuder på dessa avgifter så länge du har under 50 000 kr på kontot.

CFD

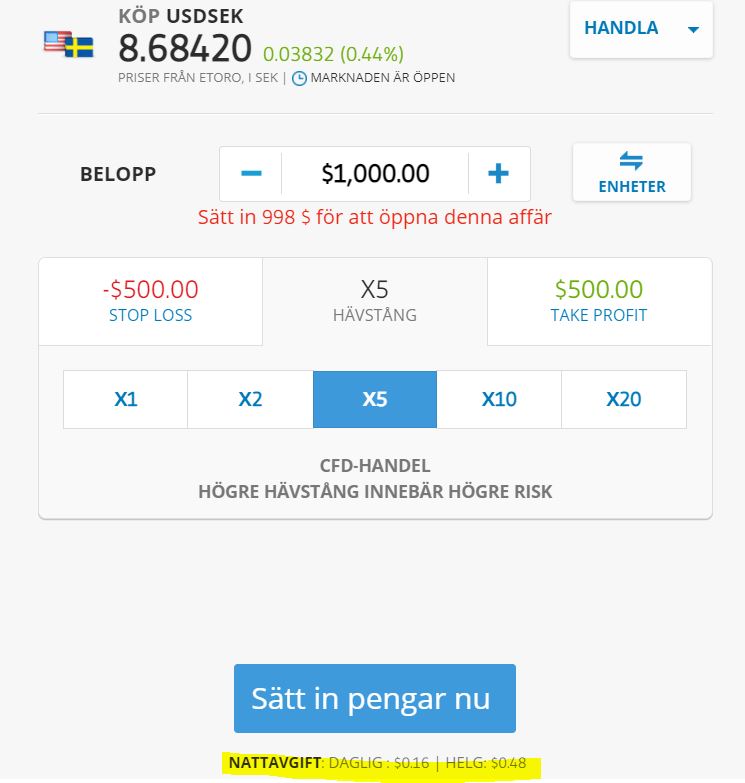

CFD är kontrakt som följer en viss underliggande tillgång. Via flera plattformar kan köp- eller säljpositioner tas i USD/SEK. Detta med hävstång på flera olika nivåer. Exempelvis kan USD/SEK handlas via eToro samt IG.

Disclaimer: {etoroCFDrisk}% av privatpersoner förlorar pengar när de handlar med CFD:s. Du bör överväga om du förstår hur CFD:s fungerar och om du har råd att ta den höga risken att förlora dina pengar.

CFD-handel kan inte ske inom ISK eller kapitalförsäkring. Dessutom betalas en avgift per natt som positionen hålls öppen. Hur stor avgiften är beror bland annat på hur hög hävstång som används. I detta exempel öppnas en köpposition på 1000 USD med hävstång på x5. Det innebär att exponering sker med 5 000 USD.

Via en bred portfölj

En bred investeringsportfölj innebär inte valutasäkring – i ordets rätta betydelse. Men genom att ha exponering mot flera marknader och länder kommer portföljens totala värde inte påverkas kraftigt vid valutaförändringar i exempelvis USD eller Euro. Som privatperson är detta därmed det enklaste sättet att minska valutarisken.

Det är ju även viktigt att komma ihåg att värdet på tillgångarna lika gärna kan gå upp som ner. Köps aktier i amerikanska bolag och USD går upp kommer fonden öka i värde både utifrån aktiernas värdeökning och valutaförändringen.

Bör valutasäkring ske?

JA – Sker investeringar enbart på en enda specifik utländsk marknad kan valutasäkring användas för att minska valutarisken.

NEJ – Med tillräckligt bred investeringsportfölj är kostnaden för valutasäkring högre än eventuell trygghet som det ger.

– Det finns inte riktigt något ”rätt eller fel” när det gäller om man ska säkra sin valutaexponering. Det finns goda argument för bägge alternativen / Michael Livjin, Nordea

Att tänka på:

- Avgiften

Som visas ovan blir kostnaden ofta någon procent av hela beloppet som ska säkras. Detta via exempelvis courtage, förvaltningsavgift, ränta eller andra avgifter.

- Låst kapital

En valutasäkring av en investering kräver en ytterligare investering. Därmed krävs både kunskap i hur dessa derivatinstrument fungerar samt ett kapital som kan låsas. Är det värt att betala avgiften (se ovan) samt ”utebliven” avkastning utifrån att detta kapital skulle kunnat placerats på investeringar med högre avkastning.

- Sprid riskerna

Sprid alltid riskerna och exponera inte ett för stort kapital mot en enda marknad. Att ha en diversifierad portfölj innebär en automatisk riskspridning och ytterligare kostnader för valutasäkring kan undvikas.

- Risken med hävstång

Vissa derivatinstrument har så kallade Knock-Out nivåer. Det innebär att värdepappret makuleras om denna nivå nås. I värsta fall kan denna valutasäkring alltså bli helt värdelös.

Ta del av hela marknaden via IG💡

✅ IG.com/se erbjuder en kostnadsfri app & plattform

✅ Följ hela världens marknader dygnet runt i realtid

✅ Följ & handla på börsen även när den är stängd

✅ App & plattform är mycket bra för teknisk analys

✅ Lika smidigt att gå kort som att gå lång (satsa på uppgång eller nedgång)

✅ Följ & handla råvaror, index, valutor, aktier & kryptovalutor.

- IG är en populär CFD-mäklare bland svenskar.

- Deras kostnadsfria plattform & app är mycket bra för teknisk analys.

- De erbjuder handel på stängda marknader under kvällar och helger vilket ger möjlighet att ta en position efter marknaden har stängt eller innan den öppnat. Man kan exempelvis ta en position i indexet OMXs30 innan marknaden öppnar på morgonen eller efter stängning på kvällen.

Det går inte att handla CFD:s inom ISK eller kapitalförsäkring men IG rapporterar in alla dina affärer till skatteverket så de kommer förtryckta i din deklaration. Du behöver alltså inte göra något själv, bara godkänna deklarationen. Har du gått back på årets sammanlagda handel hos IG får du tillbaka pengar på skatten. Har du gått plus på årets sammanlagda handel betalar du 30 % i skatt på vinsten, precis som vid vanlig aktiehandel.

CFD (Contract For Difference) är ett derivatinstrument som gör det enkelt att ta en lång eller kort position i underliggande tillgångar så som råvaror, aktier, index, kryptovalutor & valutor.

Man äger inte den underliggande tillgången direkt när man köper en CFD, man äger istället ett instrument som följer/trackar den underliggande tillgångens kurs.

⬆️ Lång position = du tjänar pengar om priset går upp

⬇️ Kort position = du tjänar pengar på att priset går ner (blanka)

⬆️ Köpa CFD:s = ta en lång position

⬇️ Sälja CFD:s = ta en kort position (blanka)

➡️ Sälja CFD:s som du redan äger = nolla positionen

➡️ Köpa CFD:s som du tidigare har sålt/blankat = nolla positionen

När du tar en position i en CFD så satsar du på att värdet på till exempel en aktie, en råvara eller kryptovaluta skall öka eller minska. Aktien, råvaran eller kryptovalutan kallas då för den underliggande tillgången.

Om du trycker på köp så satsar du på att priset på den underliggande tillgången skall gå upp. Om du istället trycker på sälj så satsar du på att den underliggande tillgången skall gå ner (man kan lite förenklat säga att man blankar).

Detta är en av de stora fördelarna med CFD:s. Du kan på ett smidigt sätt satsa på nedgång. Man trycker helt enkelt bara på sälj och väljer hur stor position man vill ta.

I CFD:s finns en inbyggd hävstång. Den bygger på ett så kallat säkerhetskrav. Ett säkerhetskrav är ett krav på att du har minst ett visst belopp i cash på ditt konto för att du skall kunna ta en viss position.

Låt oss säga att du vill ta en position i guld som i bilden ovan. För att du skall få ta en position på ca 14 000 kr i guld så krävs det att du har ca 700 kr på ditt konto. Detta gör att du får en rejäl hävstång. Du satsar bara 700 kr men din position i guldet är på 14 000 kr. Säkerhetskravet här är då 5 %. Hävstången blir då 20 ggr (20x) när säkerhetskravet är 5 %. Du måste alltså ha 5 % av positionen storlek i cash på ditt konto.

Om din position går ner så kommer förlusten att dras från dina 700 kr. Eftersom positionen är så pass stor tack vare hävstången så behövs det väldigt små rörelser för att dina 700 kr skall dubbleras eller utraderas.

För att skydda sig mot detta så skall man se till att hålla nere storleken på sina positioner och ha rejäla marginaler på säkerhetskravet. För denna position vore det kanske rimligt att istället ha ca 7 000 kr i cash/säkerhet på sitt konto för att vara på den säkra sidan. Då har man minskat sin hävstång från 20 ggr ner till 2X. Om 7 000 kr är för mycket för dig att satsa så får du istället ta en mindre position.

Tar du för stora positioner så kommer ditt säkerhetskrav sannolikt att snabbt att raderas ut och din position kommer att stängas automatiskt.

Har du till exempel bara 700 kr på ditt konto så kanske du inte borde ta större positioner än max 1 400 kr eller liknande för att vara på säkra sidan.

Exempel:

Aktien Volvo Ab handlas för 100 kr. Du bedömer att Volvo ab kommer att stiga och köper då 10 st CFD:s med Volvo Ab som underliggande tillgång på nivån 100 kr. Din totala position/exponering är då 1000 kr i Volvo Ab.

Du har satt in 100 kr totalt på ditt CFD-konto. Om säkerhetskravet är 5 procent (%) så dras 50 kr från ditt konto som säkerhetskrav.

Om Volvo Ab stiger till 105 kr och du bestämmer dig för att stänga din position och sälja för 105 kr så har du har tjänat 5 kr x 10 = 50 kr på din affär exklusive eventuellt courtage. Det innebär att du gjort 50% i vinst på det kapital du satte in på ditt CFD-konto.

Om Volvo Ab istället sjunker till 90 kr och du bestämmer dig för att avsluta din position och sälja för 90 kr så har du förlorat 10 kr per CFD och du hade ju köpt 10 st. Du har alltså förlorat totalt 100 kr. Förlusten är lika stor som det belopp du satte in på ditt CFD-konto och det innebär att du har förlorat 100% av de pengarna du satte in på kontot.