Fundamental analys

Här hittar du artiklar och tips om fundamental analys och strategier för värdeinvesteraren. Om du är helt ny på investeringar i aktier rekommenderar vi artiklarna nedan.

Alla analyser, artiklar och övrig information på denna webbplats presenteras endast för informationsändamål. Inget av innehållet ska tolkas som professionell finansiell rådgivning, investeringsrekommendationer eller uppmaningar att köpa eller sälja värdepapper. Vi är inte registrerade som finansiella rådgivare enligt svensk lagstiftning, och vårt innehåll faller därför inte under reglerna för finansiell rådgivning till konsumenter.

Investeringsbeslut bör grundas på noggrann analys och professionell rådgivning från kvalificerade finansiella experter. Vi rekommenderar starkt att du konsulterar en oberoende finansiell rådgivare innan du fattar viktiga investeringsbeslut. Kom ihåg att alla investeringar medför risker - ditt kapital kan både växa och minska i värde, och det finns ingen garanti för att du får tillbaka dina ursprungliga investeringar. Tidigare resultat säger inget om framtida avkastning.

Genom att använda denna webbplats accepterar du att vi inte kan hållas ansvariga för eventuella ekonomiska förluster eller skador som kan uppstå baserat på informationen här.

På den här sidan så rekommenderar vi en del produkter och tjänster som vi själv gillar. Det kan vara böcker, tidningar eller nätbanker (IG, Avanza eller Nordnet till exempel). Ibland när vi rekommenderar något så får vi en provision och det är så vi drar in pengar för att ha resurser att driva sajten vidare.

Vi tycker att det är mycket viktigt att stå för det vi rekommenderar så sajten innehåller endast länkar till företag och tjänster som vi tycker är riktigt bra.

Att göra en fundamental analys av ett företag och dess aktie innebär att man studerar företagets förutsättningar, produkter, ekonomi, konkurrenter och andra faktorer som påverkar ett företags verksamhet.

När man gjort en fundamental analys av företagets förutsättningar sätter man förutsättningarna i förhållande till företagets nuvarande aktiekurs för att försöka avgöra om företagets aktie är:

- Undervärderad

- Skäligt värderad

- Övervärderad

Vad är ett företag värt?

Grundfrågan man ställer sig när man gör en fundamental analys är: Vad är det här företaget värt och hur högt eller lågt är det egentliga värdet i förhållande till aktiekursen?Om man hittar en aktie, vars pris i förhållande till företagets fundamentala värde är lågt så kan man, om man tror på företagets framtid, investera i detta företag och därmed förvänta sig en uppgång i aktiens pris.

Rapporter/årsredovisningar -fundamental analys

Det är framförallt i rapporter och årsredovisningar den fundamentala investeraren hittar de siffror och tecken som hjälper denna att hitta lågt värderade bolag. En årsredovisning eller kvartalsrapport är uppdelad i tre större delar:- Resultaträkning: Här presenterar företaget sitt resultat för kvartalet eller för året. Resultatet brukar vara det som först fångar ögat (och inte minst tidningarnas rubriker) och man jämför det gärna med tidigare resultat. Resultatet är visserligen viktigt men om man ensidigt endast tittar på detta så ger det en skev bild av hur det går för företaget.

- Balansräkning: I balansräkningen tas företagets tillgångar och skulder (korta och långfristiga) upp. Man brukar här även ange det egna kapitalet vilket är tillgångarna minus skulderna.

- Kassaflödesrapport/Kassaflödesanalys: Den sista delen i rapporten är den så kallade kassaflödesanalysen där företaget redovisar flödet av pengar in i och ut ur företaget.

Jämför dessa siffror med aktiekursen = Nyckeltal

Låt säga att vi nu har relativt bra koll på vad en rapport/årsredovisning innebär. Den fundamentala investeraren vill nu ha möjlighet att kunna jämföra siffrorna från företaget med aktiekursen och oftast gör man det med nyckeltal som är avsedda för detta ändamål.Direktavkastningen visar exempelvis i procent hur stor del utdelningen är i förhållande till aktiekursen. Många fundamentala investerare vill ha en direktavkastning på mer än 4% för att de skall vilja investera.

Ett närbesläktat nyckeltal är P/E–talet som jämför priset på aktien med vinsten som redovisas i rapporten. P/E talet är ett av de så kallade P talen med P/S-talet och PEG-talet.

Läs våra djupgående artiklar om: Dessa nyckeltal jämför aktiekursen med resultatet men man vill även titta jämföra siffrorna i balansräkningen med aktiekursen. Exempel på nyckeltal som jämför balansräkning och aktiekurs är: Vill man avsluta jämförandet bör man även göra en kassflödesanalys där man tittar på in och utflöde av pengar och vad detta beror påUndersök företagets produkter och affärsmodell

Något som är minst lika viktigt som att analysera bolagets siffror är att analysera affärsmodellen, produkterna/tjänsterna och marknaden.För att göra bra investeringar måste man försöka se in i framtiden. Hur bra är företagets produkt? Hur ser marknaden ut? Har företaget en bra affärsmodell? Finns det konkurrenter? Vilka möjligheter har företaget till att växa?

Det finns massor av frågor du bör ställa dig för att din analys skall bli fulländad. Även om du ställer dig alla dessa frågor så finns det alltid en risk att du missat något i din analys. Dessutom kan företagets förutsättningar ändras väldigt snabbt så var försiktigt, investera inte alla dina pengar i ett och samma bolag, oavsett hur bra analys du gjort.

Mjuka värden

När man analyserar aktier och företag så måste man försöka göra bedömningar av företagets potential utefter mjuka värden. Det räcker inte att endast titta på siffror.Man måste även kika på om företaget har en bra ledning, om företaget verkar på en bra marknad, i en bra bransch och om företaget har intressanta och efterfrågade produkter.

Dessa saker syns inte alltid i siffrorna så det krävs även väldigt mycket fingertoppskänsla för att hitta de bästa investeringarna. Inte ens de som arbetat en hel livsstil med att analysera aktier har rätt varje gång. Även de kan missa de absolut bästa investeringarna och de kan göra usla investeringar trots att de kan allt inom fundamental analys.

Det är därför man alltid skall sprida sina investeringar på många olika aktier. Då gör det inget om ett företag går dåligt för några andra går bra. Att inte lägga alla ägg i samma korg är en av de absolut viktigaste investeringsreglerna för nybörjare och amatörer.

Slutsatser

Om du nu har orkat läsa så här långt och kanske börjar få en klarare bild av vad fundamental analys är så vill jag ändå knyta ihop säcken och sammanfatta det som du nu läst. I grunden är alltså fundamental analys en metod för att jämföra företagets verkliga värde med dess börsvärde för att på så vis hitta lågt värderade företag med goda framtidsutsikter. För att kunna göra detta behöver du framförallt:- Kunskaper hur rapporten/årsredovisningen är uppbyggd

- Kunskapar om nyckeltal och hur dessa används för att jämföra siffrorna med börsvärdet

- Det är heller aldrig fel med erfarenhet och strategier kring aktiehandel, men det kommer med tiden!

Se fler artiklar - Fundamental analys

Goodwill

Räntetäckningsgrad

Obligationer

Återköp av aktier

Inflation & Inflationshedge

Multipelarbitrage

Zombieföretag

Aktieriskpremie

Kassaflödesanalys – Information och exempel

Committed Capital & ROCC (Return on Committed Capital)

ROOC-talet (Return on operative capital)

ROD / RS (Return on debt)

Kapitalomsättningshastighet

Vinstmarginal

Börsvärde

Cykliska & ocykliska bolag / aktier

Bruttoresultat

Capex & Opex

Mäta lönsamhet i bolag

Earnings Yield (E/P)

Skillnaderna mellan Large cap, Mid cap & Small cap

Shiller P/E? (CAPE)

Due diligence / företagsbesiktning

Organisk vs förvärvad tillväxt

Värdera förhoppningsbolag – metod

ROC – avkastning på kapital

Top-Line & Bottom-Line

Top-down och Bottom-up analys

ROIC – avkastning på investerat kapital

Pris / EPRA NAV

Nettoskuld / nettokassa

Balanslikviditet

Utdelning per aktie

ROA – räntabilitet på det totala kapitalet

Omsättningshastighet på varulager

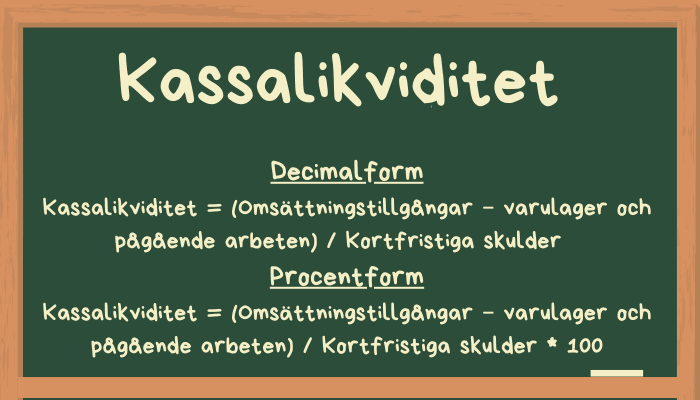

Kassalikviditet

Bruttomarginal

Rörelsemarginal

CAGR kalkylator – Genomsnittlig årlig tillväxt / avkastning

Utdelningsandel – aktier

R40 – värdera tillväxtbolag

ROI

ROCE (Return on capital employed)

Utdelning – Så fungerar det

VD och Styrelsens roll i ett aktiebolag

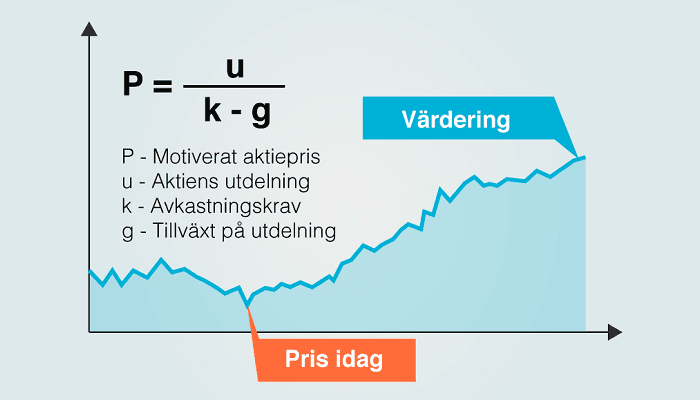

Gordons formel för aktievärdering

Bolagsstämman

Affärsidé