Aktiebelåning – belåna aktier

Alla analyser, artiklar och övrig information på denna webbplats presenteras endast för informationsändamål. Inget av innehållet ska tolkas som professionell finansiell rådgivning, investeringsrekommendationer eller uppmaningar att köpa eller sälja värdepapper. Vi är inte registrerade som finansiella rådgivare enligt svensk lagstiftning, och vårt innehåll faller därför inte under reglerna för finansiell rådgivning till konsumenter.

Investeringsbeslut bör grundas på noggrann analys och professionell rådgivning från kvalificerade finansiella experter. Vi rekommenderar starkt att du konsulterar en oberoende finansiell rådgivare innan du fattar viktiga investeringsbeslut. Kom ihåg att alla investeringar medför risker - ditt kapital kan både växa och minska i värde, och det finns ingen garanti för att du får tillbaka dina ursprungliga investeringar. Tidigare resultat säger inget om framtida avkastning.

Genom att använda denna webbplats accepterar du att vi inte kan hållas ansvariga för eventuella ekonomiska förluster eller skador som kan uppstå baserat på informationen här.

På den här sidan så rekommenderar vi en del produkter och tjänster som vi själv gillar. Det kan vara böcker, tidningar eller nätbanker (IG, Avanza eller Nordnet till exempel). Ibland när vi rekommenderar något så får vi en provision och det är så vi drar in pengar för att ha resurser att driva sajten vidare.

Vi tycker att det är mycket viktigt att stå för det vi rekommenderar så sajten innehåller endast länkar till företag och tjänster som vi tycker är riktigt bra.

Innehållet i denna artikel

- Hur fungerar aktiebelåning?

- Krav vid belåning

- Vad kostar det med belåning?

- Vilka är fördelarna?

- Vilka är riskerna?

- Alternativ till aktiebelåning

- Ordbok

Aktiebelåning innebär att aktier används som säkerhet för ett lån. Pengarna används för att köpa ytterligare aktier vilket därmed skapar en hävstångseffekt. Med aktiebelåning kan en högre avkastning skapas utan behov av nytt kapital.

Aktiebelåning kallas även för värdepapperskredit och värdepapperslån.

Hur fungerar aktiebelåning?

Genom att använda sig av aktiebelåning kan en större exponering ske mot aktiemarknaden. Fördelen är att det kan ge större avkastning. Men med större exponering skapas även större risk. Belåning kan alltså både öka vinsterna och förlusterna.

Det sker på följande sätt;

- Ansök om kredit – För att kunna belåna aktier krävs alltid först en kreditansökan hos din nätmäklare eller bank. En kreditupplysning tas och mäklaren/banken gör en kreditbedömning som avgör din limit, dvs högsta belopp ett låna.

- Belåna aktier – Välj hur stor summa av krediten som ska utnyttjas. Dessa pengar används för att köpa ytterligare aktier. Om du bara har 100 000 kr kan du exempelvis ta en position på 180 000 kr i aktier. Detta genom att låna 80 000 kr med dina 100 000 kr i aktier som säkerhet.

Aktiebelåning handlar därmed om att låna pengar (med aktier som säkerhet) för att köpa andra aktier.

Nordnet & avanza är exempel på nätmäklare som erbjuder aktiebelåning.

Betala ränta varje månad

Räntan betalas månadsvis på den summa av krediten som utnyttjas under gällande månad. Räntan betalas automatiskt med pengar från ditt aktiekonto.

Ingen fast amorteringstid

Aktiebelåning har ingen fast amorteringstid utan kan utnyttjas flexibelt som man själv önskar. Däremot finns krav att räntan betalas samt att man inte blir överbelånad.

Tre snabba punkter om värdepappersbelåning – av Nordnet

Belåning på belåning

När en belåning sker kan summan som lånas användas för att köpa aktier som i sin tur belånas ytterligare. På detta sätt kan en mycket hög hävstång skapas. Det finns svenska mäklare som tillåter hävstång på upp till 10 gånger vid belåning av vissa aktier.

Krav vid belåning

Det finns ett par krav som måste uppfyllas för att aktierna ska få belånas hos aktiemäklaren.

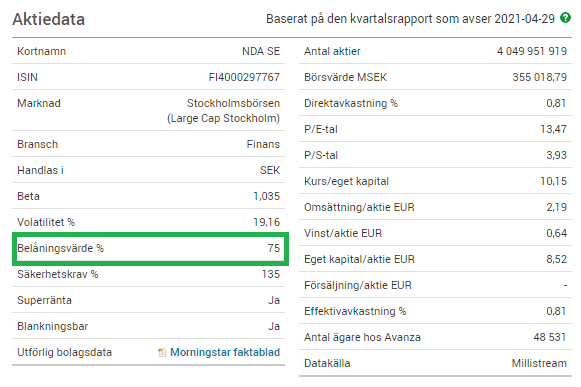

Belåningsgrad

Det finns alltid en gräns för hur stor belåningsgrad som aktiedepån får ha. Belåningsgraden räknas ut genom att man tar lånebeloppet dividerat på värdet på säkerheten.

Om totala värdet på depån är 200 000 kr och ett lån tecknas på 50 000 kr innebär det därmed en belåningsgrad på 25 %. Värdet på aktiedepån och tillåten belåningsgrad avgör alltså hur stort belopp som kan lånas.

Hur stor belåningsgraden får vara beror även på vilka aktier som belånas samt hur väldiversifierad portföljen är. Kortfattat – ju större trygghet desto högre belåningsgrad tillåts.

Aktieslag

Det finns alltid krav på vilka aktier som kan belånas. Dessutom skiljer det hur stor belåning som kan ske mellan enskilda aktier. Generellt är det lättare att belåna stora och stabila aktier, dvs de med hög omsättning och låg volatilitet.

Vissa aktier har 80 % belåningsvärde, vissa har 50 % belåningsvärde och vissa har 0 % i belåningsvärde. Det som styr belåningsvärdet är hur stort och stabilt bolaget är. Aktier i de största och mest stabila svenska bolagen har oftast 75-80 % i belåningsvärde.

I vissa fall finns även krav på att vissa slags värdepapper INTE får finnas i depån. Det kan handla om exempelvis optioner och terminer som i sig själva kan ha hävstång.

Sedvanlig kreditbedömning

När ansökan sker om att kunna utföra aktiebelåning på innehavet genomför aktiemäklaren en kreditbedömning. Detta är något som alltid måste ske när en kredit beviljas. Utifrån kreditbedömningen sätts en kreditlimit som är det högsta belopp som får utnyttjas på krediten.

Vill du själv kontrollera din kreditvärdighet? Skapa ett konto gratis hos uScore för att få full koll på din ekonomi och se hur ditt kreditscore förändras. Deras tjänst är helt gratis.

Vad kostar det med belåning?

Eftersom aktier används som säkerhet och det finns krav på maximal belåningsgrad blir säkerheten för aktiemäklaren mycket hög. Det är orsaken till att räntekostnaden blir så låg. Räntan beror bland annat på belåningsgrad och belopp. Andra saker som kan påverka räntan är vilka aktier som används vid belåning och om man är förmånskund.

Exempel från Avanza

🔗 Se Avanzas räntor på lån just nu

Räntan dras vanligtvis månadsvis och beräknas på de dagar som krediten är utnyttjad.

Avanza berättar om värdepapperslån och sitt superlån i videon ovan

Vilka är fördelarna?

Fördelen med aktiebelåning är hävstångseffekten. Investera mera – utan mer kapital.

Exempel:

Du har aktier för 100 000 kr och belånar 50 % av dessa för att köpa ytterligare aktier. Detta till en ränta på 2 %. Nu kommer depån vara värd 150 000 kr.

Under den kommande månaden ökar aktiernas värde med 5 % vilket innebär att depåns värde ökat med 7500 kr. Under samma månad blev räntekostnaden 83 kr. Total vinst 7417 kr.

Hade du inte belånat aktierna hade de varit värda 105 000 kr efter denna månad. Total vinst 5000 kr.

Vilka är riskerna?

Värdet på köpta aktierna faller – Du kan inte återbetala lånet

En risk är att de aktier som köpts för lånesumman faller i värde. När lånet ska återbetalas finns alltså inte kapital att återbetala det. I detta fall kan du bli tvungen att sälja av andra aktier, fonder eller andra värdepapper för att ha råd att återbetala lånet.

Exempel:

Du har Ericsson aktier till ett värde av 100 000 kr och belånar dem till 60 %, dvs 60 000 kr. Du har nu aktier till ett värde av 160 000 kr. Efter en dålig årsrapport faller värdet med 10 % under kort tid. Ditt värde är nu 144 000 kr. Du inser att det var en felaktig investering och vill sälja innehavet och återbetala lånet. Efter att ha återbetalat 60 000 kr samt en viss räntekostnad återstår knappt 84 000 kr. På grund av belåningen skapades en hävstång som i detta fall ökade din förlust. Hade inte belåning genomförts hade värdet varit 90 000 kr.

Räntekostnaden kan ändras

Vilken ränta som erbjuds vid aktiebelåning beror bland annat på belåningsgrad. Räntan sätts utifrån den belåningsgrad som skapas vid belåningen.

Minskar värdet på aktierna kommer belåningsgraden att öka vilket kan medföra att en högre räntenivå plötsligt behöver betalas. Beräkna att du kan betala räntan även om belåningsgraden och därmed även räntan höjs.

Tvångsförsäljning – om du blir överbelånad

Det finns alltid krav på att belåningsgraden inte får bli för hög. Om detta sker behöver något av följande genomföras för att belåningsgraden ska sänkas till godkänd nivå.

- Du sätter in pengar på depån

- Du återbetalar delar av lånet

- Du säljer av aktier

- Tvångsförsäljning

När överbelåning uppstår har aktiemäklaren rätten att sälja av delar av innehavet för att reglera skulden. De försöker först kontakta dig så att du själv kan reglera belåningsgraden på önskat sätt. Vid tvångsförsäljning har man själv inte någon möjlighet att påverka vad som kommer att säljas. Dessutom utgår en avgift när detta sker.

Alternativ till aktiebelåning

Det finns andra typer av lån som kan användas för att investera i aktier:

Privatlån eller bolån

Istället för att belåna dina aktier och fonder kan du ta ett privatlån eller utöka ditt bolån. Pengarna sätter du sedan in på ditt aktiekonto och investerar de i aktier. Fördelen med detta alternativ är att du slipper risken för margin call (tvångsförsäljning) ifall dina aktier faller i värde och du blir överbelånad.

🔗 Läs mer om olika typer av lån till aktier

Jämför räntor och hitta den lägsta räntan med hjälp av Compricer.se eller omfinansiering dina lån hos Anyfin. Det är gratis att använda deras jämförelsetjänst för lån och du förbinder dig inte till något när du skickar in en ansökan.

Hävstång via finansiella produkter

Vill du använda dig av hävstång men inte belåna dina aktier, eller får du inte krediten beviljad? Alternativet är att investera i hävstångsprodukter som exempelvis CFD. Dessa kan köpas/säljas via exempelvis Etoro.com/sv & IG.com/sv. De flesta CFD finns med både Köp- och Säljpositioner och valfri hävstång. Principen blir därmed samma sak som vid aktiebelåning gällande värdeökning/minskning.

Skillnaden är att man aldrig kan komma i en situation då aktier tvångssäljs eller att man själv måste sälja värdepapper för att reglera belåningsgraden.

Ordbok

- Belåningsgrad – Lånesumma dividerat på säkerhetens värde. Anges i procent.

- Belåningsvärde – Anger hur många procent av en aktie som får belånas. Framförallt är det dess volatilitet som avgör detta.

- Kreditlimit – Högsta möjliga summa att låna. Styrs exempelvis av inkomst, kapital och allmän kreditbedömning.

- Hävstång – Att öka exponeringen mot ett värdepapper. Med hävstång ökar/minskar värdet i förhållande till hävstångens multiplikator

Inga kommentarer än